מנכ"ל אמות מודה: "מורגשת התמתנות בביקושים, יש האטה, חוץ ממע"ר ת"א"

חברת הנדל"ן אמות אמות -0.96% רשמה שיפור בצד ההכנסות שלה ברבעון הראשון שלה השנה. ה-NOI ברבעון הראשון גדל בכ-13% ביחס לרבעון המקביל והסתכם ב-247 מיליון שקל, בהשוואה ל-219 מיליון שקל אשתקד. הגידול נובע מנכסים שהסתיימה הקמתם, מגידול בהכנסות בנכסים קיימים כתוצאה מעלייה בשיעורי תפוסה, עליית מחירים ועליית המדד. כפי שתראו בהמשך, מנכ"ל החברה מספר את הסיפור האמיתי של עולם הנדל"ן שעליו הרחבנו כאן בעבר - ירידה בביקושים וההאטה שמורגשת בכל מקום (לטענתו, מלבד מע"ר תל אביב).

ה-FFO צמח בכ-16% ביחס לרבעון המקביל והסתכם לכ-199 מיליון שקל, לעומת כ-172 מיליון שקל ברבעון המקביל; בנוסף, ה-FFO למניה הסתכם לכ-42.4 אג' - עליה של כ-12% אגב גידול של כ- 4% במספר המניות המשוקלל של החברה. מנגד, הרווח הנקי ברבעון הסתכם לכ-110 מיליון שקל בהשוואה לכ-195 מיליון שקל ברבעון המקביל - ירידה של 43%. השינוי נובע מעליה ב-NOI אל מול תקופה מקבילה אשתקד ובניכוי התאמת שווי הוגן שהייתה בתקופה המקבילה אשתקד.

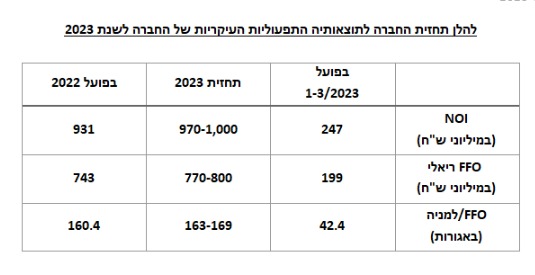

החברה פרסמה גם תחזית: היא צופה כי ה-NOI יעלה בסוף השנה ל-985 מיליון שקל באמצע, לעומת 931 מיליון השנה. ה-FFO יעמוד על 785 באמצע לשנה כולה, לעומת 743 מיליון השנה- העליות משקפות עליה של 5.6%-5.8%. הנה התחזית:

- רבד ואמות יהרסו את בית אגיש ויקימו מגדל משרדים

- אמות: יציבות בהכנסות וב-FFO, מאשררת את התחזית השנתית

- המלצת המערכת: כל הכותרות 24/7

ומה עם דיבידנד? בשנת 2023 בכוונת החברה לחלק דיבידנד שנתי מינימאלי בסך של 108 אג' למניה, שישולם ב-4 תשלומים רבעוניים בכפוף להחלטה ספציפית של הדירקטוריון בתום כל רבעון. בהתאם לכך, בחודש מאי 2023 הכריזה החברה על חלוקת דיבידנד לרבעון השני של שנת 2023 בסך של כ-127 מיליון ש"ח (27 אגורות למניה), אשר ישולם בחודש יוני 2023.

לפי הדוחות, במהלך הרבעון הראשון נחתמו 168 חוזים חדשים, לרבות מימושי אופציה וחידושי חוזים, בהיקף של 94 אלף מ״ר ובדמי שכירות שנתיים בסך של 91 מיליון שקל (עליה של 5% בממוצע משוקלל). ה-NOI מנכסים קיימים (Same property NOI) ברבעון הסתכם לכ-236 מיליון שקל לעומת כ-219 מיליון ברבעון המקביל - גידול של כ-8%.

שיעור התפוסה של החברה נכון לסוף מרץ גבוה ועומד על כ- 94.2%. נכון למועד פרסום הדוח, לחברה יתרות מזומנים ושווי מזומנים בהיקף של כ-680 מיליון שקל ומסגרות אשראי בלתי מנוצלות בסך של כ-1.1 מיליארד שקל.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

שמעון אבודרהם, מנכ"ל אמות: "אנו מסכמים את הרבעון הראשון לשנת 2023 עם צמיחה ב-NOI, ב-FFO וביתר הפרמטרים התפעוליים. יחד עם זאת, מורגשת התמתנות בביקושים והתארכות שלב המו"מ לסגירת הסכמים. פעילות המשרדים במע"ר תל אביב ממשיכה להציג תוצאות טובות, אולם ביתר האזורים מורגשת האטה. בתחומי הלוגיסטיקה והמסחר המחירים יציבים והתפוסה מלאה".

"נמשיך לפעול בהתאם לאסטרטגיה ארוכת הטווח של החברה להגדלת ההשקעות בנדל"ן לתעשיה ולוגיסטיקה ולהקמת מתחמי תעסוקה איכותיים, ירוקים ונגישים למערכות הסעת המונים, המהווים אלטרנטיבה מועדפת ללקוחות שוק המשרדים. החוסן הכלכלי ומבנה ההון האיתן והיציב של אמות יאפשר לה לא רק להתמודד בהצלחה עם תקופה עתידית מאתגרת, ככל שתהיה, אלא אף לנצל הזדמנויות עסקיות הנוצרות בזמנים כאלה".

- 1.אנונימי 16/05/2023 13:15הגב לתגובה זוברור לכולם ששוק הנדלן בדרך למטה, השאלה היחידה איפה הוא יעצור?