סיכום המסחר בבורסה ב-2022: איזו מניה הכי סחירה? איזה ענף מבוקש?

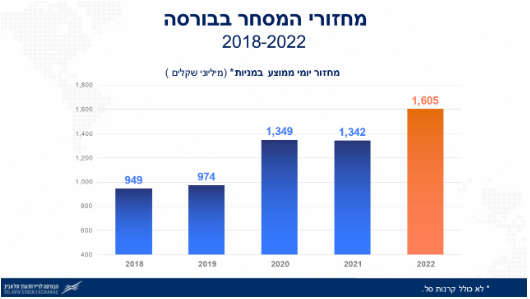

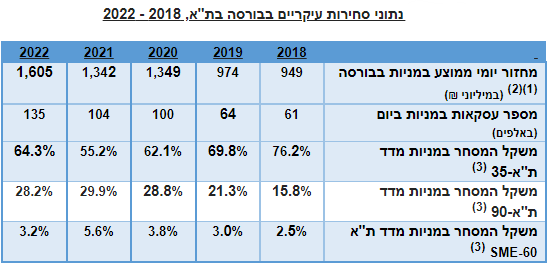

מחזור המסחר היומי הממוצע במניות הסתכם בשנת 2022 בכ-1.6 מיליארד שקל - עלייה של כ-20% לעומת המחזור בשנת 2021.המחזור הכולל במניות והמירים (כולל המחזור בקרנות סל על שוק המניות וכולל עסקאות מחוץ לבורסה) הסתכם בשנת 2022 בכ-2.3 מיליארד שקל, גבוה בכ-22% מהמחזור הכולל בשנת 2021, כך עולה מנתונים שפרסם יובל צוק מיחידת המחקר של הבורסה לניירות ערך בתל אביב.כצפוי בשנה של ירידות שערים, נרשמה עלייה בריכוזיות המסחר במניות הגדולות. שיעור המסחר במניות מדד ת"א-35 עלה מ-55% בשנת 2021 לכ-64% בשנת 2022.ברוב הענפים נרשמה השנה עלייה נאה במחזור המסחר, כשבולט ענף האנרגיה, נפט וגז.מספר העסקאות בבורסה זינק לשיא עם ממוצע של כ-134 אלף עסקאות ביום - עלייה של כ-120% מאז שנת 2018. המניה הסחירה ביותר שנה חמישית ברציפות – בנק לאומי.שיעור המסחר במניות הדואליות הינו משמעותי והיווה כ-26% מסך המסחר במניות.יש לציין כי במסגרת הרפורמה במדדי הבורסה המתוכננת למחצית השנייה של 2023 ייקבע משקל מניה במדדים בהתאם למקדם נזילות, כך שמניות סחירות יותר יקבלו משקל גבוה, לכן מעניין לבחון אילו חברות הן הסחירות ביותר.

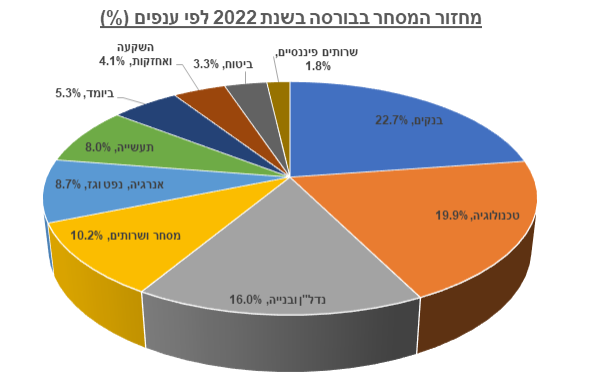

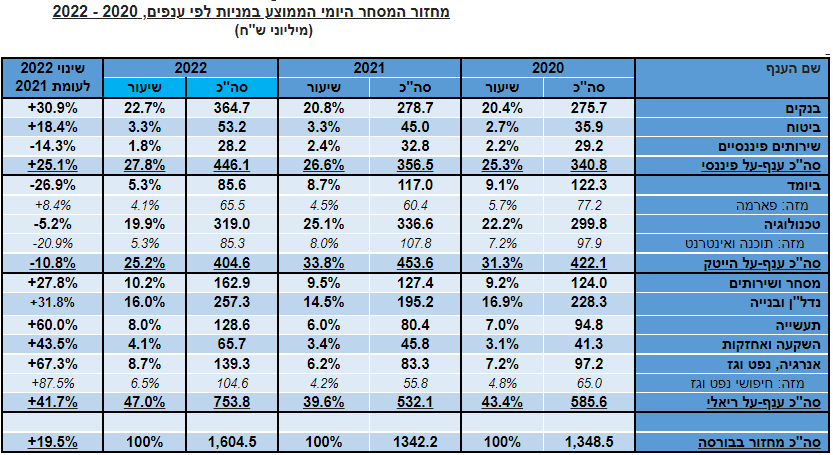

סחירות לפי ענפים בשנת 2022חמשת מניותהבנקיםהגדולים ריכזו עניין רב בקרב המשקיעים בשנת 2022, עקב הגידול ברווחיותם על רקע העלאות הריבית במשק במשך שש העלאות ריבית חודשיות רצופות החל מחודש אפריל 2022. סך המסחר בהן מהווה כ-23% מסך מחזור המסחר במניות בבורסה, לאחר עלייה של כ-31% במחזורי המסחר שלהם בהשוואה לשנת 2021.מעניין לציין כי מספר העסקאות במניות הבנקים זינק בכ-75% בשנת 2022 לעומת שנת 2021. הגידול הבולט ביותר בסחירות נרשם במניותהנפט והגז(87%+) אשר שעריהן עלו בחדות ובעקבות כך עלה מדד ת"א נפט וגז בכ-35% בשנת 2022.בעוד שבשנת 2021 נרשמה עלייה חדה בשערי מניותהטכנולוגיהשהתבטאה גם בגידול במחזורי המסחר במניות אלה, בשנת 2022 רשמו מניות הטכנולוגיה ירידות שערים חדות לצד ירידה במחזורי המסחר, כך שחלקו של הענף מתוך סך המסחר ירד מכ-25% בשנת 2021 לכ-20% בשנת 2022. ענף בולט נוסף הינוהנדל"ן והבנייה, אשר סך מחזור המסחר במניות הענף עלה השנה בכ-32% בהשוואה לשנה הקודמת.

סחירות לפי ענפים בשנת 2022חמשת מניותהבנקיםהגדולים ריכזו עניין רב בקרב המשקיעים בשנת 2022, עקב הגידול ברווחיותם על רקע העלאות הריבית במשק במשך שש העלאות ריבית חודשיות רצופות החל מחודש אפריל 2022. סך המסחר בהן מהווה כ-23% מסך מחזור המסחר במניות בבורסה, לאחר עלייה של כ-31% במחזורי המסחר שלהם בהשוואה לשנת 2021.מעניין לציין כי מספר העסקאות במניות הבנקים זינק בכ-75% בשנת 2022 לעומת שנת 2021. הגידול הבולט ביותר בסחירות נרשם במניותהנפט והגז(87%+) אשר שעריהן עלו בחדות ובעקבות כך עלה מדד ת"א נפט וגז בכ-35% בשנת 2022.בעוד שבשנת 2021 נרשמה עלייה חדה בשערי מניותהטכנולוגיהשהתבטאה גם בגידול במחזורי המסחר במניות אלה, בשנת 2022 רשמו מניות הטכנולוגיה ירידות שערים חדות לצד ירידה במחזורי המסחר, כך שחלקו של הענף מתוך סך המסחר ירד מכ-25% בשנת 2021 לכ-20% בשנת 2022. ענף בולט נוסף הינוהנדל"ן והבנייה, אשר סך מחזור המסחר במניות הענף עלה השנה בכ-32% בהשוואה לשנה הקודמת.

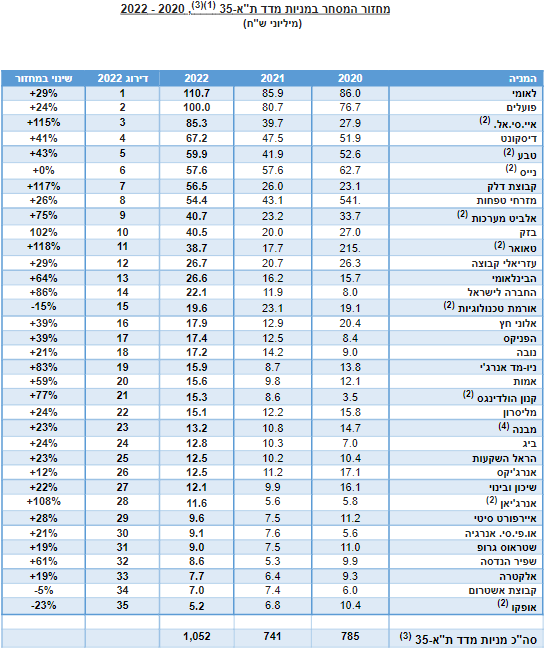

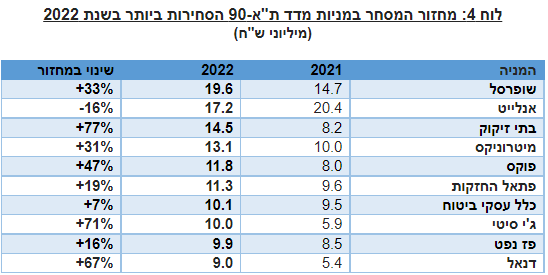

מניות מדד ת"א-35 אשר בצמרת רשימת המניות הסחירות בבורסההשנה נרשם גידול במחזורי המסחר כמעט בכל המניות הכלולות במדד ת"א-35. בצמרת רשימת המניות הסחירות ניצבים, כמו בשנים האחרונות, בנקלאומיובנקהפועלים. בנק לאומי עומד בראש הרשימה זאת השנה החמישית ברציפות, עם עלייה של כ-29% במחזור המסחר לעומת שנת 2021. מחזור המסחר טיפס לכ-111 מיליון שקל ביום - הגבוה ביותר למניה בודדת מאז טבע בשנת 2015 (114 מיליון שקל).בנק הפועלים במקום השני ברשימה שנה רביעית ברציפות, עם מחזור ממוצע של כ-100 מיליון שקל ביום – עלייה של כ-24% בהשוואה לשנה הקודמת. שני בנקים נוספים כלולים בצמרת הרשימה -דיסקונט(מקום 4, 67 מיליון שקל) ומזרחי טפחות(מקום 8, 54 מיליון שקל).מנייתICL נמצאת במקום השלישי עם מחזור יומי ממוצע של כ-85 מיליון שקל, לאחר שרשמה זינוק חד של כ-115% בשנת 2022. מניות בולטות נוספות בין המניות הסחירות ביותר הןטבע(5) שמחזור המסחר בה עלה בכ-43%, במקביל לעליית שער המניה בכ-22%, והסתכם בכ-60 מיליון שקל; נייס(6) עם מחזור יומי ממוצע של 58 מיליון שקל, ללא שינוי משנה קודמת, עם ירידה שער חדה של כ-29%; וקבוצת דלק(7) שהמחזור בה זינק בכ-117% בשנת 2022 כשמנייתה טיפסה בכ-52%.שינויים בולטים במחזור המסחר מבין חברות מדד ת"א-90המניה הסחירה ביותר מבין מניות מדד ת"א-90 היאשופרסל, שהמסחר הממוצע במנייתה עלה בכ-33% לכ-19.6 מיליון שקל ביום, על רקע מאבקי שליטה וניהול בשנה האחרונה, על אף גריעתה ממדד ת"א-35 באוגוסט האחרון. מנייתאנלייטאמנם רשמה ירידה של כ-16% במחזור המסחר הממוצע השנה לכ-17 מיליון שקל ביום, אך היא עדיין בין 20 המניות הסחירות ביותר, ועומדת להיכנס למדד ת"א-35 בפברואר 2023.בתי זיקוק,שמנייתה זינקה בכ-51% בשנת 2022, הציגה עלייה חדה של כ-77% במחזור המסחר הממוצע לעומת 2021. מניות סחירות נוספות מבין מניות מדד ת"א-90 הןמיטרוניקסופוקס, ששערי מניותיהן צנחו בשנת 2022 בכ-53% ובכ-40%, בהתאמה, במקביל לגידול במחזורי המסחר בהן בכ-31% ו-47%, בהתאמה. העליות החדות ביותר במחזורי המסחר מבין מניות ת"א-90 נרשמו באיסתא(304%+),חג'ג' נדל"ן(238%+) ואאורה(219%+), בעקבות כניסתן אל מדד זה במהלך השנה האחרונה.הבורסה נוקטת בצעדים לעידוד הסחירות והנזילותעל מנת לעודד את הסחירות והנזילות של המניות, הבורסה הציגה בשנת 2022 רפורמה מקיפה להגברת הסחירות והנזילות במדדי הבורסה בהתאם לסטנדרטים בינלאומיים, אשר אמורה להיכנס לתוקף במחצית השנייה של 2023. כמו כן, במרץ 2022 ביצעה הבורסה צעד נוסף להגדלת נזילות המסחר ע"י הפחתה משמעותית של הגודל המזערי של פקודה ל-500 שקלים, צעד שהגדיל את אפשרויות ההשקעה ואת הגמישות של המסחר עבור המשקיעים הפרטיים.

מניות מדד ת"א-35 אשר בצמרת רשימת המניות הסחירות בבורסההשנה נרשם גידול במחזורי המסחר כמעט בכל המניות הכלולות במדד ת"א-35. בצמרת רשימת המניות הסחירות ניצבים, כמו בשנים האחרונות, בנקלאומיובנקהפועלים. בנק לאומי עומד בראש הרשימה זאת השנה החמישית ברציפות, עם עלייה של כ-29% במחזור המסחר לעומת שנת 2021. מחזור המסחר טיפס לכ-111 מיליון שקל ביום - הגבוה ביותר למניה בודדת מאז טבע בשנת 2015 (114 מיליון שקל).בנק הפועלים במקום השני ברשימה שנה רביעית ברציפות, עם מחזור ממוצע של כ-100 מיליון שקל ביום – עלייה של כ-24% בהשוואה לשנה הקודמת. שני בנקים נוספים כלולים בצמרת הרשימה -דיסקונט(מקום 4, 67 מיליון שקל) ומזרחי טפחות(מקום 8, 54 מיליון שקל).מנייתICL נמצאת במקום השלישי עם מחזור יומי ממוצע של כ-85 מיליון שקל, לאחר שרשמה זינוק חד של כ-115% בשנת 2022. מניות בולטות נוספות בין המניות הסחירות ביותר הןטבע(5) שמחזור המסחר בה עלה בכ-43%, במקביל לעליית שער המניה בכ-22%, והסתכם בכ-60 מיליון שקל; נייס(6) עם מחזור יומי ממוצע של 58 מיליון שקל, ללא שינוי משנה קודמת, עם ירידה שער חדה של כ-29%; וקבוצת דלק(7) שהמחזור בה זינק בכ-117% בשנת 2022 כשמנייתה טיפסה בכ-52%.שינויים בולטים במחזור המסחר מבין חברות מדד ת"א-90המניה הסחירה ביותר מבין מניות מדד ת"א-90 היאשופרסל, שהמסחר הממוצע במנייתה עלה בכ-33% לכ-19.6 מיליון שקל ביום, על רקע מאבקי שליטה וניהול בשנה האחרונה, על אף גריעתה ממדד ת"א-35 באוגוסט האחרון. מנייתאנלייטאמנם רשמה ירידה של כ-16% במחזור המסחר הממוצע השנה לכ-17 מיליון שקל ביום, אך היא עדיין בין 20 המניות הסחירות ביותר, ועומדת להיכנס למדד ת"א-35 בפברואר 2023.בתי זיקוק,שמנייתה זינקה בכ-51% בשנת 2022, הציגה עלייה חדה של כ-77% במחזור המסחר הממוצע לעומת 2021. מניות סחירות נוספות מבין מניות מדד ת"א-90 הןמיטרוניקסופוקס, ששערי מניותיהן צנחו בשנת 2022 בכ-53% ובכ-40%, בהתאמה, במקביל לגידול במחזורי המסחר בהן בכ-31% ו-47%, בהתאמה. העליות החדות ביותר במחזורי המסחר מבין מניות ת"א-90 נרשמו באיסתא(304%+),חג'ג' נדל"ן(238%+) ואאורה(219%+), בעקבות כניסתן אל מדד זה במהלך השנה האחרונה.הבורסה נוקטת בצעדים לעידוד הסחירות והנזילותעל מנת לעודד את הסחירות והנזילות של המניות, הבורסה הציגה בשנת 2022 רפורמה מקיפה להגברת הסחירות והנזילות במדדי הבורסה בהתאם לסטנדרטים בינלאומיים, אשר אמורה להיכנס לתוקף במחצית השנייה של 2023. כמו כן, במרץ 2022 ביצעה הבורסה צעד נוסף להגדלת נזילות המסחר ע"י הפחתה משמעותית של הגודל המזערי של פקודה ל-500 שקלים, צעד שהגדיל את אפשרויות ההשקעה ואת הגמישות של המסחר עבור המשקיעים הפרטיים.

- 2.נדי 01/02/2023 13:39הגב לתגובה זומאז שהגאון הקיסר והשליט של בלפור העלה את מס רווחי הון, המשקיעים והכסף נדדו לנדלן. מחזורי המסחר התיבשו. בשקלים מתואמים לאינפלציה, המחזורים בבורסה רחוקים מאוד מהשיאים שהיו עד 2016

- 1.כתבה מקצועית טובה - תודה (ל"ת)יותם 31/01/2023 12:25הגב לתגובה זו