הבנקים בישראל – כולם ייהנו מהעלאת ריבית, אבל מי יותר?

בשנת 2019 זכינו לראות העלאת ריבית ראשונה על ידי בנק ישראל מאז שנת 2011, אך מגמת עליית הריבית החזיקה מעמד קצת יותר משנה ומהר מאוד התהפכה בעקבות מגפת הקורונה. לאחרונה, בעקבות רמת האינפלציה הגבוהה החלו לחזור הציפיות להעלאת ריבית בארה"ב, אמנם הצפי הוא להעלאה ראשונה סביב הרבעון השלישי של שנה הבאה, אך מספיק שיתקיים צפי על מנת שנראה את ההשפעה על תמחור מניות הבנקים. נציין כי גם בישראל קיים צפי להעלאת ריבית במהלך הרבעון השלישי של 2022.

לאור הדברים הללו, ראוי לבחון איזה בנק רגיש יותר לעליית ריבית ומניה של איזה בנק צפויה להגיב באופן חיובי יותר ככל שתתחזק ההערכה לכך. הבנקים מציינים בדוחות הכספיים את הרגישות שלהם לעליית ריבית בכמה מישורים: על השווי ההוגן של הנכסים הפיננסיים נטו של הבנק (מכשירים פיננסיים) וברוו"ה על שני הסעיפים המימוניים. נתמקד בהשפעת הריבית על סעיפי הרוו"ה.

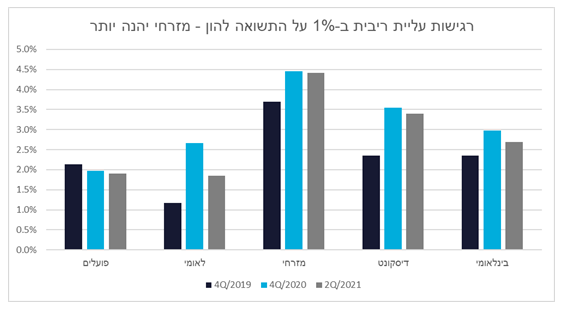

הבנקים מציינים בדוחות את השפעת הריבית על הכנסות הריבית נטו ועל הכנסות המימון שאינן מריבית. בתרחישים המוצגים הם בוחנים עליה של הריבית ב-1% וירידה באותה רמה. נתמקד בתרחיש של עליית ריבית. זה ברור שבנק ישראל לא יעלה את הריבית ב-1% בבת אחת, אך מבחן הרגישות נותן אינדיקציה לגבי המניות שיגיבו בחיוב ככל שנתקרב לתרחיש עליית ריבית. את החישוב עשינו על ידי סכימת ההשפעה על שני הסעיפים וקיזזנו מס בשיעור מקובל של 35%. חשוב לציין שאנו מתעלמים מהשפעות נוספות בצד ההוצאות דוגמת בונוס לעובדים.

בגרף לעיל ניתן לראות שבנק מזרחי בולט מעל כל הבנקים ברגישות שלו לריבית – עלייה של 1% בריבית תוסיף לבנק קרוב ל-4% בתשואה להון, זאת לאור החשיפה הגבוהה שלו למשכנתאות. אחריו בנק דיסקונט ובינלאומי (תוספת של כ-3.5% ו-2.5% בהתאמה) ולבסוף בנק הפועלים ובנק לאומי (כ-2%). כמו כן, עוצמת הרגישות משתנה בכל תקופה, אך הפערים בין הבנקים דומים.

- הסקר הגדול: וואן זירו מנצח את הבנקים הגדולים - הלקוחות אצלו מרוצים, ממליצים וסומכים על הבנקאי

- ועדת הכספים בדיון על הריבית לציבור: "הבנקים מרוויחים 30 מיליארד ש"ח וקורעים לציבור את הצורה"

- המלצת המערכת: כל הכותרות 24/7

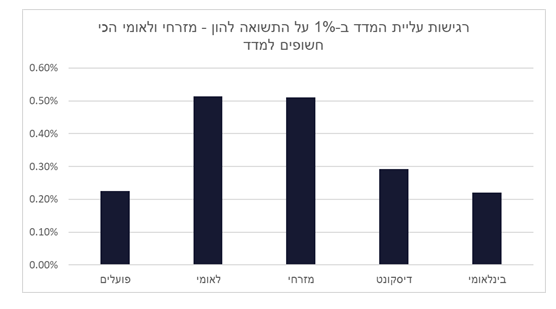

בלי אינפלציה אין ריבית, לכן בשביל להשלים את התמונה המלאה יש להוסיף את השפעת עליית המדד על התשואה להון. להלן השפעת עליית המדד ב-1% על התשואה להון:

גם במקרה זה מזרחי עם חשיפה גבוהה, אבל הפעם לצידו ניצב גם בנק לאומי ולשניהם המדד תורם 0.5% לתשואה להון ברמה שנתית. בשנה חריגה כמו זו, בה ההערכות הן שהאינפלציה תסתכם סביב 2.5%, התרומה היא פי 2.5 מהמספרים לעיל.

בשורה התחתונה

לאחר שבשנת 2020 הבנקים סבלו מסביבת מאקרו רעועה בה האינפלציה הייתה שלילית, שיעור ההפרשות להפסדי אשראי היה גבוה וחוסר הוודאות היתה בשיא, בשנת 2021 נראה שהבנקים נהנים מאינפלציה גבוהה, תיק אשראי צומח, החזר מהפסדי אשראי ויותר בהירות לגבי העתיד. לכל אלו מצטרף וקטור הריבית שמעניק את הרוח הגבית החזקה ביותר עבור הבנקים בכלל, אך הנהנה הבולט יותר הוא בנק מזרחי טפחות -0.47% . אחריו, לפי הסדר ירוויחו מהאינפלציה ועליית הריבית הצפויה בנק דיסקונט 0.2% , בינלאומי -1.21% ולאומי 0.01% בשיעור זהה ולבסוף פועלים 0.43% . יחד עם זאת, חשוב לציין שלבנק לאומי יש את ההתחייבויות האקטואריות שמכבידות על ההון ובעלות רגישות גבוהה לשינוי בריבית. כך שעליית ריבית ב-1% מגדילה את שיעור ההיוון ומקטינה את ההתחייבויות האקטואריות בהיקף של כ-2-4 מיליארד ש"ח מה שמגדיל אפקטיבית את התשואה להון בתרחישים שהוצגו.

- הרשות לניירות ערך פשטה על משרדי ארית ורשף בחשד לעבירות מידע פנים

- עתידות: עד גיל 21 תמצא אוצר (והוא מחכה לך בקופת הגמל)

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

הכותב הוא אנליסט בנקים, IBI בית השקעות

- 8.איתן 19/10/2021 22:19הגב לתגובה זועם הריבית האפסית למשך כל כך הרבה שנים. כמה שתתנתקו ממנה מהר יותר, כך תמזערו את הנזק.

- 7.תום 19/10/2021 11:21הגב לתגובה זוהמדענים מוטרדים מה תעשה הריבית לבנקים. לא ממש מעניין אותם מה יקרה לאזרח הפשוט במקרה של שינוי בריבית. מכאן המסקנה ברורה כתבה מוזמנת להתנפלות ל מניןת הבנקים.

- 6.סמואל 18/10/2021 16:22הגב לתגובה זוכאשר הריבית תעלה היא תהיה קטנה ולא תהווה שינוי מהותי רציני ברווחי הבנקים.

- 5.שמילו 18/10/2021 15:26הגב לתגובה זוריבית הזכות אפסית והבנקים חוגגים על כספי הלקוחות. רווחי נטו של 18% ו10.5% בסביבת ריבית 0.15 הינה שוד הלקוחות בנק מזרחי חוגג עם רווחי נטו על ההון העצמי של מעל 18% . כאשר הריבית שהוא" נותן" ללקוחות היא אפסית .ולרב שקלית.

- 4.תמים 18/10/2021 15:19הגב לתגובה זוהאם העלאת הריבית לא תפגע בבורסה ובכלכלה? כפי שהיה כשפרנקל היה נגיד

- 3.כל מי שלקח משכנתא על גבול קצה היכולת שלו, שיחזיק חזק (ל"ת)אזרח 18/10/2021 14:39הגב לתגובה זו

- 2.חיים 18/10/2021 14:31הגב לתגובה זוהצד השני של המטבע הוא שבעלי המשכנתאות יפסידו והרבה, ככה זה רווח שלאחד הפסד של אחר. אולי גם יהיה לזה אפקט מצנן על שוק הנדל"ן

- 1.גם הפד אמר שזה קרוב מכך 18/10/2021 13:04הגב לתגובה זוגם הפד אמר שזה קרוב מכך