טבע נסחרת במכפיל 6; האם השוק לא העניש אותה יותר מדי?

בעקבות הקריסה במחיר מניית טבע עקב רכישות כושלות שביצעה והתביעות שמוגשות כנגדה בגין שיווק בצורה בלתי חוקית של סמים אופיאודים נראה כי השוק פיתח דחייה סביב מניית טבע; זה מובן, אנשים שנכוו ממנה פעם אחת - לא בדיוק ששים לחזור ולהשקיע בה. כך הפכה "מניית העם" למנייה שהעניין בה נמוך, יחסית למה שהיה בעבר. אבל נשאלת השאלה - האם השוק לא מתמחר אותה בשווי נמוך מדי? בשביל לענות על השאלה הזו צריך לתת פוקוס על עסקי החברה בשתי זירות שונות - האחת, בפעילות העסקית של החברה והשנייה במצב החובות שלה.

הפעילות העסקית

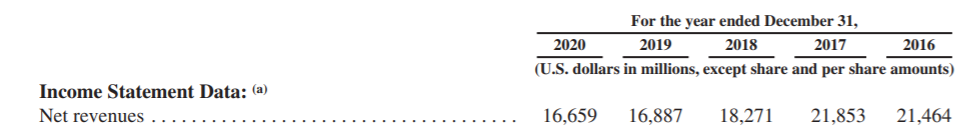

הקופקסון הוא התרופה שבזכותה עלתה החברה לגדולתה. אך כידוע, בשנת 2015 אישר ה-FDA את החיקוי הגנרי הראשון לקופקסון, ועל כן היא נמצאת בתחרות עזה עם חברות שעושות חיקויים גנרים שלו. בעקבות התחרות, הכנסות החברה החברה ירדו ב-24% מהכנסות של 21.8 מיליארד דולר ב-2017 להכנסות של 16.6 מיליארד דולר ב-2020.

הירידה היא כואבת יותר בהתחשב בכך שטבע הייתה פעם חברת צמיחה שצומחת הן אורגנית והן באמצעות רכישות. מאז 2018, ובמיוחד בשנים 2019 עד 2020 הירידה במכירות הקופקסון קוזזה ביציאה של שתי תרופות חדשות אל השוק: האסטדו והאגוי שקיזזו בחלקן את הירידה במכירות הקופסון. בסגמנט המוצרים הגנריים שהם הרוב המוחלט של פעילות החברה, לא נרשמה צמיחה מאז 2018 - אבל זה הגיוני ואפילו נתון יפה בהתחשב בפיטורים ובייעול שהיא ביצעה בחברה. במהלך שנת 2020 שבו מכירות האסטדו והאגוי לצובר תאוצה ובהתאם ניתן היה לראות כיצד נרשמה בלימה בירידה בהכנסות.

- תגמול של 50 מיליון דולר למנכ"ל טבע, כ-5 מיליון דולר לסמנכ"ל הכספים

- סמנכ"ל הכספים של טבע: "המספרים של טבע לשנה הזו מטעים; אנחנו צומחים במיליארד דולר בבסיס ההכנסות"

- המלצת המערכת: כל הכותרות 24/7

מקור: דוחות טבע לשנת 2020

דבר שחשוב מאוד לציין הוא שלאחר הירידה במכירות, הקופקסון מהווה רק 8% מההכנסות של טבע - כלומר הירידה בהכנסות הכוללת של טבע בעקבותיו לא צפויה להמשיך. אם תהיה ירידה בהכנסות, סביר להניח שזה יהיה במסגרת תוכנית ההתייעלות שמחסלת פעילויות לא רווחיות.

נתון נוסף שבא לטובת טבע הוא שיעור המס, החברה מקבלת מדי שנה הטבות מס ענקיות ממדינת ישראל שלעיתים מורידים את המס האפקטיבי שלה, בנטרול שיערוכים חד פעמיים של נכסי מיסים נדחים - לשיעור שמתחת לדו ספרתי.

עכשיו - אחרי כל אלו, החלק המעניין הוא השורה התחתונה - הרווח הנקי. בשנת 2020, בניטרול הפחתות של נכסים בלתי מוחשיים למיניהם עמד הרווח הנקי של החברה על 1.8 מיליארד דולר, שהם כ-6 מיליארד שקל. החברה נסחרת לפי שווי של 36.6 מיליארד שקל כלומר מכפיל מייצג של 6 על הרווח. חשוב גם כן להדגיש כי כל סקטור התרופות יחסית מדוכא וחלק ניכר מהחברות בו נסחרות במכפילים נמוכים.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

מצב החובות

המכפיל של טבע גם לחובות - אומנם המכפיל על שווי השוק של החברה נמוך, אבל במקרה של טבע לא נכון לחשב את המכפיל על פי שווי השוק של החברה. זאת מכיוון שבנטרול נכסים בלתי מוחשיים ורכוש קבוע, שאת השווי שלהם קשה להעריך, שכן הם אינם בניינים וקרקע, לחברה גרעון של 22 מיליארד דולר בהון העצמי, שהם 72 מיליארד דולר. כלומר, לחברה חובות רבים שעליה לשלם לפני שתוכל להתחיל לחלק לבעלי מניותיה את הרווח.

עד לאחרונה, החשש הגדול ביותר סביב החברה היה שהיא לא תצליח לעמוד בתשלום החובות שלה. אבל לאור מהלכי ההתייעלות ומימוש הנכסים שביצעה, נראה כי החשש נעלם אט - אט; אך הוא עדיין קיים.

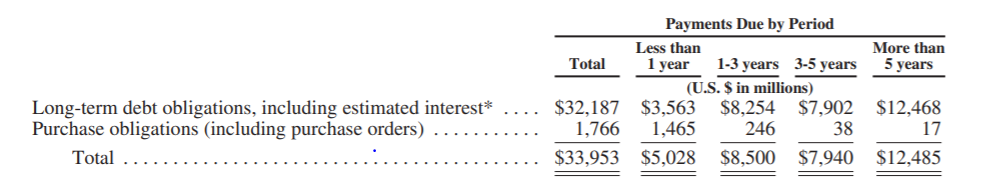

טבלת פירעון החוב הצפוי של טבע, כולל הריביות שצפויות להיצבר על החוב עד הפירעון:

מבחינת ההסתכלות על פירעון החובות חשוב להדגיש שלא נכון להסתכל על ההון החוזר של החברה כמדד ליכולת הפירעון, שכן הוא מורכב ברובו ממלאי, חוב לקוחות וכו' - שהם נכסים שלא ניתן לחכות שיהפכו לכסף ואז לפרוע איתם את החוב שכן הם צריכים "להיות במאזן"ף בשביל שפעילות החברה תתנהל כתקנה. החברה לא יכולה להמשיך להתקיים ולמכור ללא מלאי וכו'. לכן, יש להסתכל על הכסף - נכון לסוף 2020 לחברה 2.2 מיליארד דולר בקופה.

אם נעבור בין התקופות ניתן לראות בבירור ששנת 2021 צפויה להיות שנה לא פשוטה בשביל החברה, שכן היא צריכה להביא 5 מיליארד דולר לפירעון החוב. בהנחה והחברה תרוויח עוד 1.8 מיליארד דולר במהלך השנה שילכו למאזן, הרי שלחברה 4 מיליארד דולר כמקורות מימון אל מול 5 מיליארד דולר שהיא צריכה להביא. לגייס מיליארד דולר זו לא אמורה להיות בעיה גדולה עבור החברה. ארבעת השנים שלאחר מכן צפויות להיות קצת יותר מאתגרות לחברה עבור גיוס מקורות מימון ולכן צריך לשים לב האם החברה מצליחה לגייס כספים כנדרש.

עוד נקודה שחשוב לשים אליה לב קשורה לריבית הממוצעת על החוב של החברה הצפויה ככל הנראה לגדול במשך השנה - שנתיים הקרובות של פרעון החובות. הסיבה לכך היא שהחובות שהחברה תפרע בתקופה הקרובה הם חובות שהיא גייסה בעברה, לפני שהצרות עם הקופקסון נתנו השפעה מלאה ועל כן הם בריבית נמוכה יותר ממה שהיא יכולה לגייס כיום. דוגמה מצוינת לכך ניתן לקחת משנת 2019 בה החברה פרעה חוב בריבית של 1.7% ובשביל לקבל את מקורות המימון לפירעון היא גייסה שני סוגים נוספים של אגרות חוב; אחת בריבית של 7.1% שהקרן עליהן צפויה להיפרע ב-2026 והשנייה בריבית של 6.5% הצפויה להיפרע ב-2025. הבדל גדול מאוד.

כאשר מדברים על טבע אי אפשר שלא להזכיר את העניין של התביעות - אחד הדברים ששוק ההון הכי לא אוהב זה חוסר וודאות. כנגד טבע וחברת נוספות הוגשו מספר רב של תביעות עקב המעורבות שלה, "במגפת הסמים האופיאודים של ארצות הברית". עדיין לא ידוע כמה זה זה צפוי להיות. אבל זה יהיה ככל הנראה סכום גבוה, אם כי לא כזה שימוטט אותה - כמה יעלה לטבע הסכם פשרה בפרשת האופויואידים? לא מה שחשבתם

- 14.שובני 25/04/2021 10:32הגב לתגובה זווזה עוד במצב שריביות השוק נמוכות מתמיד. לא רוצה לחשוב מה יהיה כאשר ריביות השוק תתחלנה לעלות. וזה עוד לפני בירור תביעות שעומדות כנגדה בקנה. ארז ויגודמן גמר אותה. אבל מה הפלא? כאשר הורוביץ ג'וניור מתרועע (מתחתן ומתגרש עם גויות/פיליפיניות) כאשר ברור שמה ששולט עליו הוא לא בטח המוח, אלא הלב...ובמקרה היותר גרוע, איבר אחר שולט עליו.

- gnux 10/05/2021 10:17הגב לתגובה זומגעיל

- 13.אורי 22/04/2021 18:57הגב לתגובה זו"בשנת 2020, בניטרול הפחתות של נכסים בלתי מוחשיים למיניהם עמד הרווח הנקי של החברה על 1.8 מיליארד דולר, שהם כ-6 מיליארד שקל" אשמח לשמוע איפה מצאת את הנתון הזה שטבע הרוויחה 1.8 מיליארד דולר בניכוי נכסים לא מוחשיים. גם איך אתה מחשב רווח/הפסד מנכסים לא מוחשיים. ועוד שאלה, איך אתה יודע בכלל איפה הרווח מנכסים בלתי מוחשיים? אשמח לתשובתך! תודה

- גלעד מנדל 05/05/2021 09:49הגב לתגובה זובדוח הכספי מופיעים סעיפים של הפחתת נכסים בלתי מוחשיים.

- 12.רוני 22/04/2021 10:54הגב לתגובה זועכשיו כל מי שהגישו את התביעות יצטרכו להוכיח אותן. אני לא רואה שום בית משפט בעולם שיעז למוטט חברות תרופות אחרי שהן ממש הצילו את האנושות בתקופת הקורונה. לאט לאט הלהבות יונמכו והכל ייגמר בפשרות של תרומות מוצרים וסובסידיות וכיוצ"ב. רק צריך אורך רוח. אין לוחות זמנים ברורים, לכן לא ממליץ, אבל האפסייד בהחלט עולה על הדאונסייד, הניתוח בכתבה נכון.

- שובני 25/04/2021 10:35הגב לתגובה זומאז מחיר המניה נחתך בחצי. בינתיים יש לשוק לומר על מה שאתה אומר: ריבית של 7% על חוב לטווח קצר. וכל מילה מיותרת. מה שאומר שהעתיד לוט בערפל

- 11.שגיא 22/04/2021 10:52הגב לתגובה זויהיה הסדר לא בטוח שהוא יהיה מדהים אבל הריוחיות תתיצב והמכפיל יהיה השנה בסביבות 10.

- שובני 25/04/2021 10:36הגב לתגובה זו...ותכפיל את הכסף 10 שנים. בטוח שהאגח לא יקרוס לפני שהמניה תקרוס..

- 10.טבע 30$ 22/04/2021 08:51הגב לתגובה זותסתכלו על המניה בהשוואה למתחרות שלה- VTRS (מיילן), ENDP TEVA Enterprise Value= 36.48B Enterprise Value/Revenue= 2.19 Enterprise Value/EBITDA= 7.91 VTRS (Ex Mylan) Enterprise Value= 41B Enterprise Value/Revenue= 3.43 Enterprise Value/EBITDA= 13.75 ENDP Enterprise Value= 8.48B Enterprise Value/Revenue= 2.92 Enterprise Value/EBITDA= 10.72 גם בתרחיש הגרוע ביותר עם קנס של כמה מיליוני דולרים במזומן לאורך 10-20 שנה, עדיין טבע תהיה במכפיל נמוך משמעותית מהמתחרות שלה. החברה הפחיתה את החוב מ-40 מיליארד ל-22 מינואר 2018, גם אם החוב יגדל קצת בעקבות הסדר פשרה, טבע תעמוד בזה. גם בהסדר של 5 מיליארד דולר, המניה צריכה להיסחר ב-30$ לפי מכפיל של 11 שהוא לא גבוה מדי.

- 9.כותבי תרחישים 22/04/2021 08:22הגב לתגובה זוהשווקים בשיא

- 8.המניה תחזור ובגדול! (ל"ת)משה 22/04/2021 08:20הגב לתגובה זו

- משה 22/04/2021 10:27הגב לתגובה זו????

- 7.משה 22/04/2021 08:10הגב לתגובה זוטבע עדיין המצב לא ברור לכן נראת ירידה לדעתי כ-10% נוספים רק בעוד חודש נדע מה צופן העתיד בהצלחה לכולם

- 6.שלמה 22/04/2021 07:53הגב לתגובה זוטבע לא שווה 2000

- 5.חייק 22/04/2021 06:29הגב לתגובה זותחבר החוב ורק אז תקבל מכפיל 25 ולא כמו ישראמקו מכפיל 2

- 4.אבי 22/04/2021 05:45הגב לתגובה זואולי אתם לא בדיוק מבינים במה שקרוי בורסה? כל עיתונאי הכלכלה בארץ מנסים כל הזמן להריץ את טבע, לא יעזור שום דבר. כולם כל שטבע הגיעה ל-72 דולר כבר כתבו שזה וזה וגם מישהו אחר כתבו שטבע צריכה להגיע ל-100 דולר ו-200 דולר ולאן טבע בדיוק הגיעה? למינוס 88 אחוז . זה לא עניין של להעניש . מדובר בחברה גרועה שעשתה עשרות טעויות קשות ובגלל שכולכם יושבים באותם קוקטיילים, אז טבע צריכה לעלות, אז יש לי חדשות בשבילכם, זה נגמר. רשימה קלה של הטעויות : קניית חברה ב-40 מיליארד דולר שהצמיחה שלה אפסית והשווי שלה חלקיק ממה ששולם לאלרגן. קניית חברה מקסיקנית בשני מיליארד דולר , שבמציאות היא לא שווה כמעט כלום, הפסד של 3 מיליארד דולר הכנסות בגלל הקופקסון הפסד של עוד חצי מיליארד דולר בשנה בגלל התרופה לפרקינסון שגם עליה עבד הפטנט. הפסד של מיליארדים אחרים על תרופות אחרות שעבד הפטנט ועל ניסויים רבים שנוספו לעבור לתרופות על חברות ישראליות וזרות , לדוגמא גםניסיון לעבור לתרופות ביוסימלאר. טבע השקיעה כסף רב בחברות ישראליות ואז הפסיקה את השותפות . טבע פעם הייתה מומחה ראשונה תרופה על פטנט שפג והיה לה חצי שנה זיכיון רק שלה היום ה-fda הפסיק את זה והו

- 3.משקיע טבעי 22/04/2021 00:15הגב לתגובה זוגם כשהחליטו לבצע הבראה והביאו את האיש מחו"ל, לא משלמים כאלה סכומים בחברה במשבר, וודאי שלא לפני שיש תוצאות. שופכים כסף על הנהלה. לא ככה עובדים בעת משבר.

- 2.לירן 21/04/2021 23:46הגב לתגובה זויקח לטבע שנים להחזיר חובות, כמה צמיחה היא כבר תוכל לספק ? מתי בעלי המניות יקבלו דיבידנד גבוה מ 2% בשנה? תודה, אבל יש אלטרנטיבות טובות יותר.

- 1.סוס מת (ל"ת)צחי 21/04/2021 22:25הגב לתגובה זו