צילום: istock

ההונאה הגדולה? כך הממשל האמריקני שולט על שוקי המניות

תהליך צמצום מאזן הפד' העלה את סוגיית השפעת הבנק על השווקים, אך נראה כי זה רק חלק שולי בהרצת השווקים על ידי הרשויות. לפי הפד', הממשל האמריקני אוגר מזומנים כדי להתכונן לאירוע נוסח 2008, בפועל הוא שולט על כמות הכסף בשוק

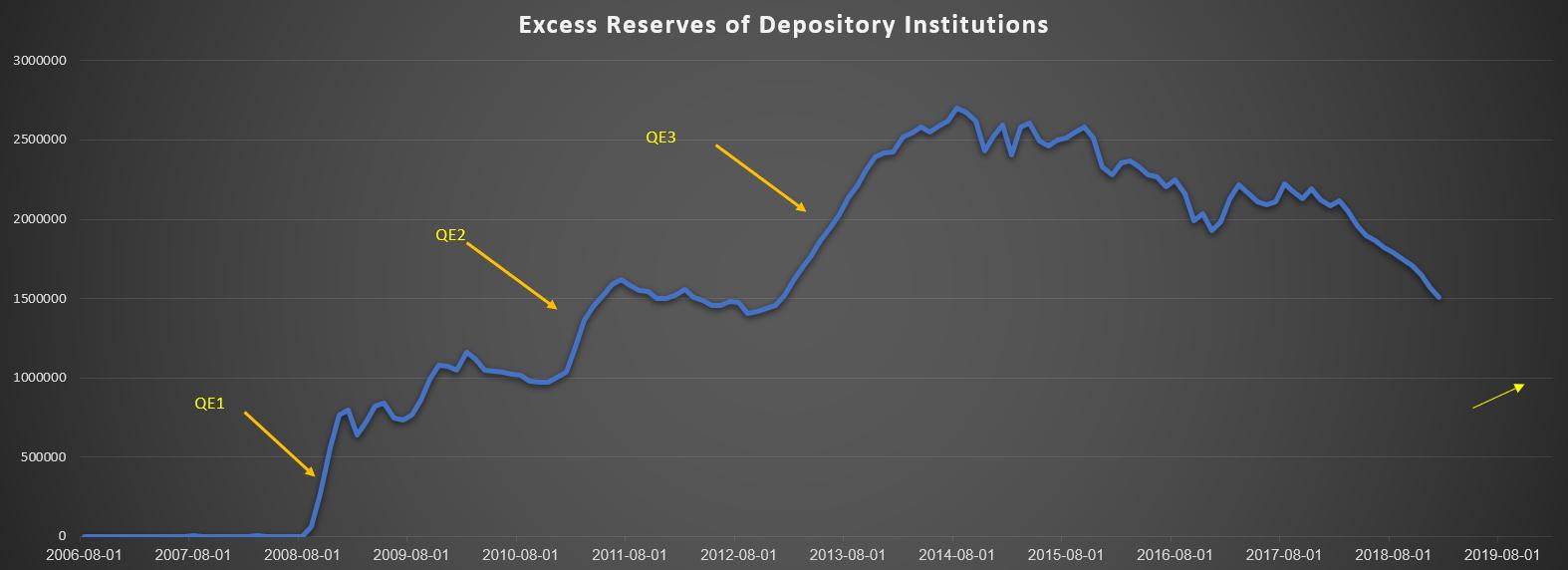

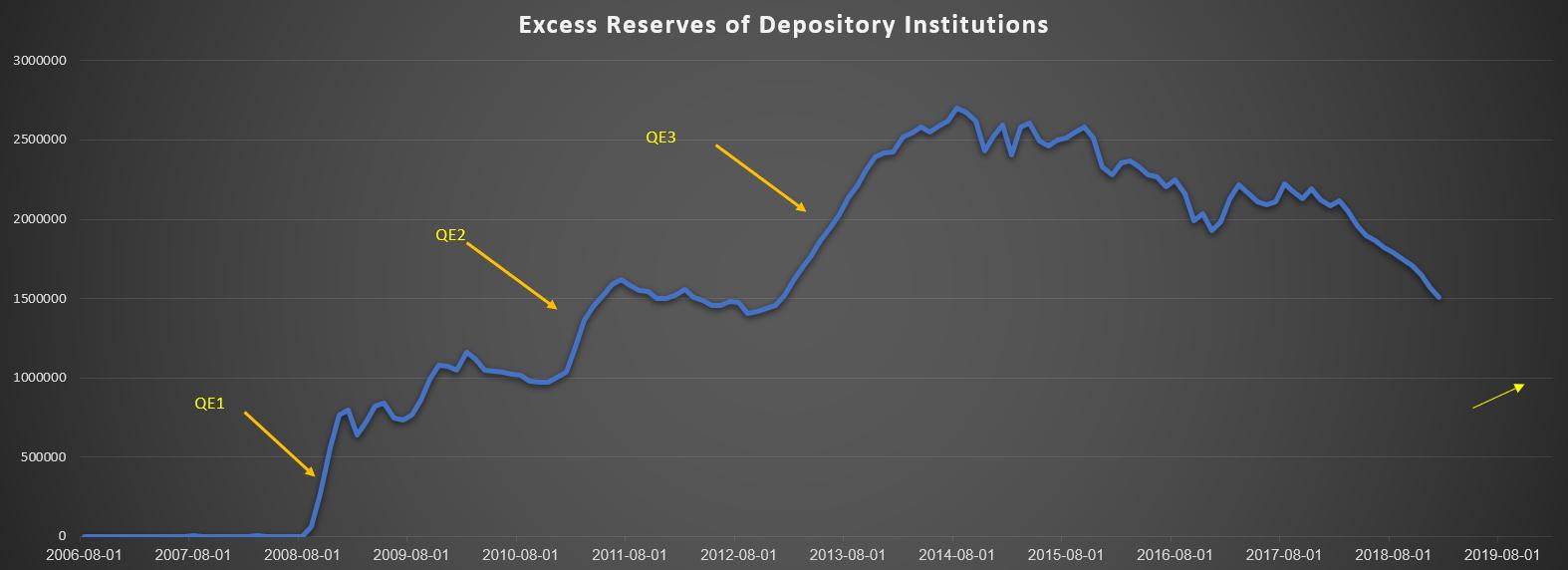

העשור האחרון מכונה על ידי משקיעים רבים כ"שוק השורי הדובי ביותר אי פעם", כאשר למרות אינספור אירועים משמעותיים שהתרחשו בעולם במהלך העשור האחרון, שוקי המניות התעלמו והמשיכו לעלות. דוגמא לכך ניתן למצוא בחודשים האחרונים, כאשר למרות ההחרפה של מלחמת הסחר בין ארה"ב לסין, המדדים נסחרים יחסית קרוב לרמות שיא. בשנה האחרונה טענו באתר כי לשינויים במאזנים של הבנקים המרכזיים יש השפעה גדולה על מתרחש בשווקים, אך נראה כי פרט משמעותי היה חסר – פעולות הממשל האמריקני. "המשחק" כך נראה, אף פעם לא היה יותר מכור.נתחיל מההתחלה. בעקבות הקריסה של הבנקים בארה"ב במהלך 2008 החליטו בממשל האמריקני שהבנקים יחזיקו רזרבות בחשבון הפד', וזאת במטרה למנוע התקפות ספקולטיביות על הבנקים. על מנת להגדיל את רזרבות הבנקים ביצע הפד' 3 תוכניות רכישה (QE) במהלכן רכש הפד' אגרות חוב ממשלתיות ואג"ח מגובה משכנתאות (MBS) מהבנקים האמריקניים. מאזן הפד' זינק מרמה של 800 מיליארד דולר לרמה של 4.5 טריליון דולר בעקבות הרכישות.רזרבות הבנקים (Excess Reserves) וההשפעה של רזרבות הבנקים במהלך די יהיר יש לציין, הפד' העריך במהלך 2017 כי מצבם של הבנקים בארה"ב יציב, והחליט בספטמבר 2017 להתחיל להוריד את המאזן של הבנק, כאשר המשמעות היא כי רזרבות הבנקים יורדות. תהליך צמצום המאזן התחיל בפועל בסוף ינואר 2018, כאשר זמן קצר לאחר מכן הגיע זעזוע לשוק (קריסה של תעודות הסל על ה–VIX), כאשר התנודתיות בשוק נמשכת מאז בקצב גבוה. במקביל לצמצום המאזן בחודשים האחרונים, והדרישה מהבנקים להחזיק יחס נזילות מספק, החלה הריבית האפקטיבית בשוק (EFFR) לטפס (כפי שהסברנו מוקדם יותר השנה).מבנה מאזן הפד': החלק החשוב לשווקים מאז 2008 הוא רזרבות הבנקים

במהלך די יהיר יש לציין, הפד' העריך במהלך 2017 כי מצבם של הבנקים בארה"ב יציב, והחליט בספטמבר 2017 להתחיל להוריד את המאזן של הבנק, כאשר המשמעות היא כי רזרבות הבנקים יורדות. תהליך צמצום המאזן התחיל בפועל בסוף ינואר 2018, כאשר זמן קצר לאחר מכן הגיע זעזוע לשוק (קריסה של תעודות הסל על ה–VIX), כאשר התנודתיות בשוק נמשכת מאז בקצב גבוה. במקביל לצמצום המאזן בחודשים האחרונים, והדרישה מהבנקים להחזיק יחס נזילות מספק, החלה הריבית האפקטיבית בשוק (EFFR) לטפס (כפי שהסברנו מוקדם יותר השנה).מבנה מאזן הפד': החלק החשוב לשווקים מאז 2008 הוא רזרבות הבנקים אך ההשפעה של הפד' על רזרבות הבנקים ובכך על השוק כולו היא רק חלק אחד בסיפור. קופת האוצר האמריקני (treasury general account) היא חלק מעניין הרבה יותר. עד שנת 2008 כמות המזומנים בקופה זו הייתה זניחה, אך מאז 2014 כמות המזומנים זינקה, ובמקביל החלו תנודות חדות בכמות המזומנים בקופה זו.נשאלת השאלה מדוע החל הממשל האמריקני לאגור מזומנים בשנים האחרונות?ע"פ תשובה שניתנה באתר הפד' ב-2017, מאז סוף 2015 החל הממשל האמריקני לאגור מזומנים במטרה להימנע מהפרעות משמעותיות כמו התקפות סייבר, או אירועים מערכתיים כגון המשבר הכלכלי של 2008.הקטע מאתר הפד' שמסביר מדוע לממשל יש כל כל הרבה כסף בקופתו

אך ההשפעה של הפד' על רזרבות הבנקים ובכך על השוק כולו היא רק חלק אחד בסיפור. קופת האוצר האמריקני (treasury general account) היא חלק מעניין הרבה יותר. עד שנת 2008 כמות המזומנים בקופה זו הייתה זניחה, אך מאז 2014 כמות המזומנים זינקה, ובמקביל החלו תנודות חדות בכמות המזומנים בקופה זו.נשאלת השאלה מדוע החל הממשל האמריקני לאגור מזומנים בשנים האחרונות?ע"פ תשובה שניתנה באתר הפד' ב-2017, מאז סוף 2015 החל הממשל האמריקני לאגור מזומנים במטרה להימנע מהפרעות משמעותיות כמו התקפות סייבר, או אירועים מערכתיים כגון המשבר הכלכלי של 2008.הקטע מאתר הפד' שמסביר מדוע לממשל יש כל כל הרבה כסף בקופתו איך השיטה עובדת?מאז ההלאמה של חברות האשראי פאני מאיי ופרדי מאק במשבר הכלכלי של 2008, ביכולותו של הממשל להזריק בכל רגע כסף למערכת הבנקאית ע"י הזרמה של כסף לאותן חברות, שקונות אג"ח מהבנקים.שרשרת שוק האג"ח האמריקני

איך השיטה עובדת?מאז ההלאמה של חברות האשראי פאני מאיי ופרדי מאק במשבר הכלכלי של 2008, ביכולותו של הממשל להזריק בכל רגע כסף למערכת הבנקאית ע"י הזרמה של כסף לאותן חברות, שקונות אג"ח מהבנקים.שרשרת שוק האג"ח האמריקני בפועל, האיזון של הממשל האמריקני מתרחש על בסיס יומי. כאשר יש לחץ במערכת, הממשל מעביר כסף למערכת הבנקאית. בסיטאוציה כזו, כל אירוע כלכלי/פוליטי הוא חסר חשיבות.דוגמא לכך ניתן לראות בחודש האחרון: בתחילת החודש הריבית האפקטיבית בשוק (EFFR) עלתה לרמה של 2.45% ולחץ נרשם בשוקי המימון. כפי שדיווחנו (לכתבה המלאה), הממשל האמריקני החל להציף את השוק בדולרים. קופת האוצר ירדה מרמה של 368 מיליארד דולר לרמה של 264 מיליארד דולר ב-22 במאי. במקביל, רזרבות הבנקים עלו ב-80 מיליארד דולר לרמה 1.53 טריליון דולר, כאשר את הפער ניתן ליחס לצמצום שביצע הפד'. בעוד הכותרות מדברות על "מלחמת סחר משמעותית בין ארה"ב לסין", התגובה בשוק יחסית מתונה.השינויים במאזן הפד' בחודש האחרון: שליטה מלאה של הממשל על רזרבות הבנקים

בפועל, האיזון של הממשל האמריקני מתרחש על בסיס יומי. כאשר יש לחץ במערכת, הממשל מעביר כסף למערכת הבנקאית. בסיטאוציה כזו, כל אירוע כלכלי/פוליטי הוא חסר חשיבות.דוגמא לכך ניתן לראות בחודש האחרון: בתחילת החודש הריבית האפקטיבית בשוק (EFFR) עלתה לרמה של 2.45% ולחץ נרשם בשוקי המימון. כפי שדיווחנו (לכתבה המלאה), הממשל האמריקני החל להציף את השוק בדולרים. קופת האוצר ירדה מרמה של 368 מיליארד דולר לרמה של 264 מיליארד דולר ב-22 במאי. במקביל, רזרבות הבנקים עלו ב-80 מיליארד דולר לרמה 1.53 טריליון דולר, כאשר את הפער ניתן ליחס לצמצום שביצע הפד'. בעוד הכותרות מדברות על "מלחמת סחר משמעותית בין ארה"ב לסין", התגובה בשוק יחסית מתונה.השינויים במאזן הפד' בחודש האחרון: שליטה מלאה של הממשל על רזרבות הבנקים עוד בהקשר זה נציין את דצמבר האחרון. הירידות החדות באותו חודש התרחשו כאשר גם הממשל וגם הפד' לקחו כסף מרזרבות הבנקים. איך הירידות הסתיימו? יום לאחר ששר האוצר האמריקני, סטיבן מנוצ'ין, פרסם ציוץ וטען כי הנזילות של הבנקים טובה (לכתבה המלאה). מיד לאחר מכן השתחררו מקופת האוצר כ-100 מיליארד דולר למערכת הבנקאית."הציוץ" שסיים את גל הירידות בדצמבר האחרון

עוד בהקשר זה נציין את דצמבר האחרון. הירידות החדות באותו חודש התרחשו כאשר גם הממשל וגם הפד' לקחו כסף מרזרבות הבנקים. איך הירידות הסתיימו? יום לאחר ששר האוצר האמריקני, סטיבן מנוצ'ין, פרסם ציוץ וטען כי הנזילות של הבנקים טובה (לכתבה המלאה). מיד לאחר מכן השתחררו מקופת האוצר כ-100 מיליארד דולר למערכת הבנקאית."הציוץ" שסיים את גל הירידות בדצמבר האחרון

במהלך די יהיר יש לציין, הפד' העריך במהלך 2017 כי מצבם של הבנקים בארה"ב יציב, והחליט בספטמבר 2017 להתחיל להוריד את המאזן של הבנק, כאשר המשמעות היא כי רזרבות הבנקים יורדות. תהליך צמצום המאזן התחיל בפועל בסוף ינואר 2018, כאשר זמן קצר לאחר מכן הגיע זעזוע לשוק (קריסה של תעודות הסל על ה–VIX), כאשר התנודתיות בשוק נמשכת מאז בקצב גבוה. במקביל לצמצום המאזן בחודשים האחרונים, והדרישה מהבנקים להחזיק יחס נזילות מספק, החלה הריבית האפקטיבית בשוק (EFFR) לטפס (כפי שהסברנו מוקדם יותר השנה).מבנה מאזן הפד': החלק החשוב לשווקים מאז 2008 הוא רזרבות הבנקים

במהלך די יהיר יש לציין, הפד' העריך במהלך 2017 כי מצבם של הבנקים בארה"ב יציב, והחליט בספטמבר 2017 להתחיל להוריד את המאזן של הבנק, כאשר המשמעות היא כי רזרבות הבנקים יורדות. תהליך צמצום המאזן התחיל בפועל בסוף ינואר 2018, כאשר זמן קצר לאחר מכן הגיע זעזוע לשוק (קריסה של תעודות הסל על ה–VIX), כאשר התנודתיות בשוק נמשכת מאז בקצב גבוה. במקביל לצמצום המאזן בחודשים האחרונים, והדרישה מהבנקים להחזיק יחס נזילות מספק, החלה הריבית האפקטיבית בשוק (EFFR) לטפס (כפי שהסברנו מוקדם יותר השנה).מבנה מאזן הפד': החלק החשוב לשווקים מאז 2008 הוא רזרבות הבנקים אך ההשפעה של הפד' על רזרבות הבנקים ובכך על השוק כולו היא רק חלק אחד בסיפור. קופת האוצר האמריקני (treasury general account) היא חלק מעניין הרבה יותר. עד שנת 2008 כמות המזומנים בקופה זו הייתה זניחה, אך מאז 2014 כמות המזומנים זינקה, ובמקביל החלו תנודות חדות בכמות המזומנים בקופה זו.נשאלת השאלה מדוע החל הממשל האמריקני לאגור מזומנים בשנים האחרונות?ע"פ תשובה שניתנה באתר הפד' ב-2017, מאז סוף 2015 החל הממשל האמריקני לאגור מזומנים במטרה להימנע מהפרעות משמעותיות כמו התקפות סייבר, או אירועים מערכתיים כגון המשבר הכלכלי של 2008.הקטע מאתר הפד' שמסביר מדוע לממשל יש כל כל הרבה כסף בקופתו

אך ההשפעה של הפד' על רזרבות הבנקים ובכך על השוק כולו היא רק חלק אחד בסיפור. קופת האוצר האמריקני (treasury general account) היא חלק מעניין הרבה יותר. עד שנת 2008 כמות המזומנים בקופה זו הייתה זניחה, אך מאז 2014 כמות המזומנים זינקה, ובמקביל החלו תנודות חדות בכמות המזומנים בקופה זו.נשאלת השאלה מדוע החל הממשל האמריקני לאגור מזומנים בשנים האחרונות?ע"פ תשובה שניתנה באתר הפד' ב-2017, מאז סוף 2015 החל הממשל האמריקני לאגור מזומנים במטרה להימנע מהפרעות משמעותיות כמו התקפות סייבר, או אירועים מערכתיים כגון המשבר הכלכלי של 2008.הקטע מאתר הפד' שמסביר מדוע לממשל יש כל כל הרבה כסף בקופתו איך השיטה עובדת?מאז ההלאמה של חברות האשראי פאני מאיי ופרדי מאק במשבר הכלכלי של 2008, ביכולותו של הממשל להזריק בכל רגע כסף למערכת הבנקאית ע"י הזרמה של כסף לאותן חברות, שקונות אג"ח מהבנקים.שרשרת שוק האג"ח האמריקני

איך השיטה עובדת?מאז ההלאמה של חברות האשראי פאני מאיי ופרדי מאק במשבר הכלכלי של 2008, ביכולותו של הממשל להזריק בכל רגע כסף למערכת הבנקאית ע"י הזרמה של כסף לאותן חברות, שקונות אג"ח מהבנקים.שרשרת שוק האג"ח האמריקני בפועל, האיזון של הממשל האמריקני מתרחש על בסיס יומי. כאשר יש לחץ במערכת, הממשל מעביר כסף למערכת הבנקאית. בסיטאוציה כזו, כל אירוע כלכלי/פוליטי הוא חסר חשיבות.דוגמא לכך ניתן לראות בחודש האחרון: בתחילת החודש הריבית האפקטיבית בשוק (EFFR) עלתה לרמה של 2.45% ולחץ נרשם בשוקי המימון. כפי שדיווחנו (לכתבה המלאה), הממשל האמריקני החל להציף את השוק בדולרים. קופת האוצר ירדה מרמה של 368 מיליארד דולר לרמה של 264 מיליארד דולר ב-22 במאי. במקביל, רזרבות הבנקים עלו ב-80 מיליארד דולר לרמה 1.53 טריליון דולר, כאשר את הפער ניתן ליחס לצמצום שביצע הפד'. בעוד הכותרות מדברות על "מלחמת סחר משמעותית בין ארה"ב לסין", התגובה בשוק יחסית מתונה.השינויים במאזן הפד' בחודש האחרון: שליטה מלאה של הממשל על רזרבות הבנקים

בפועל, האיזון של הממשל האמריקני מתרחש על בסיס יומי. כאשר יש לחץ במערכת, הממשל מעביר כסף למערכת הבנקאית. בסיטאוציה כזו, כל אירוע כלכלי/פוליטי הוא חסר חשיבות.דוגמא לכך ניתן לראות בחודש האחרון: בתחילת החודש הריבית האפקטיבית בשוק (EFFR) עלתה לרמה של 2.45% ולחץ נרשם בשוקי המימון. כפי שדיווחנו (לכתבה המלאה), הממשל האמריקני החל להציף את השוק בדולרים. קופת האוצר ירדה מרמה של 368 מיליארד דולר לרמה של 264 מיליארד דולר ב-22 במאי. במקביל, רזרבות הבנקים עלו ב-80 מיליארד דולר לרמה 1.53 טריליון דולר, כאשר את הפער ניתן ליחס לצמצום שביצע הפד'. בעוד הכותרות מדברות על "מלחמת סחר משמעותית בין ארה"ב לסין", התגובה בשוק יחסית מתונה.השינויים במאזן הפד' בחודש האחרון: שליטה מלאה של הממשל על רזרבות הבנקים עוד בהקשר זה נציין את דצמבר האחרון. הירידות החדות באותו חודש התרחשו כאשר גם הממשל וגם הפד' לקחו כסף מרזרבות הבנקים. איך הירידות הסתיימו? יום לאחר ששר האוצר האמריקני, סטיבן מנוצ'ין, פרסם ציוץ וטען כי הנזילות של הבנקים טובה (לכתבה המלאה). מיד לאחר מכן השתחררו מקופת האוצר כ-100 מיליארד דולר למערכת הבנקאית."הציוץ" שסיים את גל הירידות בדצמבר האחרון

עוד בהקשר זה נציין את דצמבר האחרון. הירידות החדות באותו חודש התרחשו כאשר גם הממשל וגם הפד' לקחו כסף מרזרבות הבנקים. איך הירידות הסתיימו? יום לאחר ששר האוצר האמריקני, סטיבן מנוצ'ין, פרסם ציוץ וטען כי הנזילות של הבנקים טובה (לכתבה המלאה). מיד לאחר מכן השתחררו מקופת האוצר כ-100 מיליארד דולר למערכת הבנקאית."הציוץ" שסיים את גל הירידות בדצמבר האחרוןנראה כי כל המערכת הבנקאית בארה"ב תלויה לחלוטין ביכולת הגיוס של הממשל. בהקשר זה נציין כי הפד' כבר הודיע כי יסיים את צמצום המאזן בספטמבר הקרוב, אך מספטמבר הפד' הופך להיות רוכש נטו של אגרות חוב ממשלתיות ולספק ביקושים, כאשר כל פדיון בשוק האג"ח מגובה משכנתאות יעבור לשוק האג"ח הממשלתי.חודש ספטמבר הקרוב הופך לפיכך להיות חודש מעניין במיוחד. באותו חודש קופת האוצר צפויה לרדת לשפל של 85 מיליארד דולר בלבד, ולהתחיל לעלות שוב בחדות מיד לאחר מכן. במקביל, הפד' צפוי לסיים את תהליך צמצום המאזן. ואם זה לא מספיק, שוק האג"ח מתמחר הערב גם התחלה של הורדת ריבית בארה"ב באותו החודש.מסקנה נוספת שניתן להסיק מהתהליך היא שאם הפד' ירצה להמשיך בהצגה הזאת של שמירה על רזרבות הבנקים לנוכח המכירות של אג"ח אמריקני ע"י זרים, לא תהיה ברירה לבנק אלא להשיק תוכנית רכישות חדשה (QE) כבר בתחילת 2020, כאשר ההתמקדות צפויה להיות באג"ח הממשלתי.Today I convened individual calls with the CEOs of the nation's six largest banks. See attached statement. pic.twitter.com/YzuSamMyeT

— Steven Mnuchin (@stevenmnuchin1) 23 בדצמבר 2018

- 18.האמת שמאחורי 31/05/2019 16:40הגב לתגובה זוהדבר האחרון שמעניין את טראמפ הוא אזרחי ארה"ב או בעיות הסחר העולמיות או החומה עם מקסיקו וכיוצא באלו...מטרתו היחידה היא הצלת החברות בבעלותו מפשיטות רגל ויצירת רווח כספי. לשם כך הוא מייצר ספינים ופחדים שמטרתם אחת , הכנסת השוק למומנטומים של עשרות אחוזים כדי שהחברות בבעלותו יהיו בפוזיציה הנכונה לשם יצירת רווח. אין שום רצון אמתי לפתור בעיות ואפילו לא להראות "מי הגבר" בסך הכול להרוויח כסף. כאשר השוק בעליות יצייץ ללא הפסקה הודעות שמטרתן להעלות את השוק עוד ועוד...וכאשר השוק נכנס למגמת ירידות עושה הכול על מנת לחבל בכול ניסיון עליות. לא עומדים מאחוריו שום אידיאלים או אידיאולוגיה ואפילו לא אגו, פשוט רצון לעשות כסף בדרך היחידה שהוא מכיר, תכסיסנות ורמייה רק שהפעם הקורבן שלו הוא העם האמריקאי והעולם כולו.

- 17.לרון 31/05/2019 10:00הגב לתגובה זוחייבצ ת להחזיק נזילות גבוהה כדי שיוכלו לקנות אג"ח אמריקאי אם הסינים יתחילו למכור!

- ללרון 31/05/2019 16:01הגב לתגובה זוהנורבגית..והיפנים ..והרוסים..וקרנות הפנסיה ההולנדיות..רק כל אלו כסיפתח זה 12 טריליון $...אמריקה תכוסה בשיט..

- 16.תודה על הניתוח (ל"ת)גל 31/05/2019 08:41הגב לתגובה זו

- 15.חביב 31/05/2019 07:27הגב לתגובה זולאור הניתוח הזה מה צפוי לקרות בשוק בספטמבר.מה המסקנה למשקיע?

- 14.סוסו 31/05/2019 01:14הגב לתגובה זושל כתב שנכשל פעם אחר פעם.איפה כתוב שהממשל לא יכול לתמוך בכלכלה? זה קורה כל הזמן - כמו לדוגמה ברכישת מטח...דפקתם תמונה עם כותרת כשבתכלס אין כלום ושום דבר ולא משנה כמה גרפים תשימו בכתבה...

- מילא תמים ..אבל טיפש??ועוד טיפש גדול!! (ל"ת)לסוסו 31/05/2019 15:55הגב לתגובה זו

- 13.ינשוף 31/05/2019 01:00הגב לתגובה זולאן הכסף הזה היה הולך אם לא היה נאגר ?

- להשתלטות על שוק ניירות הטואלט העולמי. (ל"ת)לינשוף 31/05/2019 15:56הגב לתגובה זו

- 12.שמחה 31/05/2019 00:00הגב לתגובה זותפסיקו לתת לו במה, זה כבר חוסר אחריות

- לא ניתן במה.אלא מגדל גבוה שהוא יכריז דבריו היפים מלמעלה (ל"ת)בסדר 31/05/2019 15:58הגב לתגובה זו

- 11.ערן 30/05/2019 23:37הגב לתגובה זווט בלחיצת כפתור עושה רק למעלה ........ כמו שאומר חברנו רק למעלה ........ אבל תראו מה קורה שמתחילים ירידות אותו רעיון רק למטה ראו דוגמא טבע SINA ועוד הרבההההה מניות טובות שמצאו עצמם 90 אחוז למטה ........... משמע היזהרו לכם הירידות שיגיעו יהיו אינסופיים אתם תישארו בשוק בהלם למדדים שיביאו למטה ........ רמז מתחת ל 2008 .......

- 10.לא הבנתי כלום (ל"ת)מומחה לקנוניות 30/05/2019 21:47הגב לתגובה זו

- 9.השורטיסט שיגיע 30/05/2019 21:35הגב לתגובה זוהשורטיסים ידברו נוסו

- 8.לא הגיוני 30/05/2019 21:31הגב לתגובה זוטראמפ יכול לשחק בכסף כמה שירצה אבל אם החברות לא יציגו דוחות טובים בגלל מלחמת הסחר אז לא יקנו את המניות והן ירדו.

- 7.—- 30/05/2019 21:13הגב לתגובה זווהיא היתה אימפריה לפני שהשמאלנים היהודים השתלטו עליה . הם היהודים לא כבשו אותה לא בנו אותה רק נטפלו עליה אז באיזשהוא שלב תיהיה קצת האטה אבל האימפריה תמשיך להתקיים בלי היהודים שלה .

- " הייתה " טראמפ פשוט גמר עליה סופית . (ל"ת)הדגש 02/06/2019 08:46הגב לתגובה זו

- 6.— 30/05/2019 21:09הגב לתגובה זונו ו למרות שההסתה הזו מצחיקה עד לכדי דמעות מה הקטע מה אתם רוצים להשיג מה רוצים להתנתק מאמריקה רוצים להרוס אותה מה אתם רוצים מה מה הקטע ? מה הקטע ?! אתם לא חולים בראש ?! לא?! אתם לא רק חולים בראש אתם נולדים חולים ומי שהביא אתכם לעולם גם כן חולה אתם מחלה אחת ארורה שתכחד לעולמי עד .

- אבנר 31/05/2019 00:10הגב לתגובה זואף אחד לא הזכיר שום דבר בנוסח שכתבת.. העיקר להכניס פוליטיקה של ישראל.. גבירותי ורבותי קבלו דוגמה טובה למצביע ביבי חח

- בוחרי ביביהו בפניקה (ל"ת)עמי 31/05/2019 15:33

- 5.יעקובי 30/05/2019 19:54הגב לתגובה זוגרפים לא קוראים החלטה אקראית של בנק הזרים ביקושים בבת אחת למנוע נפילות . להיפך הם רק יטעו כי יראו מגמת ירידה חזקה , שכמובן לא קורה והייתה אמורה לקרות בגלל סנטימנט שלילי ובום מקבלים עליות חזקות והסטופים נאכלים

- 4.אך ורק למעלה 30/05/2019 19:46הגב לתגובה זותהיו איתם זה הכי קל.זה ידוע כבר שנים.בגלל זה רק רק רק רק למעלה.טוב שגילתם את זה .זה שקוף כבר שנים

- 3.אז מה אתה אומר? (ל"ת)h 30/05/2019 19:43הגב לתגובה זו

- 2.אך ורק ורק למעלה 30/05/2019 19:41הגב לתגובה זוממשל מחשבים נשיא ברוקרים כולם רוצים למעלה.גם אני.אז זה רק רק רק למעלה.משחק קל מחלקים לנו כסף

- חיים 31/05/2019 10:31הגב לתגובה זוחביבי 2 צדדים למטבע חכה שילחצו למטה

- עד שתקבל למטה (ל"ת)משה 30/05/2019 23:00הגב לתגובה זו

- ומתי תלך לעבוד? (ל"ת)מייק 30/05/2019 20:35הגב לתגובה זו

- רק למעלה זה נחמד 30/05/2019 20:19הגב לתגובה זוצריך שגם המטבע יישאר חזק...בקרוב הרק למעלה הזה יחליש את המטבע בצורה כזו שהוא לא יהיה שווה דבר...

- 1.יהיה מענין באם-אד גורביץ/הכתב יפרסמו קרן ת"ס/תיק ורטואל (ל"ת)כותב א 30/05/2019 19:27הגב לתגובה זו