איילון קרנות נאמנות: שירותי הוסטינג עשירים, בקרנות הבית ביצועים חלשים

אחד הגופים הגדולים בשוק הקרנות הישראלי הוא איילון שמנהל מאות קרנות. יחד עם זאת, חלק גדול מהקרנות הללו הן בניהול חיצוני על ידי מגוון בתי השקעות קטנים יותר שמשתמשים בשירותי ההוסטינג של איילון, כלומר לאיילון אין קשר לניהול הישיר של אותן קרנות. ברשימת המתארחים של איילון ניתן למצוא שמות רבים, לא מעט מהן הופיעו כבר בסקירות שבטור זה בין המובילות או בין האחרונות, ואחרות שעוד יופיעו. ביניהן ניתן למצוא שמות כמו פסטרנק שהם, ב. אלטנרטיב, אביב, פורצ'ן, פוקוס (אותם סיקרנו לפני שבוע), כרמים, קבין, אקורד ועוד.

>>> למדור קרנות הנאמנות של ביזפורטל

אם נוריד את כל המתארחים למיניהם ואת כל הקרנות המחקות נגלה גוף בינוני בגודלו עם כ-60 קרנות בלבד. מעבר מהיר לטור היקף הנכסים המנוהלים יביא אותנו למסקנה שגם הקרנות האלו לא ממש מהוות מגנט למשקיעים. הקרן הגדולה ביותר של איילון (מלבד הקרן הכספית) היא זו המשקיעה במניות הבנקים בישראל עם 656 מיליון שקל, לאחר מכן קרן העוקבת אחר תיק של הבנק הבנלאומי (מאלו אנו נוטים להתעלם במסגרת הטור הזה), ולאחר מכן קרן מעורבת של עד 10% מניות עם 199 מיליון שקל בלבד. אלו היקפי נכסים של בתי השקעות בינוניים או קטנים ולא של אחד הגופים הגדולים במשק.

>>> מדריך: איך לבחור קרן נאמנות? כל מה שצריך לדעת

נציין רק שלגבי הקרן הכספית של איילון, מדובר בקרן שגובה את דמי הניהול הנמוכים בשוק. באופן מפתיע, בחלון ההזדמנויות של ינואר, כשכל בתי ההשקעות כמעט בחרו להעלות דמי ניהול, באיילון ניסו לקפוץ על שוק הכספיות הדוהר והורידו את דמי הניהול בחדות. הדבר הביא לזרימה עצומה של כספים לקרן, אך ככל הנראה נוצר מצב שבו הדבר רק יצר עומס על הקרן ולא הביא לרווחים לבית ההשקעות. לאחר זמן קצר בית ההשקעות החל להגביל את זרימת הכספים לקרן, וכיום אם תנסו לקנות יחידות בקרן הכספית של איילון רק אחוז קטן מהקניה אכן יתממש, כך שבפועל כמעט לא ניתן להשקיע בקרן.

בחינה של תמהיל הקרנות שמציעה איילון מגלה שמלבד הקרנות הרגילות כמו קרנות מנייתיות אגחיות ומעורבות מסוגים שונים, וגם כמה ייחודיות כמו קרן בנקים ישראלית או קרן המשקיעה במניות בלוקצ'יין וכרייה שייחודית בנוף הישראלי, ישנה קטגוריה שלאיילון יש בה היצע רחב – קרנות ממונפות פי 3, מה שהיא מכנה "איילון אקסטרים". ביניהן היא מציעה חשיפה של פי 3 לדולר, לנאסד"ק, ל-SP500, וכן לת"א 35 או 125. ניתן למצוא בפורטופליו הקרנות של איילון גם "אגד קרנות" שזה בעצם קרן שמשקיעה בכמה קרנות אחרות של איילון (ללא דמי ניהול נוספים מלבד דמי הניהול של הקרנות הכלולות בקרן).

- איילון: מלכת ההוסטינג, ללא קרנות משמעותיות בניהול עצמי

- "השווקים יחזרו לעלות ב-2023, עניין הריבית ימצה את עצמו"

- המלצת המערכת: כל הכותרות 24/7

השבוע, אם כן, נסקור את הקרנות המסורתיות של איילון בקטגוריות המרכזיות והנוחות יותר להשוואה למתחרות. השקעות במניות לפי ענפים וכדו' קשות יותר להשוואה כיון שכל קרן נמצאת בנישה ייחודית כמעט ללא מתחרות. ההשוואה תתבצע בשלוש קטגוריות: קרנות מנייתיות, קרנות מעורבות וקרנות אגחיות. ההשוואה נעשית בשיטה הרגילה - אנו מוציאים את הקרנות הייחודיות (לדוגמה צמודות לדולר או באג"ח שמשקיעות לתקופות זמן מסוימות) וכדו'. ההשוואה מתבצעת בטווחי הזמן של 5 ושלוש שנים וכן בתשואות מתחילת השנה. בכל מקרה שנבדק, אם הקרן נמצאת ב-10% העליונים היא נצבעת בירוק כהה, ב-20% בירוק בהיר, ואם היא הגיעה ל-20% האחרונים באדום בהיר, וב-10% הגרועים באדום כהה.

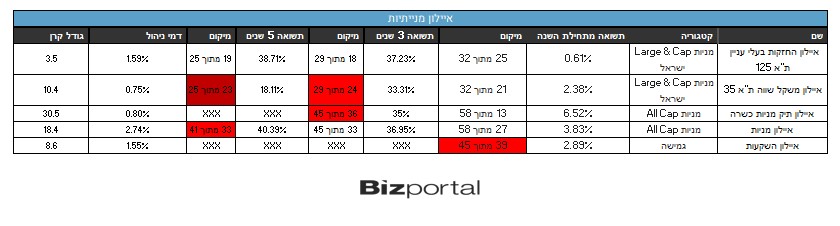

מנייתיות

נתחיל בקרנות המנייתיות, להלן טבלת ההשוואה:

הצבע האדם בולט. מתוך 12 מקרים שנבדקו הקרן של החברה נמצאת בין 10% או 20% הגרועים 5 פעמים, ועוד מספר פעמים הן ממש היו על קו הגבול. רק במקרה אחד היא הייתה קרובה להיכנס ל-20% הטובות. נציין יחד עם זאת שת"א 35 משקל שווה היא לא ממש קרן מנוהלת שכן היא משקיעה במדד ת"א 35 לפי משקל שווה לכל חברה (ולא לפי גודל החברה כמקובל בדרך כלל), לכן בקרן זו, שבשני מקרים תפסה את המקומות האחרונים, אין ממש מה להאשים את כישורי הניהול של החברה, כי זה פשוט מה שעשה המדד. יחד עם זאת, דמי ניהול של 0.75% שיכולים להראות נמוכים במקרה של קרן מנייתית, לא באמת נמוכים במקרה של קרן שרק עוקבת אחר מדד כלשהו.

האסטרטגיה של "בעלי עניין" – הקרן השניה של החברה בקטגוריית מניות גדולות ובינוניות – נשמעת מעניינת, שכן מחקרים בעבר הראו שמעקב אחר פעולות בעלי עניין יכול להניב תשואה עודפת. זה לא כל כך עבד במקרה של הקרן הזו, שאמנם לא הגיע ל-20% האחרונים, אך לא רחוקה משם, ובטח לא בולטת לטובה.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

מילה לגבי דמי ניהול. ברוב המקרים שנבדקו במסגרת הקרנות המנייתיות, דמי הניהול סבירים לקרן מנייתית, חוץ מ"איילון מניות" שגובה 2.74%. מדובר בדמי ניהול גבוהים מאד אפילו לקטגוריה המנייתית (השניים בגובהם בקטגוריה לאחר הקרן של פיטנגו), שכמובן לא מוצדקים בשום דרך על ידי תשואות יוצאות דופן, ההיפך. הקרן מציגה ביצועים גרועים למדי ולא ברור למה המנהלים חושבים שלגיטימי לגבות כמעט 3% על בינוניות כזו.

באופן כללי מנהלי הקרנות צריכים להפנים שעברו הימים של דמי ניהול של מעל 2% בקרן מנייתית (ישנן 8 קרנות כאלה מתוך 58 קרנות בקטגוריית All Cap שגובות מעל 2% דמי ניהול), והמשקיעים צריכים לראות בכך דגל אדום – לרוב המנהלים לא יצליחו לעבוד בשבילכם ולהשיג לכם תשואות טובות אם הם גובים כל כך הרבה דמי ניהול, כי הם בעיקר עסוקים בלעבוד למען עצמם.

ניתן להתרשם שאיילון לא מצליחה להתחבב על המשקיעים ואין לה אף קרן מנייתית משמעותית מבחינת היקף נכסים מנוהלים בקרנות הסטנדרטיות שנבדקו. כאמור לעיל, בקטגוריה המנייתית יש לחברה קרן גדולה שמשקיעה במניות הבנקים הישראליים, אחת מתוך שתיים בלבד בשוק קרנות הנאמנות הישראלי.

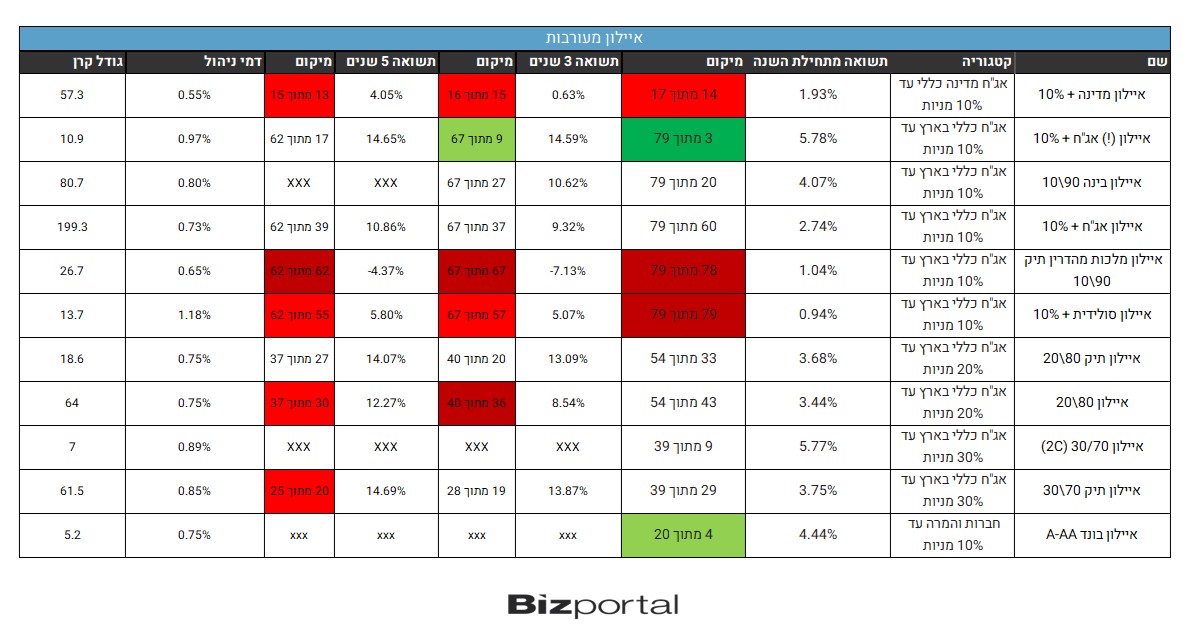

מעורבות

בקטגורית המעורבות (קרנות אגחיות עם אחוז מסוים של מניות) יש לאיילון, כמו לבתי השקעות רבים, נוכחות הרבה יותר מסיבית עם מגוון קרנות. להלן הטבלה עם התוצאות:

בדקנו 28 מקרים שונים, מתוכם ישנם 12 מקרים שהקרנות של איילון ש\הגיעו ל-20% או 10% האחרונים ו-3 מקרים שהן הגיעו ל10% או 20% הראשונים, שניים מתוכן בטווח הזמן הקצר של מתחילת שנה (כלומר, תוצאה פחות משמעותית). במעורבות גם יש את אחת הקרנות היותר גדולות של איילון – איילון אג"ח + 10% שמנהלת כמעט 200 מיליון שקל.

כאמור, הצבע האדום דומיננטי הרבה יותר מהירוק גם בקרנות המעורבות. לאיילון הרבה קרנות שונות בעד 10% מניות עם ביצועים שנעים בין בינוני לגרוע. בולטת מאד לרעה איילון מלכות מהדרין שלא רק שנמצאת במקום האחרון בטווחי הזמן הארוכים של 3 ו-5 שנים, אלא גם עושה זאת בפער ניכר מהאחרות. בטווח הזמן של 5 שנים הפער מהשניה הכי גרועה מגיע לכ-4%. האם נופתע לגלות שהקרן הכושלת הזו גובה הרבה יותר מחברותיה לקטגוריה? לא ממש. פער של כחצי אחוז בדמי ניהול של קרן של 90% אג"ח מהקרנות הדומות של איילון.

עוד שלוש קרנות גרועות של איילון בקטגוריית המעורבות היא איילון סולידית שנמצאת בין האחרונות בכל טווחי הזמן שנבדקו, קרן איילון מדינה + 10% שנמצאת כל הזמן בין האחרונים גם בקטגוריה הקטנה יחסית של אג"ח מדינה עד 10% מניות, ואיילון 80\20.

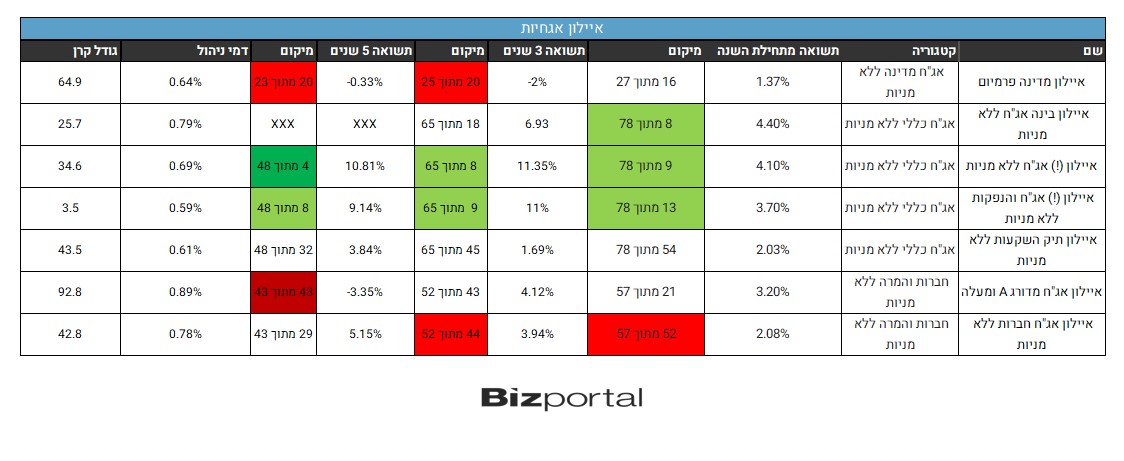

אגחיות

לאחר הביצועים הבינוניים עד גרועים בשני התחומים הראשונים – מנייתיות ומעורבות – הגענו עם מעט מאד ציפיות לקרנות האגחיות, ודווקא שם, לפחות באחת מהתת קטגוריות איילון מפתיעה לטובה. להלן הטבלה:

בעוד באג"ח מדינה ואג"ח חברות ללא מניות איילון שומרת על ביצועים בינוניים בואכה גרועים, בתת-הקטגוריה של אג"ח כללי ללא מניות החברה בולטת לטובה. לאיילון 4 קרנות באג"ח כללי ללא מניות וב-7 מתוך 11 המקרים שנבדקו הקרן נמצאת ב-20% או ב-10% העליונים. אמנם היא לא מצליחה לעולם להוביל ולהיות במקום הראשון, אבל שומרת לכל אורך הדרך על רמה גבוהה של ביצועים, דמי ניהול סבירים לקטגוריה ובלי "פאשלות" בולטות. המשקיעים עדיין סקפטיים וכל הקרנות האגחיות של איילון בינוניות עד קטנות, ורק אחת מתקרבת ל-100 מיליון שקל בהיקף נכסים מנוהלים.

לסיכום: אולי באיילון מעדיפים להתרכז בשירותי ההוסטינג המאד מפותחים שלהם, עם הרבה מאד חברות, רבות מהן, אגב, מובילות על איילון בהרבה בדיוק בקטגוריות אותן בדקנו. אבל בקרנות אותן מנהלת איילון בעצמה, יש מקום רב מאד לשיפור. כעת נראה שהקטגוריה היחידה בה אולי כדאי לשקול את שירותי החברה היא אג"ח כללי ללא מניות.

- 1.לרון 31/07/2023 07:51הגב לתגובה זוחל בה שינוי אחרי מות בעל השליטה וקניית ווישור,כל הכתוב הוא פועל יוצא והעיקר "חולבים" את המאמינים בחברה ומשקיעים בקרן המנייתית

- יהושפט 31/07/2023 11:11הגב לתגובה זורק חבל שאין קשר בין איילון בית השקעות לאיילון ביטוח. תבדוק בגוגל אך אדם כל כך חסר מושג מעיז לטקבק? מדהים העידן הזה