קרנות נאמנות 70/30: תשואה דו ספרתית מתחילת שנה - מי הבולטות?

קטגוריית קרנות נאמנות 70/30 היא מגוונת ומעניינת את המשקיעים. היא טומנת בחובה מצד אחד מבנה ברור בחלוקה בין מניות לאג"ח. הרעיון הכללי שלפחות 70% מסך ההשקעה יש באג"ח ולא יותר מ-30% יושקע במניות. עם זאת אין אלו מספרי קסם מדויקים ויש מגוון רחב של אפשרויות השקעה שמעניקים למנהלי הקרנות חופש פעולה יחסית רחב. מנהל ההשקעות יכול להשקיע במניות בודדות באופן ישיר או באמצעות קרנות סל. ואילו באג"ח מנהל ההשקעות יכול להקצות חלק מההשקעה לאג"ח מדינה וגם לקונצרני. יש קרנות בקטגוריה שמשקיעות גם בשורט, או אג"ח בדירוג נמוך או כזה שאיננו מדורג כלל. וכן חשיפה למט"ח שיכולה לנוע בטווח של 50%-10% מסך התיק. נפח הפעילות בקטגוריה עומד על כ-10.8 מיליארד שקל. כ-5% מסך הכספים המנוהלים בקרנות נאמנות המנוהלות נמצאים בקטגוריה.

כידוע, שנת 2021 עד כה מאירה פנים למשקיעי המניות. המדדים מטפסים לשיאים בארץ ובעולם, עם זאת יש המון מניות שנמצאות הרחק מתחת לשיאים וקיימת שונות בין הסקטורים. ובכל זאת למשקיעים שמחפשים סיכון מעט גבוה יותר, קרנות נאמנות 70/30 הניבו תשואה יפה של עד כ-12% מתחילת שנה.

דגשים חשובים בבחירת קרן

יש מספר פרמטרים שניתן לבדוק לפני שמחליטים באיזה קרן להשקיע - גידול בהיקף הנכסים, דמי ניהול, מדיניות הקרן ובאיזה מכשירים היא משקיעה וכן מבחנים ודירוגים של תשואה וסיכון. ככלל, המבחנים האלו מבטאים מי היה טוב בעבר. זה לא מבטיח מי יהיה טוב בעתיד, אבל מנהל טוב אמור להמשיך לספק את הסחורה, אם כי ואת זה חשוב לדעת - בסופו של דבר התשואות של קרנות בכל קטגוריה בטווח הארוך די קרובות אחת לשנייה.

גידול בהיקף הנכסים - מדד שמבטא את חכמת ההמונים, באופן כללי ניתן לראות זרימה נאה של המשקיעים לכיוון הקרנות 70/30. קרנות רבות בקטגוריה צמחו לאורך השנה האחרונה. חלק באופן טבעי לאור הסנטימנט החיובי בשוק. אך התשואה החיובית בקטגוריה בחודשים האחרונים הכניסו עוד משקיעים.

בדיקת אחוז דמי הניהול - זאת בדיקה תמיד חשובה וההבדלים במקרה הזה יחסית גדולים. כוון 70/30 של איילון גובה את דמי הניהול הגבוהים ביותר בקטגוריה - 1.8%. מנגד יש קרנות בקטגוריה של פסגות ומור עם דמי ניהול 0.3%. ואילו יש קרן של קסם אקטיב עם 0 דמי ניהול. הקרן היחידה בקטגוריה.

מדיניות הקרן היא מרכיב מרכזי ביחס בין הסיכון - סיכוי. בייחוד שמדובר בקרנות מסוג 70/30, שם כאמור מגוון אפשרויות ההשקעה כמעט בלתי מוגבל. ועל כן יש לקרוא את מדיניות הקרן ולבדוק שהחשיפה אכן תואמת את רמת הסיכון הרצויה.

מה עשו הקרנות בשנה החולפת?

בשנה הנוכחית התשואות בקרנות 70/30 נעו בטווח של 12%-2%. בדומה לקטגוריות רבות יש שורה של גופים שמנהלים מספר קרנות - זה נותן להן לכאורה "משחק" של תשואות ויכולת להציג את הקרנות החזקות אך בפועל חשוב לשים שיש כמה קרנות יש לכל חברה באותה קטגוריה ולא "להסתנוור" מקרן אחת בולטת במיוחד. גופים עם קרן אחת טובה יכולים להתגאות בהצלחה, אבל הם גם יכולים להציג דווקא את האחת מתוך 5 ש"פגעה". הזהרנו בעבר מגופים שיש להם קרנות רבות ורשות ניירות ערך שמודעת לבעיה כבר שנים החליטה לצמצם את מספר הקרנות בכל קטגוריה - זה מהלך מבורך.

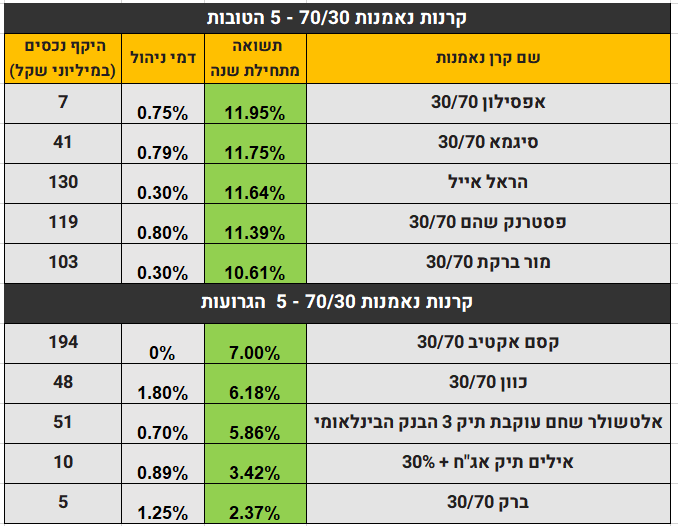

הקרן שהניבה את התשואה הגבוהה שייכת לאפסילון 30/70 - תשואה של 11.95%. אך מדובר בקרן קטנה מאוד עם ותק של כשנתיים ושווי נכסים יחסית מזערי של 7 מיליון שקל. המקום השני שייך לסיגמא 30/70 עם תשואה 11.75%. כאן מדובר בשווי נכסי של 40 מיליון שקל. וקרן בעלת וותק גבוה מ-5 שנים. כאן התשואה לטווח של 5 שנים עומדת על כ-30%. במקום השלישי מתברגת הראל אייל עם תשואה של 11.64%. וכאן נפח הפעילות עולה ל-130 מיליון שקל. ב-3 שנים האחרונות הניבה תשואה של 27%. במקום השני בטווח זמן הזה. מקומות 4-5 שייכים לפסטרנק שהם 30/70 ומור ברקת 30/70 עם תשואות של כ-11.39% ו-10.61% בהתאמה.

מבדיקה נוספת שבוחנת את הקרנות לפרק זמן של 5 שנים. במקרה הזה ניתן למצוא 16 קרנות בלבד עם וותק שגבוה מ-5 שנים. שלושת הבולטות - פסגות, ילין לפידות ואיילון עם תשואה של 36.46%, 34.78% ו-33.74% בהתאמה.

קרנות נאמנות 70/30 - 5 הטובות ו-5 הגרועות

בתחתית הרשימה תוכלו למצוא את אלטשולר שחם עוקבת תיק 3 הבנק הבינלאומי, אילים תיק אג"ח + 30% וברק 30/70 עם תשואה של 5.86%, 3.42% ו-2.37% בהתאמה.

בתחתית הרשימה תוכלו למצוא את אלטשולר שחם עוקבת תיק 3 הבנק הבינלאומי, אילים תיק אג"ח + 30% וברק 30/70 עם תשואה של 5.86%, 3.42% ו-2.37% בהתאמה.

- 1.תמים 26/10/2021 10:28הגב לתגובה זופעם למעלה, פעם למטה. לא יודעים מה יהיה. הכול חוכמה לאחר מעשה.