סמארט בטא - תנודתיות נמוכה: טרייד אוף בין שקט נפשי ותשואה נמוכה?

ישנו קשר אינטואיטיבי בין סיכון לתשואה. המשקיע מוכן לקחת סיכון להפסיד יותר כסף, אם זה משקף פוטנציאל להרוויח יותר כסף, ולהיפך. תנודתיות יכולה להיות רכבת הרים מפרת שלווה. זה לא קל לראות את תיק ההשקעות מאבד אחוזים רבים ולהישאר רגוע. גם רווחים גבוהים בזמן קצר מזרימים אדרנלין למערכת, מה שאולי יכול להיות כיף, אבל רגוע זה לא.

יש אנשים שרכבת ההרים הרגשית הזו אינה בשבילם, משקיע כזה יחפש השקעה סולידית יותר. יחד עם זאת, לא תמיד השקעה פחות תנודתית תהיה פחות רווחית בטווח הארוך. ישנן מניות שהולכות לאט אבל בטוח כלפי מעלה, וישנן כאלה שמזנקות עד השמיים ואז צונחות ומאבדות את כל ערכן. האם יש עדיפות לאורך זמן למניות עם תנודתיות נמוכה או לאלה התנודתיות יותר? מחקר שפורסם בשנת 2006 טען שלמרות שלפי משוואת הסיכוי סיכון מסורתית לתנודתיות גבוהה אמורה להיות עדיפות, בפועל מניות עם תנודתיות נמוכה מנצחות לאורך זמן, מה שאמור היה להיות ווין ווין - גם שקט נפשי וגם תשואה גבוהה יותר.

המחקר ניסה להסביר את הממצאים בכך שעם מניות הצמיחה המשקיעים מוכנים לקחת סיכונים עם הסתברות נמוכה יותר להצלחה בגלל פוטנציאל הרווח הגדול יותר, ובכך מניות כאלה נהיות יקרות יותר יחסית, בעוד מניות עם תנודתיות נמוכה נשארות בהערכת חסר, אבל במשך הזמן הן ממשיכות לטפס בהדרגה עד שהשוק מכיר במלוא ערכן, לאט אבל בטוח, בעוד לא מעט מההבטחות הגדולות מתרסקות ונעלמות כלעומת שבאו. הסבר נוסף לתשואות היתר של המניות הפחות תנדותיות הוא שהן בדרך כלל מניות של חברות בוגרות ויציבות עם תזרים מזומנים יציב, לעיתים קרובות מחלקות דיבידנד, מה ששוב, לאורך זמן, מבטיח תשואה עודפת. על סמך מחקר זה ומחקרים דומים הושקו תעודות הסל שבוחרות מניות לפי הקריטריון הזה – תנודתיות נמוכה ביחס למדד הייחוס.

> סמארט בטא: מדדים במשקל שווה - לאחר שנים של תשואת חסר, האם הגיע זמנם?

- מנורה משיקה מסלול ALL STARS להשקעה בגופי השקעות גדולים בעולם

- סמארט בטא ערך: עוד שיטת השקעה שנפלה קורבן לדומיננטיות של מניות הטכנולוגיה

- המלצת המערכת: כל הכותרות 24/7

הבעיה עם המחקרים הללו, כמו עם הרבה מקרים אחרים של מכשירי השקעה שנבנים לפי עקרונות ה-"סמארט בטא" היא שגם אם נמצא פקטור במחקר כזה או אחר שמראה שאכן נותן תשואת יתר על סמך תשואות העבר, אף אחד לא מבטיח שזה יחזור על עצמו גם בעתיד. כך, כפי שראינו בכתבה הקודמת בסדרה, תעודות סל במשקל שווה הביסו את התעודות המסורתיות בעבר אך הפסידן להן בשנים האחרונות שהתאפיינו בעליות שהתרכזו במניות הגדולות. באופן דומה, אם בעבר מניות בתנודתיות נמוכה הצליחו לאורך זמן להתגבר על התנודתיות ולהניב תשואה עודפת, בשנים האחרונות השוק העדיף צמיחה על ערך, ומניות צמיחה לעיתים קרובות תנודתיות יותר.

בנוסף, דווקא בגלל ההתרכזות בתנודתיות של קרנות מסוימות, המניות האלו עצמן גם הפכו יקרות יותר מבעבר. מאז 2010 המניות בעלות תנודותיות נמוכה נסחרות במכפיל גבוה יותר מהמכפיל הממוצע ב-SP500, ובהתאם התשואה הייתה נמוכה יותר. ב-12 השנים שבין 2010 ל-2021, המניות בעלות התנודתיות הנמוכה יותר ב-SP500 הניבו פחות תשואה מהמדד הכללי ב-8 שנים וב-4 שנים בלבד עקפו את המדד. המסקנה היא שאין פקטור אחד שיעבוד תמיד, וגם אם התפרסם מחקר כזה או אחר, הוא יתקשה להגיע למסקנות שיעמדו בכל תנאי שוק ובכל תמחור.

מצד שני, ייתכן שמי שמשקיע במניות בעלות תנודתיות נמוכה שוקל שיקולים נוספים, בעיקר של שקט נפשי. יכול להיות שהוא מעדיף להרוויח קצת פחות ולהיות רגוע יותר. ייתכן גם שטעמו של המשקיע ישתנה לפי מצב השוק, ובמצבים של אי וודאות, תנודתיות גבוהה או חשש מסיכונים פוליטיים או גיאופוליטיים, יותר משקיעים יעדיפו תיק עם תנודתיות נמוכה יותר גם על חשבון תשואה פוטנציאלית.

איך מודדים תנודתיות?

ישנם שני נתונים עיקריים שקובעים תנודתיות - סטיית תקן ובטא.- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- מחיר ההטעיה: שיטת ה"מלגות" של מכללת גורילה עלתה לה 4.8 מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

סטיית התקן נבדקת ביחס למניה עצמה - כמה התנודות היומיות רחוקות מהממוצע היומי של אותה מניה. באופן כללי ככל שסטיית התקן נמוכה יותר המשמעות היא שהמניה תנודתית פחות. הבטא בודקת את התנודתיות ביחס לשוק. בטא גבוה מ-1 משמעותו שהתנודתיות במניה (כלומר, סטיית התקן) גבוהה יותר מהממוצע בשוק, בטא בין 0 ל-1 משמעותה שהמניה פחות תנודתית מהשוק. גם פה באופן כללי ככל שהבטא גבוהה יותר המניה תנודתית יותר. תעודות הסל בתנודתיות נמוכה יחפשו מניות עם סטיית תקן ובטא נמוכות מהממוצע במדד הכללי.

תעודות סל עם פקטור תנודתיות נמוכה הגדולות

כמו בכל שוק תעודות הסל, גם בתחום התנודתיות הנמוכה יש מבחר כמעט אין סופי. בכל זאת שתי תעודות סל בולטות מעל האחרות ומפורסמות כתעודות המובילות בהשקעות עם תנודתיות נמוכה. האחת של בלקרוק והשניה של אינבסקו.

ISHARES MSCI USA MIN VOL FACTOR ETF סימול USMV היא תעודת הסל עם פקטור תנודתיות נמוכה הגדולה בשוק. היא מנהלת כמעט 24 מיליארד דולר תמורת דמי ניהול של 0.15%.

חמשת האחזקות הגדולות של התעודה הן חברת T-mobile, וולמארט, מוטרולה סולושן, IBM ופרוגרסיב קורפריישן. שמות מפורסמות נוספים בין האחזקות הגדולות הן ברקשייר האת'וואי ונורת'ורפ. מדובר בחברות גדולות ויציבות, והפרוטופליו נראה מגוון מבחינת סקטורים ותחומי עיסוק. בכל מקרה "אחזקות גדולות" במקרה זה זה קצת הגזמה. האחזקה הגדולה ביותר היא פחות מ-2%. סך הכל ישנן 170 מניות ללא פערים גדולים מבחינת המשקל של כל אחת בתעודה כך שמדובר בתעודה מאד מגוונת.

INVESCO S&P 500 LOW VOLATILITY ETF סימול SPLV היא המתחרה העיקרית שמשתרכת הרבה מאחור מבחינת היקף נכסים - 7.4 מיליארד דולר סך הכל. היא יותר יקרה וגובה 0.25%.

גם פה טי מובייל היא האחזקה הגדולה. במקרה זה השניה היא ברקשייר האת'וואי, השלישית ויזה, הרביעית חברה פחות מוכרת - Fiserv, והחמישית קוקה קולה. בעשיריה הראשונה ניתן למצוא גם את וול מארט, קינדר מורגן ולוא'ס. גם פה מדובר בתעודה מאד מפוזרת עם לא יותר מ-2% לנייר בודד.

ביצועים

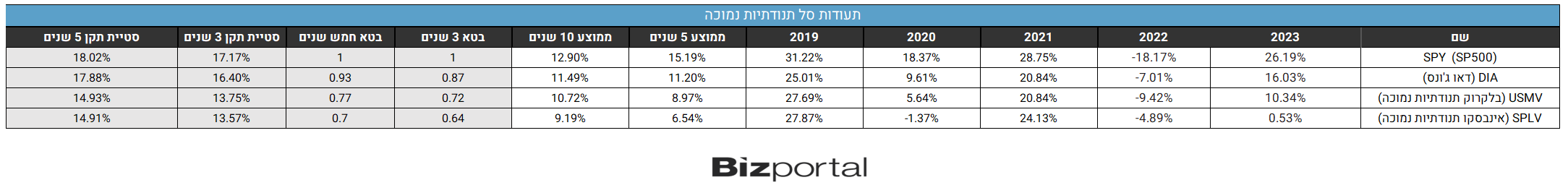

מלבד מדד ה-SP500 המובן מאליו בחרנו במקרה זה להשוות את ביצועי שתי תעודת הסל הללו גם עם מדד הדאו ג'ונס שדומה להן מבחינה מסוימת, כיון שהוא גם מורכב מחברות כבדות ובוגרות שאמורות להיות פחות תנודתיות. בטבלה לקחנו את תעודת הסל SPY העוקבת אחר ה-SP500 ואת ה-DIA שעוקבת אחר הדאו ג'ונס.

מלבד הביצועים השנתיים משנת 2019 ועד שנת 2023 השוונו גם את הממוצע השנתי ב-5 וב-10 השנים האחרונות. בדקנו גם האם התנודתיות באמת נמוכה באמצעות השוואה של סטיית התקן והבטא של התעודות הללו לתעודות הסל של הדאו ג'ונס וה-SP500 בטווח הזמן של 3 שנים ו-5 שנים. במקרה של ה-SPY הבטא היא 1, כיון שהוא המדד שאליו משווים (כאמור, הבטא היא התנודתיות ביחס לשוק, וסטיית התקן היא התנודתיות ביחס למניה עצמה).

ישנן פערים די משמעותיים בין שתי התעודות של בלקרוק ואינבסקו. בלקרוק מציגה ביצועים טובים יותר לאורך זמן, בין בממוצע החמש השנתי ובין בממוצע ה-10 שנתי, אינבסקו פחות תנודתיות הן בבטא והן בסטיית התקן. הפערים בתשואות די משמעותיים, הפערים בתנודתיות לא כל כך משמעותיים. כך שעל פניו נראה שהתעודה של בלקרוק מציעה חבילה כוללת משתלמת יותר, וזאת במחיר זול יותר.

שתי התעודות מציגות ביצועי חסר בטווח הארוך ביחס לשתי התעודות המסורתיות, הן הדאו ג'ונס והן ה-SP500. גם ברוב השנים שבטבלה התעודות המסורתיות עדיפות. יחד עם זאת 4 מתוך 5 השנים היו שנים מצוינות בשוק ההון, מציאות בה התנודתיות הנמוכה פחות בולטת לטובה, לכן מעניין לראות את שנת 2022 שאופיינה בירידות חדות. התעודה של אינבסקו "סיפקה את הסחורה" בשנה הזו עם תשואה שלילית אמנם, אך נמוכה בהרבה משאר התעודות. זו של בלקרוק לעומת זאת הפסידה יותר מהדאו ג'ונס אך פחות מה-SP500.