סמארט בטא: מדדים במשקל שווה - לאחר שנים של תשואת חסר, האם הגיע זמנם?

בשבוע שעבר הצגנו את הקונספט של תעודות סל "סמארט בטא". המשמעות היא שאוסף המניות המרכיב את תעודת הסל נקבע לפי קריטריון אחר מהמדדים הרגילים, קריטריון שאמור לתת ערך מוסף לתעודה.

הדוגמה הפשוטה ביותר, ואולי הנפוצה ביותר, היא תעודות סל במשקל שווה. במקרה זה נכללות בתעודת הסל אותן מניות שנכללות במדד המסורתי, אך המשקל של כל אחת מהן בתעודה לא נקבע לפי ערך השוק של המניה אלא מחולק בשווה בין כל המניות הנכללות במדד, ומאוזן מחדש באופן שוטף לאור תנודות המניות.

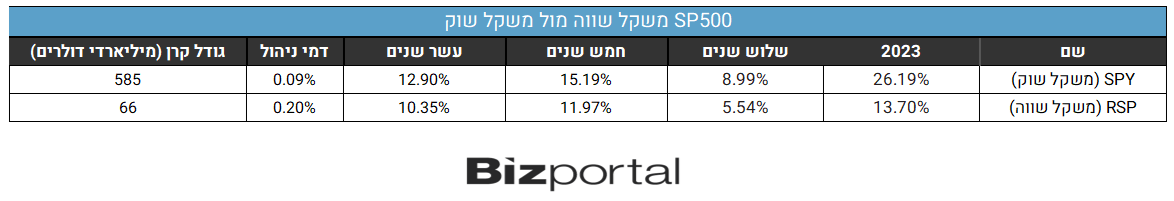

בארצות הברית נסחרות מעל 100 תעודות סל במשקל שווה שמנהלות מעל 100 מיליארד דולר. מדובר בכסף קטן לעומת שוק תעודת הסל בכללותו, וגם בהשוואה לתעודות הסל המסורתיות המקבילות. לדוגמה, תעודת הסל במשקל שווה על ה-sp500 של אינבסקו (סימול RSP) היא הגדולה ביותר מבין תעודות הסל במשקל שווה בפער, אך עדיין מנהלת רק 66 מיליארד דולר, לעומת תעודות הסל המקבילות על אותו מדד שמנהלות מאות מיליארדי דולרים כל אחת.

ההבדלים בין תעודות במשקל שווה לתעודות במשקל שוק

מהם ההבדלים, היתרונות והחסרונות שבהשקעה בתעודות במשקל שווה?

גיוון: למרות שמספר המניות הכלולות במדד יהיה שווה בדיוק למדד המקביל לפי שווי שוק, ההשקעה במדד במשקל שווה נחשבת מגווונת יותר. בתעודות הרגילות, בגלל ההשפעה העודפת של החברות הגדולות, הרבה מהמניות הקטנות יהיו למעשה חסרות השפעה. כך לדוגמה מדד הנאסד"ק 100 כולל 100 מניות שונות, אך עשר הגדולות שבו מהוות מעל 50% מהמדד. כל המניות מהמקום ה-25 ומטה מהוות פחות מ-1% מהמדד, כולל מניות כמו פאלו אלטו, סטארבקס או קראודסטרייק. במדד המקביל QQQE המשקל של אפל, פאלו אלטו או קראודסטרייק שווה והן משפיעות בצורה שווה על תשואת המדד, ולכן מדובר בהשקעה מגוונת יותר. כידוע, אחת ההמלצות המקובלות ביותר בעולם ההשקעות היא לגוון את ההשקעה.

- מנורה משיקה מסלול ALL STARS להשקעה בגופי השקעות גדולים בעולם

- סמארט בטא ערך: עוד שיטת השקעה שנפלה קורבן לדומיננטיות של מניות הטכנולוגיה

- המלצת המערכת: כל הכותרות 24/7

יחד עם זאת, בשנים האחרונות תיאוריית הגיוון לא ממש עבדה, כיון שהמניות הגדולות הציגו ביצועי יתר מרשימים על פני שאר המניות במדד ודחפו את מדדי משקל השוק למעלה הרבה יותר מהמדדים במשקל שווה, כפי שנראה בהמשך. אך לא לעולם חוסן, ולאחרונה המניות הגדולות "הורידו הילוך". במיוחד כעת לאור התמחורים הגבוהים של המניות הללו, ייתכן שחשיפה מדודה יותר ופיזור אמיתי יהיה צעד נכון.

התנהגות המניות - תנודתיות ומומנטום: החשיפה למניות קטנות בשיעור גבוה יחסית עלול להגדיל את התנודתיות, שכן מניות כאלה נוטות להיות פחות יציבות.

בנוסף, מדדים לפי משקל שוק נותנים משקל גדול יותר למומנטום. מניות שעולות וצוברות נתח שוק הפוכות ליותר ויותר משמעותיות במדד ככל שהן מטפסות. במדדים לפי משקל שווה למומנטום אין השפעה, או אפילו השפעה שלילית. מניות שבמגמת ירידה תמשכנה להיות עם אותו משקל ואותה השפעה על המדד שכן המדד מאוזן מחדש כל העת.

- פאגאיה מדווחת על רווח שיא - אז למה המניה קורסת?

- מניות בולטות בוול סטריט: אורקל מזנקת, אנבידיה מתממשת

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

צמיחה לעומת ערך: באופן דומה למניות צמיחה יהיה יותר משקל במדדים לפי משקל, שכן הן נסחרות בערך גבוה יותר יחסית לפעילות שלהן כעת בגלל הצפי לצמיחה עתידית, בעוד מדדים לפי משקל שווה נוטים יותר למניות ערך שנסחרות במכפילים נמוכים, ולכן תופסים פחות מקום במדדים לפי משקל.

דמי ניהול: תעודות סל במשקל שווה בדרך כלל יקרות יותר. או בגלל שהן נחשבות "סמארט בטא", או בגלל שהן דורשות יותר עבודה באיזון השוטף, בסופו של דבר הן יקרות יותר ויש לקחת זאת בחשבון.

ביצועים מחקרים בעבר הראו שתעודות במשקל שווה נותנות תשואה עודפת. בשנים האחרונות התיאוריה הזו לא עובדת. זהו אחד החסרונות הבולטים של תעודות "סמארט בטא". הן מסתמכות על מחקרים שבודקים השפעה של פקטור מסוים שמגלים שהפקטור הזה אכן נותן תשואה עודפת. הבעיה היא שלעיתים קרובות הפקטור הזה תלוי בסיטואציה מסוימת או שמסיבה כזו או אחרת הוא מאבד את הרלוונטיות ומפסיק לעבוד.

כך קרה לתעודות המשקל השווה בשנים האחרונות. לאור המהפכה הטכנולוגית וצמיחה החזקה מניות הטכנולוגיה, הן הפכו למרכיבים המשפיעים ביותר על התעודות הרגילות והשיאו את רוב התשואה העודפת. בתעודות במשקל שווה הן פחות משפיעות, וכך נשארו התעודות במשקל שווה מאחור.

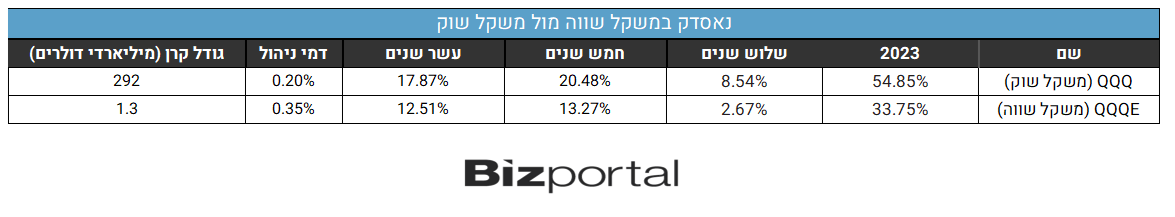

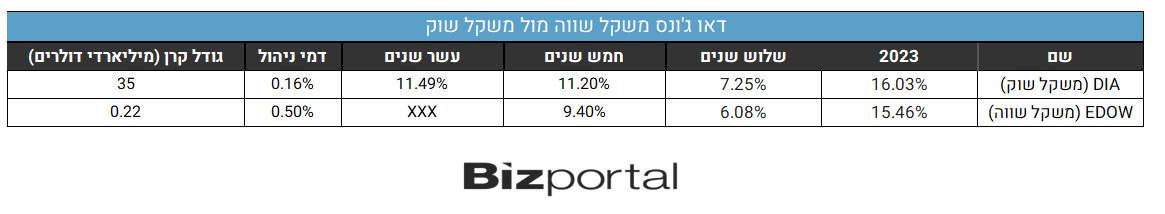

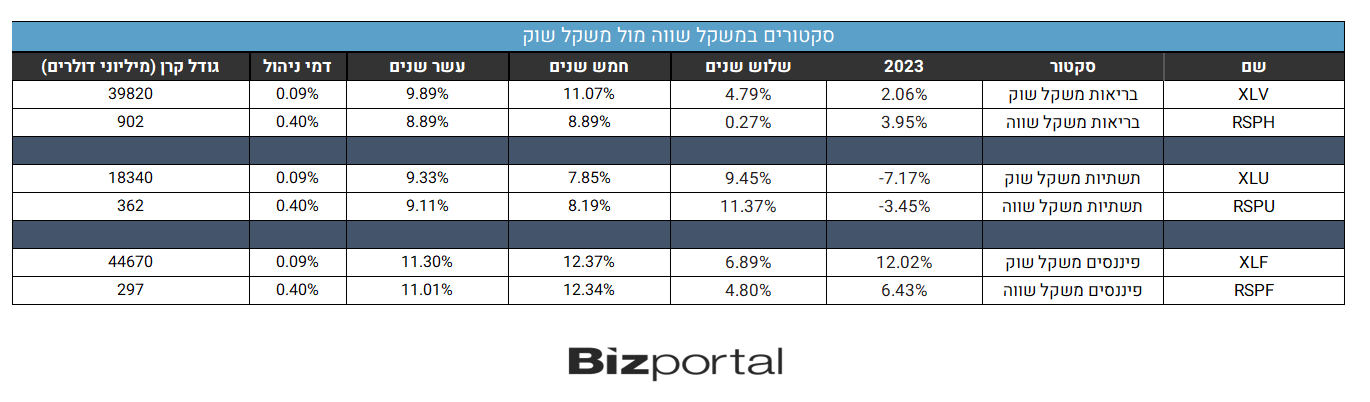

השוונו את ביצועי תעודות הסל המסורתיות על המדדים הגדולים עם אלו של התעודות במשקל שווה. ההשוואה נעשתה ביחס לשנת 2023, ממוצע תשואות של 3 השנים האחרונות, וכן הממוצע ב-5 וב-10 השנים האחרונות. להלן התוצאות:

SP500

מדד הדגל והבנאצ'מארק האולטימטיבי של המניות בעולם ובמיוחד בארצות הברית הוא מדד במשקל שוק, והושפע מאד מהתופעה שהזכרנו לעיל, כשהמניות הגדולות תרמו את עיקר התשואה. אולם מה קורה בטווח הארוך יותר?

כפי שניתן היה לצפות בשנת 2023 התעודה הרגילה הביס בגדולה את זו במשקל שווה. בנוסף, גם ממוצע שלוש וחמש השנים האחרונות מציג פער משמעותי מאד למדד המסורתי. אפילו בטווח הזמן של 10 שנים ה-SPY עם תשואה ממוצעת טובה יותר מה-RSP. יחד עם זאת, מעניין לראות שהפער הממוצע מצטמצם ככל שזמן הבדיקה ארוך יותר. המשמעות היא שעיקר ההבדל הממוצע נובע מהשנים האחרונות, אבל בשנים שלפני כן דווקא המדד במשקל שווה הניב תשואה עודפת.

נאסדק 100

אם במדד ה-SP500 למניות הגדולות הייתה השפעה עודפת, באחיו הטכנולוגי, מדד הנאסד"ק 100, המגמה הזו מופיעה על סטרואידים. באופן כללי המדד נתן תשואות פנומנליות בשנים האחרונות, בעיקר בזכות מספר מניות בודד.

כפי שניתן לראות ההפרשים בכל טווחי הזמן שנבדקו הם משמעותיים לטובת המדד במשקל שוק, אם כי גם פה הפערים מצטמצמים מעט ככל שהזמן ארוך יותר. יחד עם זאת התשואה יוצאת הדופן של השנים האחרונות עדיין משפיעה בצורה משמעותית גם על הטווח הארוך.

דאו ג'ונס

מדד הדגל השלישי הוא הדאו ג'ונס. במקרה זה לא מדובר במדד במשקל שוק. משקל המניות במדד נקבע בצורה מוזרה על פי מחיר המניה השרירותי לחלוטין, ללא קשר לערך השוק של החברה. מדובר גם במספר מועט יחסית של מניות, כך שהגיוון של המשקל השווה אמור להיות פחות משמעותי. להלן ההשוואה:

אכן ניתן לראות שהפערים בין המדדים במקרה הזה קטנים הרבה יותר, אך עדיין המדד הרגיל מוביל על המדד במשקל שווה בכל טווחי הזמן שנבדקו.

מדדים סקטוריאלים

האם יש מקום שבו היתרונות היחסיים של המדדים שווי המשקל באו לידי ביטוי גם בשנים האחרונות? בדקנו שלושה מדדים סקטוריאליים, בריאות תשתיות ופיננסים. לפחות השניים הראשונים נחשבים יותר לנוטים למניות ערך, שאמורים להעניק יתרון מסוים לתעודות במשקל שווה, והשלישי, העוקב אחר סקטור הפיננסים, מציג איזון בין ערך לצמיחה. האם במדדים האלו התעודות במשקל שווה היו עדיפות?

במדדי מניות הערך, הבריאות והתשתיות, נצפתה תופעה הפוכה, אם כי לא באופן קיצוני, מהמדדים הגדולים. בשני המקרים בשנת 2023 המדדים שווי המשקל היו עדיפים. בטווחי הזמן הארוכים יותר התוצאות מעורבות, אך על פי רוב קרובות למדי, כשפעם התעודות במשקל שווה מובילות ופעם דווקא אלו במשקל שוק.

לגבי מדד הפיננסים חשוב לזכור שהבנקים הקטנים סבלו בתקופה האחרונה מירידות חדות שנבעו מחדלות פרעון בכמה בנקים קטנים ובינוניים, ומחשש ליציבותם. הדבר השפיע בצורה ברורה על התשואה בשנת 2023. בטווח הארוך ההשפעה הזו מצטמצמת לחלוטין והמדדים כמעט שווים.

- 5.לרון 22/11/2024 18:15הגב לתגובה זושבמפולת 2008 ירדה 60% ,יותר מהשוק ,כי השקיעו במניות קטנות

- 4.לרון 22/11/2024 18:12הגב לתגובה זוי הרי כשהשוק ירד הסלים במשקל שווה יירדו יותר כי מאכלסים אותן סוגי מניות "יתר"או שורה שלישית

- 3.אקוויליבריום 22/11/2024 14:13הגב לתגובה זואז כל המניות נעות לאותו כיוון. אין כאן פיזור של ממש.

- 2.עוד מדד במשקל שווה - dividend aristocrats (ל"ת)חברות גדולות 22/11/2024 13:51הגב לתגובה זו

- 1.אנונימי 22/11/2024 13:42הגב לתגובה זותבדקו איך בנוי משרל שווה. קרנות הסל משקל שווה צריכות כל הזמן לאזן כדי להשאר במשקל שווה עבור הרוכשים בכל רגע נתון. התפעול היקר. בעצם הייתי ממליץ לבדוק אם קניתם היום משקל שווה את מדד ותחזירו אותו למשקל שווה רק בעוד שנה או שלוש שנים ואז תראו מי יותר טוב....