לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

נתוני התעסוקה האחרונים ציננו מעט את ההתלהבות מהאפשרות להורדת ריבית כבר בחודש מרץ. יחד עם זאת, שוק המניות בארה"ב ממשיך לקבל חיזוקים לתרחיש של "נחיתה רכה" לאחר שלא מעט נתונים מראים כי הפעילות הכלכלית בארה"ב מתמתנת. ביום רביעי הקרוב צפויה החלטת הריבית של הפד עם סבירות של 97.1% לכך שהריבית תישאר על כנה.

נתוני שוק העבודה

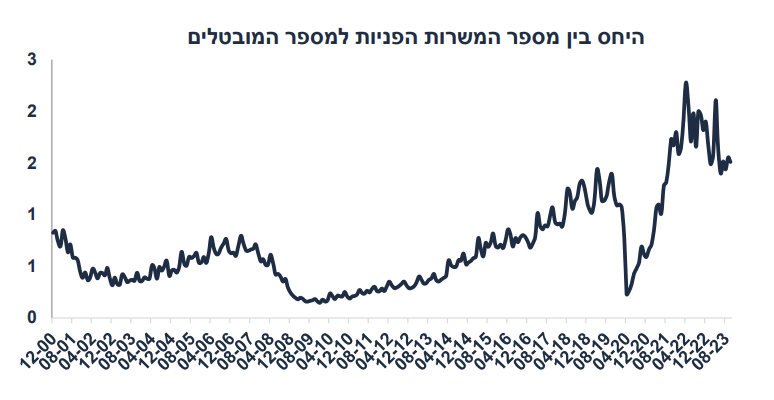

ביום שישי האחרון פורסמו נתוני שוק העבודה שהציגו ההאטה, אך לא דרמטית. מספר המשרות הפנויות ירד. תוספת המשרות החדשות נעה בין 100 ל-150 אלף בממוצע בחודש, כמו לפני הקורונה. קצב עליית השכר ממשיך להתמתן, אך עדיין גבוה מאשר לפני הקורונה. שיעור האבטלה נמצא במגמת עלייה מתונה כאשר בחודש האחרון נרשמה נסיגה. היחס בין מספר המובטלים למספר משרות פנויות עולה. ארה"ב הוסיפה 199,000 משרות חדשות בנובמבר, דחיפה שנבעה בעיקר מהסיום של שביתות לאומיות גדולות, גידול לעומת חודש אוקטובר אז נוספו 150,000 ממשרות. בוול-סטריט ציפו כי ארה"ב תוסיף 175,000 משרות בנובמבר. שיעור האבטלה עמד על 3.7%, לעומת 3.9% באוקטובר. כלכלנים בארצות הברית ציפו כי שיעור האבטלה יישאר יציב על 3.9%.

העלייה של 199,000 משרות בנובמבר הייתה מתחת לעלייה הממוצעת החודשית של 240,000 במהלך 12 החודשים הקודמים, אך בהתאם לגידול בשוק העבודה בחודשים האחרונים. מגזרי הממשלה, הבריאות והייצור ראו את הגידול הגדול ביותר, כשהגידול באחרון נבע הודות לסיומה של שביתת איגוד עובדי הרכב נגד פורד, ג'נרל מוטורס וסטלנטיס. נתוני התעסוקה בסחר הקמעונאי הציגו ירידה.

בשכר השעתי נרשמה עלייה חודשית גבוהה מעט מהציפיות, של 0.4%. זה מביא להתמתנות קלה בלבד בקצב השנתי של עליית השכר השעתי, ל-4.0%, לעומת 4.1% באוקטובר. ההתפלגות הענפים פה יחסית אופטימית. ובכלל זה היא כוללת התמתנות של 0.2% בקצב עליית השכר בענפים הפנאי והאירוח, ל-4.6%, והתמתנות דומה בענפי החינוך והבריאות.

- הזהב מרסק את המניות: האם זה רמז לסטגנציה שתימשך שנים?

- 9 חודשים בלי ירידה משמעותית: למה גולדמן זאקס מזהירים שהתיקון בשווקים הפך סביר יותר

- המלצת המערכת: כל הכותרות 24/7

נתון נוסף שיכול להצביע על כך שבינתיים המיתון בארה"ב לא בפתח הוא שיעור הרווח של כלל החברות האמריקאיות מתוך התמ"ג. מאז שנות ה-50 חלקם של רווחי החברות בתמ"ג תמיד ירד לקראת כניסה למיתון, מה שבינתיים כלל לא ניכר.

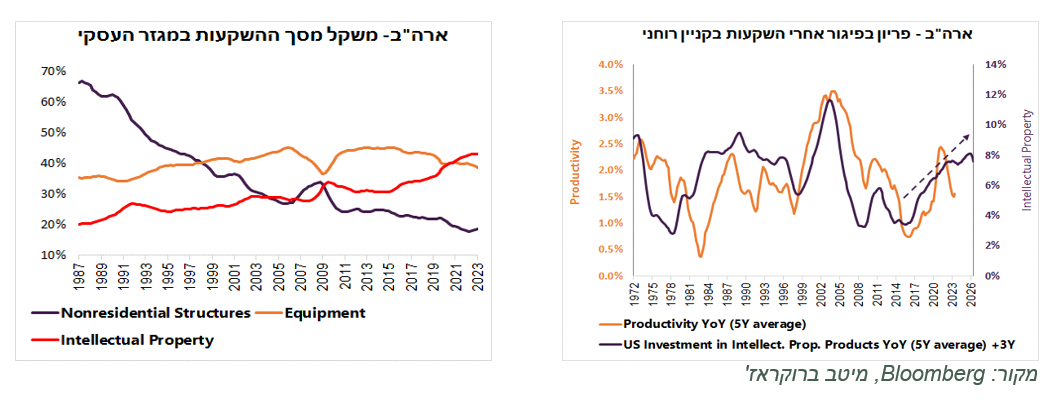

השיפור בפריון בארה"ב

הפריון במשק האמריקאי צמח ברבעון השלישי בשיעור גבוה מאוד של 5.2%. לא נראה שמדובר בקפיצה חד פעמית, אלא במגמה שנשענת על הטמעת טכנולוגיות חדשות. בשנים האחרונות ניכרת בארה"ב האצה בגידול בהשקעות במוצרי קניין רוחני. משקל ההשקעות בקניין רוחני מתוך סך ההשקעות במגזר העסקי הפך לראשונה לגבוה יותר מכל סוג אחר של השקעות כמו ההשקעות במכונות וציוד ובמבנים. לאורך חמישים השנים האחרונות עלייה בקצב הגידול בהשקעות בקניין רוחני הובילה בפיגור של כ-3 שנים לעלייה בפריון. בסופו של דבר, עלייה בפריון אמורה להיות מתורגמת לצמיחה גבוהה יותר ולעלייה ברווחיות החברות.

- הנאסד״ק עולה ב-1%; אורקל קופצת ב-10%, מאנדיי צונחת ב-22%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

"תלילות עקום התשואות תעלה כשהריבית תתחיל לרדת"

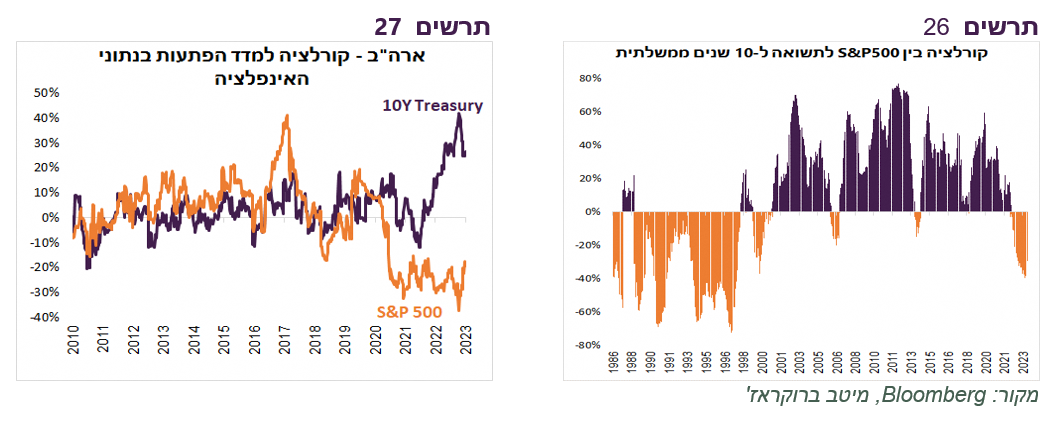

"הירידה בתשואות האג"ח האמריקאיות בחודש האחרון התרחשה תוך ירידה בתלילות עקום התשואות. תופעה זו לא אופיינית על רקע הציפיות להורדת הריבית שאמורה לגרום דווקא לירידה יותר משמעותית בתשואות הקצרות והבינוניות. יחד עם זאת, גם עליית התשואות מ-4% ל-5% התרחשה במהלך לא אופייני של עלייה בתלילות העקום. השינויים בפרמיית הזמן (term premium) הובילו לשינויים בתשואות לאחרונה. ללא השינוי בפרמיה שיכולה להיות קשורה לנציות ה-FED או לחשש מפני גידול בהנפקות, התשואה ל-10 שנים הייתה הרבה יותר יציבה בחצי השנה האחרונה תוך נטייה כללית לירידה אולם, צריכים לזכור שכשהריבית יורדת בפועל, תלילות העקום עולה בכל חלקיו. כך היה בכל המחזורים של הורדת הריבית ב-40 השנים האחרונות." אומר אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב

הקורלציה בין המניות לאג"ח

"הקורלציה השלילית בין S&P500 לתשואות אג"ח חזרה אחרי הפסקה של 20 שנה. היא מסמנת תפקיד מרכזי יותר שתופסת אינפלציה בהתנהגות השווקים. עד לפני שנתיים לא הייתה קורלציה ברורה בין התשואה ל-10 שנים ומדד S&P500 לבין מדד ההפתעות בנתוני האינפלציה בארה"ב." אומר זבז'ינסקי. "בשנתיים האחרונות התחזקה מאוד הקורלציה החיובית בין ההפתעות האינפלציוניות עם תשואות האג"ח והקורלציה השלילית עם מדדי המניות. כלומר, הופעת סימנים של עלייה בסיכון האינפלציוני גורמת לעלייה בציפיות ריבית, מה שפוגע גם בשוק המניות וגם באג"ח".

"איזה מסקנה יכולים להסיק משקיעים מהפיכת הקורלציה בין האג"ח למניות? הקורלציה השלילית בין תשואת האג"ח למדד המניות מחלישה הגנה "טבעית" שהעניקו אג"ח מפני הסיכון של הירידה במניות בעשרים השנים האחרונות. במצב זה, המשקיעים עשויים לדרוש תשואה גבוהה יותר עבור החזקה באג"ח, מעבר לפיצוי על סיכון האינפלציה עצמה."

פגישתו של הפד

נתוני שוק העבודה האחרונים והראלי בשווקים בחודש האחרון צפויים לאפשר לפד להתמיד במסר ה"נצי" בישיבתו ברביעי. בבנק המרכזי צפויים להמעיט את הדיבורים על העלאות ריבית נוספות, אך עם זאת לחזק את המסר של "higher for longer". כאמור הסבירות לכך שהפד ישאיר את הריבית על כנה עומדת על 97.1% כך שלא צפויות הפתעות. את השינויים בעמדת הפד צריך לחפש לא רק בדיבורים, אלא במאזן הסיכונים לתחזיות האינפלציה שצפוי להיות פחות מוטה כלפי מעלה, כפי שהיה עד עתה.

- 2.חיים 11/12/2023 08:31הגב לתגובה זולאחר מכן הראלי יתחדש

- 1.רפאל 10/12/2023 21:19הגב לתגובה זויושב על קסם שורט נאסדק.... עד לרגע זה מופסד...