מה הקסם של קרנות ה-REIT?

בואו נדבר על REITs. כבר שנים אני עוסק בהוראה ליווי והנחיה פיננסית ללקוחות ותלמידים מגילאי העשרה ועד 120. עד לחודשים האחרונים זה היה מהלך של התפתחות עבורם. איך פותחים חשבון, איפה כדאי (דרך ברוקר מקומי ואיזה מהם או ישירות בחו״ל), איך מנתחים מניות, איך בונים תיק, איך מסתכלים בראיה הוליסטית על השקעות בשילוב החיסכון הפנסיוני, איך להיות נווד דיגיטאלי וליישם מודל F.I.R.E וכמובן ניתוח טכני. אווירה שכיף להיות בה. בחודשים האחרונים מלווה לזה תחושה הישרדותית לאור מה שקורה בישראל. השקעות בחו״ל? נדל״ן בחו״ל? מי? איך?

שני נושאים שכיחים במיוחד: נדל"ן ומניות דיבידנד. תלמידים רוצים שאלמד אותם את סודות הדיבידנד והפוטנציאל שלו. ואז השיחה מגיעה פעמים רבות לקרנות REITs.

מה זה REIT?

מדובר בהתאגדות להשקעה בנדל"ן לסוגיו (דברנו ביום שני על נדל״ן לחברות גידול מריחואנה) שמחויבת לחלק 90% מהרווח כדיבידנד. כלומר, במקום לקנות בית או שניים במדינה זרה, להתעסק עם חברת ניהול, מיסוי מקומי, עלות קניה ומכירה, ועוד מני התעסקויות, שלא לדבר על סכום גבוה לעסקה, אתם יכולים בעמלת קניה נמוכה (ולא קיימת אם אתם סוחרים בחשבונות מסויימים בחו״ל) בבורסה לקנות מניות של התאגדות שעושה זאת בשבילכם. כך אתם גם יכולים להשקיע בתחומי נדל"ן שכמשקיעים פרטיים לא נגישים לנו.

וטוב מכך, יש קרנות סל שמאגדות מספר התאגדויות השקעה כאלו ואז מפחיתות עוד יותר את סיכון הבחירה הספציפית.

לכן, חברי שוחרי החופש והתשואה, העמיקו נא את החקר בעולם ה-REITs. יש לי עוד בשורה בשבילכם - הדיבור הוא שאחרי הירידה בעקבות עליית הריביות הגיע שעתן לפרוח. גם יודעי דבר מתחום הנדל"ן בארצות הברית אמרו לי שמחירי הבתים אמורים לעלות ולשקף את האינפלציה (ולתרום לה אלא אם משהו אחר ירד..).

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- כסף מול זהב: אם פספסתם את הראלי האם כדאי להיכנס עכשיו?

- המלצת המערכת: כל הכותרות 24/7

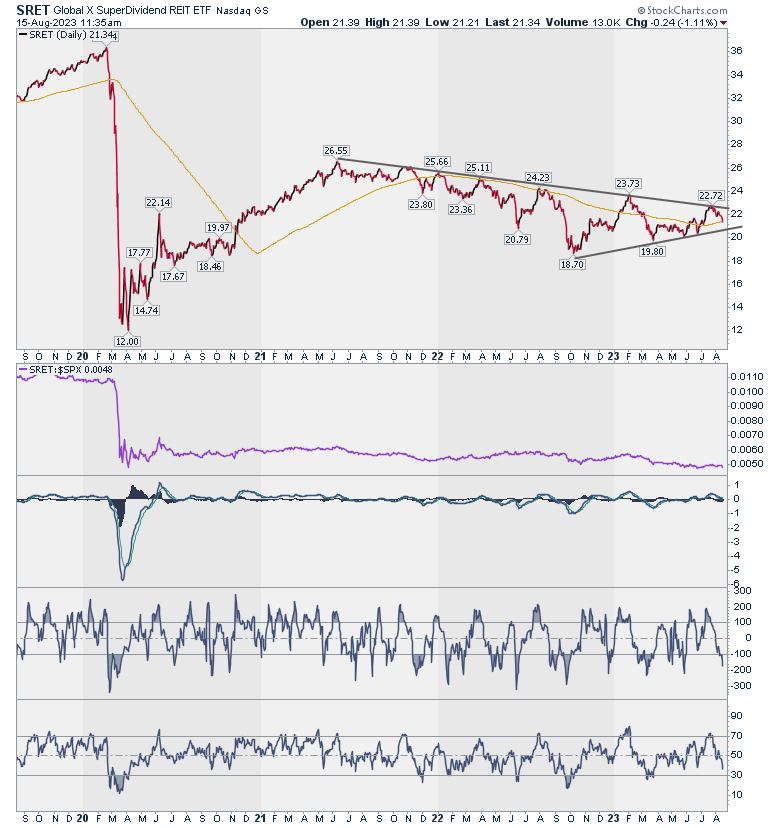

אני מבטיח לתת לתחום הזה ובכלל לפתרונות השקעה נגישים ונדרשים ברוח התקופה יותר מקום. בוחר להתחיל עם SRET. קרן סל שמתמחה ב-REITs שתשואת הדיבידנד שלהן גבוהה. בואו נתחיל מהטופ. יש לו תשואת דיבידנד של כ-7.5%. נסחרת בתוך משולש. במקרה של קרן מבוססת דיבידנד יש כאן WIN-WIN. חכו קצת. אם תפרוץ למעלה ותקנו אותה - תקבלו גם דיבידנד וגם מומנטום ורווח הון. אם תפרוץ למטה, תנו לה לרדת עד תמיכה ותשואת הדיבידנד העתידית תעלה.

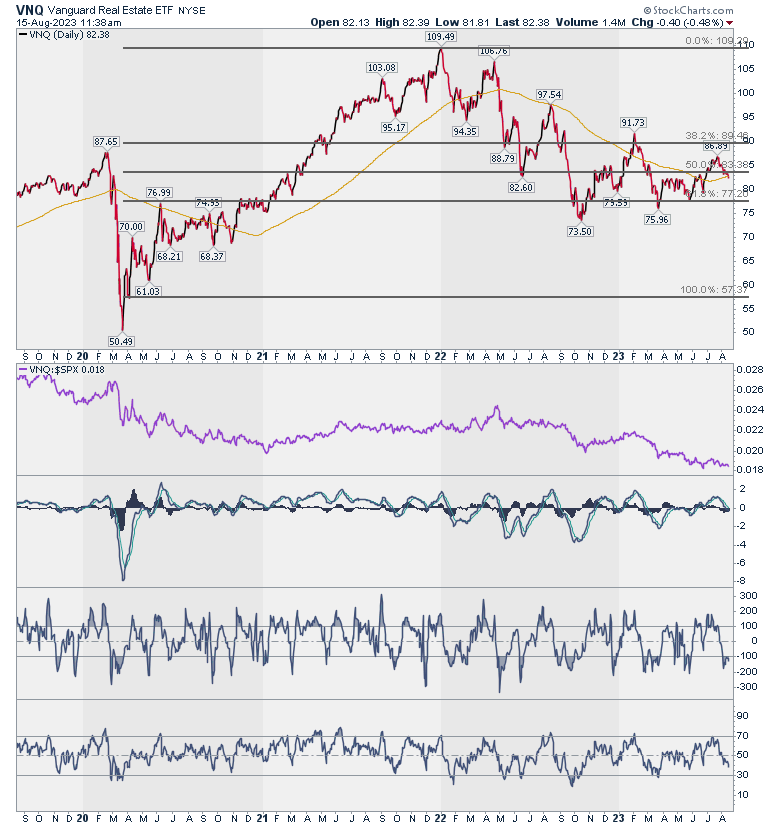

קרן קלאסית יותר היא VNQ של ואנגארד. תשואת דיבידנד של 4.5%. אתם שוב מבינים שכמו כל תחום השקעה יש הרבה מרכיבי בחירה לרבות תחום העיסוק של ה-REIT, המדינה, הניהול, הסיכון והתשואה. נתמכה בתמיכת פיבונאצ׳י חשובה ולטווח ארוך אמורה להמשיך לעלות. חכו שהיא תתמקם מעל הממוצע ל-200 יום.

להבדיל מבית/נדל"ן שאתם קונים נוספת להשקעה ב-REIT גם פסיכולוגיית ההשקעות שלכם. אם אתם מאלו שקונים בשיא ומוכרים בפאניקה, בשפל, נדלן אמיתי מגן עליכם. לא סתם משקיעים מרוויחים לאורך זמן מהשקעה בנדל״ן. הרגשות שלהם פחות מעורבים והם לא מגיבים לכל תזוזה. מצד שני, אם אתם מפתחים.ות מיומנויות מסחר, קונים בשפל, מוכרים בהתנגדות / שיא ועוברים בין קרנות על בסיס העוצמה ההשוואתית הדיבידנד הוא רק המנה הראשונה בסעודה.

- אוטודסק תובעת את גוגל: מחלוקת סביב השימוש בשם Flow בתוכנות AI

- אפלובין קופצת ב-15%, טאואר עולה ב-6%; הנאסד״ק מטפס ב-1%

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

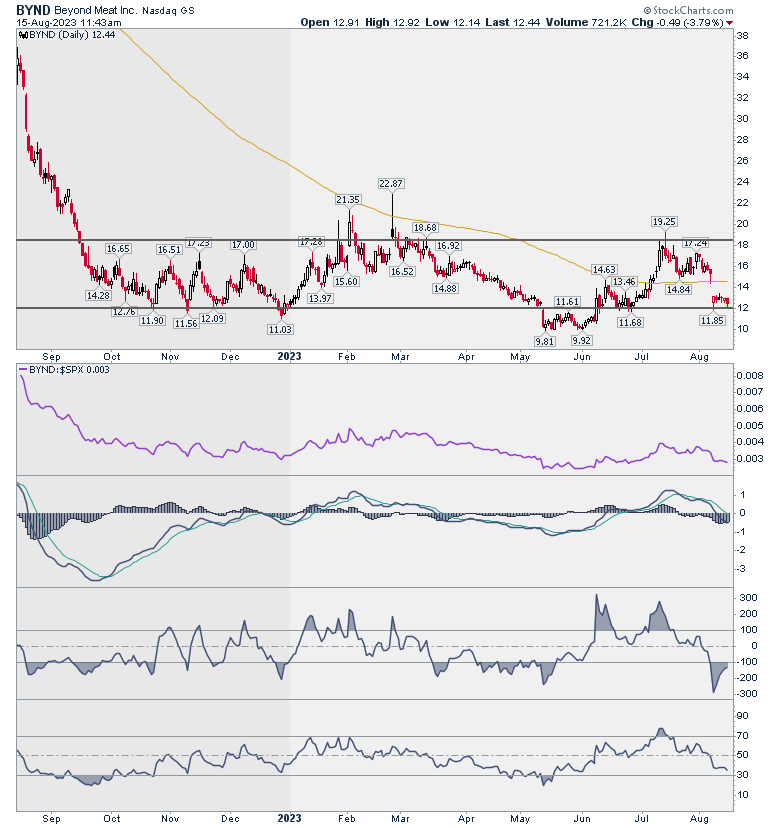

הקוראת מרינה ביקשה בתגובות מיום שני לבדוק האם יש סיכוי ל-BYND. אני בעד חברות מהענף אז בואו נראה אם נמצא סיכוי. אני יכול לאמר שיש סיכוי מסוים. היא עדיין בשרוול תנועה אופקי וללא מומנטום אבל התמיכה ב-12 דולר ביחד עם האינדיקטורים הטכניים נותנים כאן הזדמנות מחיר. מתאים כרגע למי שרואה גם פוטנציאל עסקי. אם יש כזה אשמח לשמוע ולהרחיב.

מקבץ הזדמנויות קלאסיות

בהנחה שאנחנו בתקופת תיקון - תנודתיות ולא מפולת, הירידות מייצרות הרבה הזדמנויות. הנה כמה שליקטתי בשבילכם.ן היום. יש עוד הרבה שם במרחב.

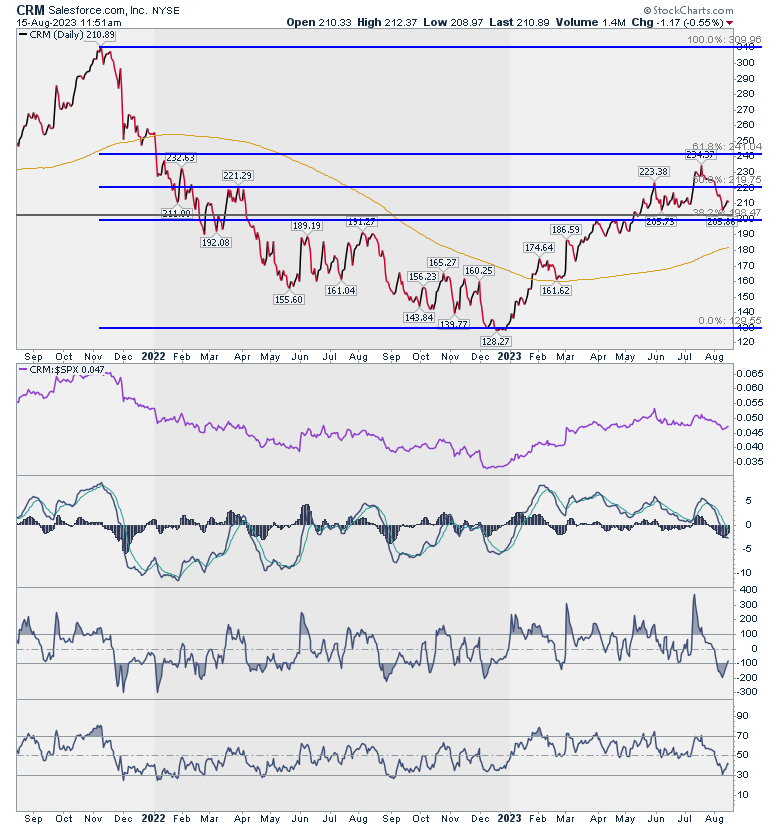

1. CRM

נתמכה יפה באזור תמיכה מאד חשוב ומעל תבנית ההתעגלות שלה וגם האינדיקטורים הטכניים תומכים בעליה.

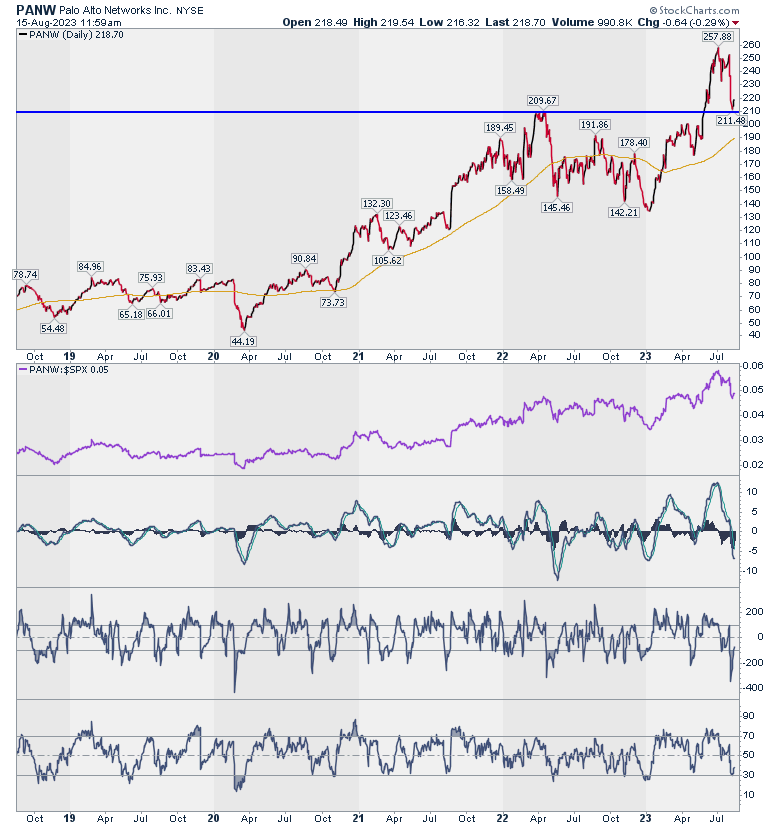

2. PANW

אחרי שפרצה שיא היסטורי, ירדה ונתמכה מעל השיא שנפרץ. הזדמנות טכנית קלאסית.

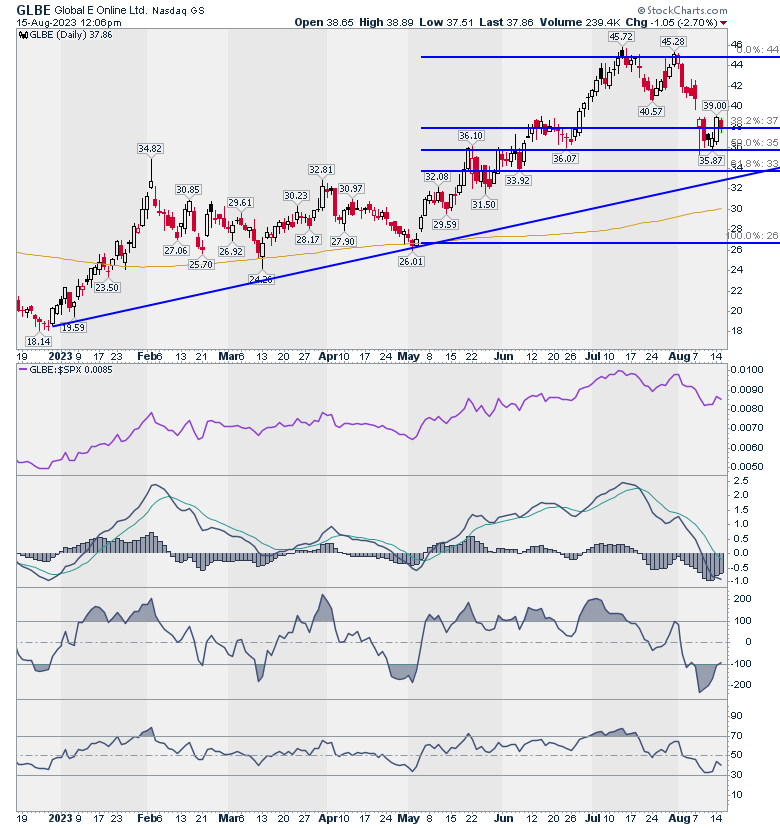

3. GLBE

כנראה אחת המניות הישראליות המלהיבות שיש. נתמכה בתמיכת פיבונאצ׳י אמצעית אחרי תיקון שנולד מפסגה כפולה זמנית. זמנית משום שאני מניח שהמניה תפרוץ אותה.

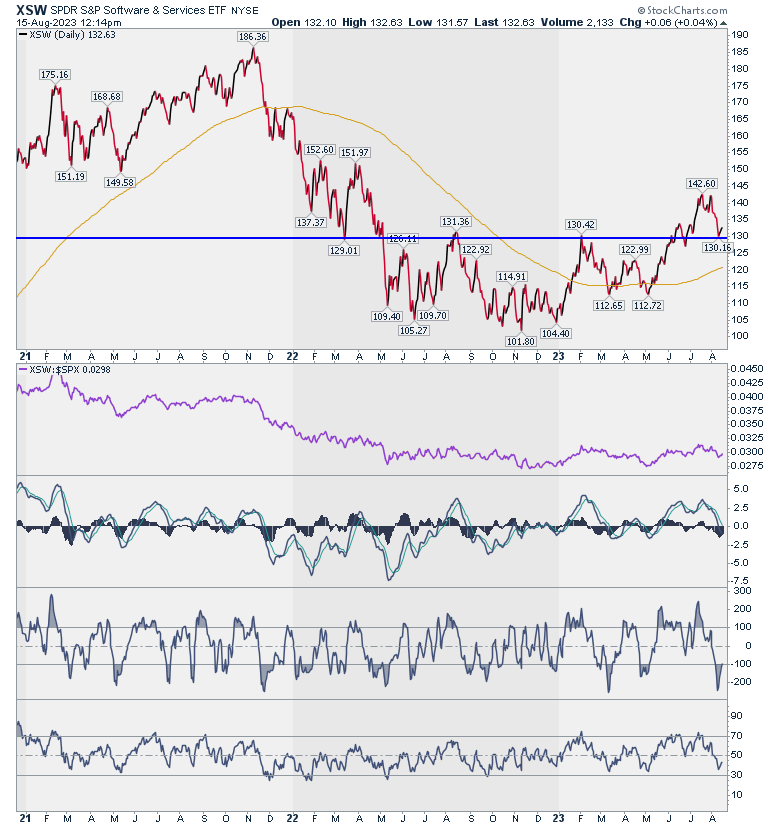

4. XSW

קרן סל למניות התוכנה. יכולה לתת לכם כיוון לבדוק גם מניות ספציפיות. נתמכת מעל רמת תמיכה משמעותית ויכולה להתרים לפוזיציה ארוכת טווח.

צאו לדרך!

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.