האינפלציה גוברת - האם זה הזמן לקנות זהב?

החוזים העתידיים על הזהב עולים הבוקר במהלך המסחר באסיה. החוזים העתידיים על הזהב נסחרו במחיר של 2,009.10 דולר לאונקיה.

דוח של בנק אוף אמריקה עוסק באינפלציה הגוברת ושואל - האם זה הזמן הנכון לקנות זהב. "הכלכלה העולמית מתקדמת לעבר עולם רב קוטבי והמטבע האמריקאי ביתרות מטבע חוץ רשמיות ירד מכ-70% לפני שני עשורים ל-58% כיום", נכתב בסקירה. "רוסיה, שהינה כיום המדינה שמוטלות עליה הסנקציות הגבוהות ביותר בעולם, היא דוגמה לכך, לאחר שהייתה בין רוכשי הדולר וקוני הזהב הגדולים ביותר בשנים האחרונות. ואז מדינות המערב הקפיאו חלק מהנכסים הנותרים עקב הפלישה לאוקראינה ב-2022, מה שממריץ בנקים מרכזיים ברחבי העולם להגדיל עוד יותר את אחזקות זהב משתנה.

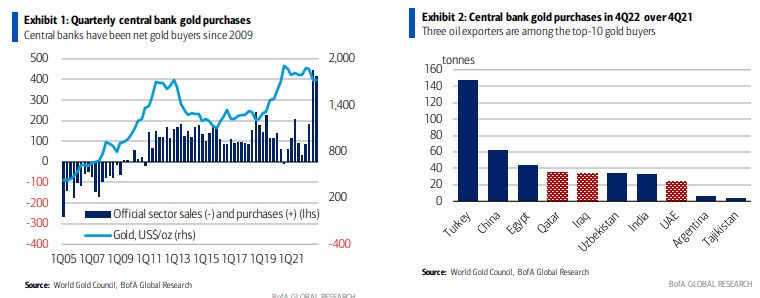

בדוח נכתב כי רכישות מתמשכות של הבנקים המרכזיים היו מאפיין מכריע של שוק הזהב בשנים האחרונות. "מעניין לציין ששלוש מדינות מייצאות אנרגיה (קטאר, עיראק ואיחוד האמירויות) היו בין 10 רוכשי הזהב הרשמיים לאחרונה. בהתחשב במחירי האנרגיה הגבוהים לאחרונה, זו לא בהכרח הפתעה".

רכישות זהב רבעוניות של הבנק המרכזי

תנאי הסחר, יתרות החשבון השוטף ובסופו של דבר מחירי הזהב קשורים זה בזה. עם זאת, בעוד שהרכישות הללו תמכו במחירי הזהב בשנת 2022, הן לא הספיקו כדי לעלות את המתכת הצהובה.

- כשהשוק רועד: בנק אוף אמריקה סופר רווחים ועוקף את התחזיות ברבעון הרביעי

- היום שבו נטבע המונח שמגדיר את לב תעשיית ההייטק ומה קרה היום לפני 18 שנה

- המלצת המערכת: כל הכותרות 24/7

"רכישות זהב לא מסחריות מצטברות בשנה שעברה היו 27% מתחת לרמות שנראו ב-2020; לשם התייחסות, הזהב עלה אז ב-27% בשנה ב-2020 (המחירים עלו ב-1.7% ב-2021 וב-0.2% ב-2022 בהתאמה)". בבנק קובעים כי "מודל ההיצע והביקוש לזהב שלנו מראה שרכישות המשקיעים צריכות לעלות רק במעט כדי שהמחירים יעלו למעלה: בהנחה שהבנקים המרכזיים ממשיכים להגביר את אחזקות הזהב שלהם, עלייה בנכסים המנוהלים בתעודות סל בגיבוי פיזי אמורות להאריך את העלייה".

- 4.אזרח 03/05/2023 11:29הגב לתגובה זוהסתומים לא מבינים שאמריקה כבר בסוף הקדנציה!

- 3.זהב סוף 2024 = 50000$ לאונקיה !!! (ל"ת)דן 27/04/2023 11:11הגב לתגובה זו

- 2.תום 27/04/2023 10:28הגב לתגובה זואין כמעט ספק שהדולר ימשיך להיחלש בשנים הקרובות והאינפלציה תמשיך לעלות כיוון שאין לארצות הברית ברירה אלה להמשיך ולהדפיס עוד ועוד כסף בכדי לממן את הגרעון ההולך וגדל. אין להם כבר ברירה אחרת והאופוזיציה לדולר גדלה מיום ליום בהובלת מדינות ה-BRICS. האלטרנטיבה האמיתית היחידה היום לדולר היא BITCOIN. הסיבה לכך בקצרה היא שזאת מערכת פיננסית מסוג חדש לפי תורת הכלכלה האוסטרית שדוגלת ב HARD MONEY כמו זהב, אך בניגוד לזהב, מאפשרת אחזקה עצמית נוחה מחוץ למערכות הפיננסיות שיכולות מחר להחרים לכם את הזהב או לגרום ל PAPER GOLD שלכם לקרוס יחד עם המערכת הפיננסית תקרוס (נפילות של בנקים, אגחי"ם וכו'). בנוסף, סביר להניח שמחיר הביטקויין יעלה משמעותית יותר מהר מזהב בשנים הקרובות בגלל קצב הצמיחה שלו ביחס לזהב וקצב האינפלציה של ה BITCOIN שירד מתחת לאחוז החל משנת 2024 בדרך לאפס עוד כמה שנים

- 1.יריב 27/04/2023 10:19הגב לתגובה זומה שישאר זו ריבית ריאלית חיובית, ועד שהיא תתחיל לרדת משמעותית, הזהב יחלש.

- משקיע 30/04/2023 13:12הגב לתגובה זוהקנייה לאורך זמן