האטקרטיביות במניות הספאק אחרי הקריסה - המקרה של פאגאיה

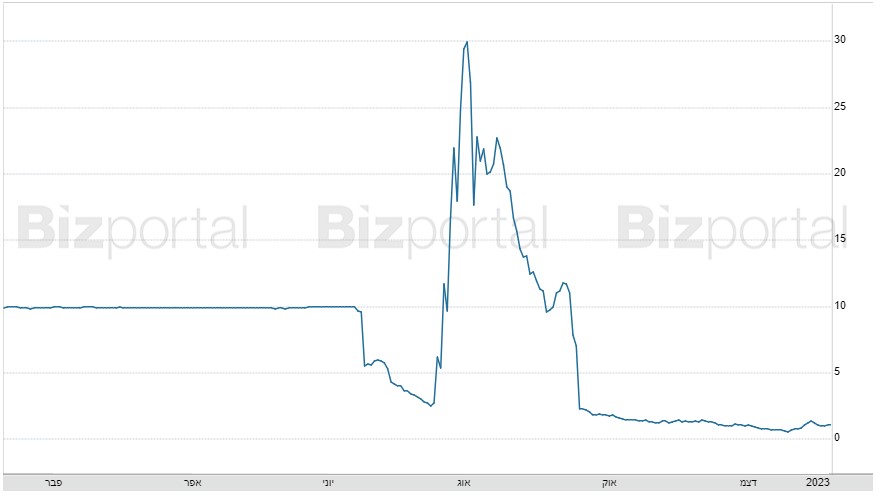

חברת הפינטק הישראלית פאגאיה העוסקת בהערכת סיכונים לנותני אשראי, הונפקה בוול סטריט בחודש אפריל 2021 לפי שווי מדהים של למעלה מ-8 מיליארד דולר. בחודש אוגוסט האחרון זינקה המניה לשיא של 29.4 דולר אז מאז התרסקה ב-96% למחיר של 1.1 דולר בלבד (צניחה של 89% מההנפקה).

החברה בעצם מהווה פלטפורמה של הלוואות קיבלה במסגרת ההנפקה-מיזוג מזומנים ויש לה 360 מיליון דולר בקופה כששוויה 450 מיליון דולר. רוב השווי "מכוסה במזומנים". מעבר לכך, יש לה פעילות שעד לרבעון קודם הייתה בצמיחה.

בחודש שעבר הערכנו כאן בביזפורטל את האטרקטיביות החדשה שנוצרה במניית פאגאיה לאחר הצניחה הגדולה - וככל הנראה גם המוצדקת. ובכל זאת, השאלה הגדולה היא איך יתפקד המודל הזה עכשיו, בעולם של ריבית עולה, בעולם של אי וודאות וסיכונים. בעולם של דיפולטים, של מצבים שלאנשים אין לשלם את החוב. זה המאניטיים האמיתי של חברות מסוגה של פאגאיה. וזה בסימן שאלה. קרן ההשקעות האמריקאית Oak HC/FT, שכבר מחזיקה במניות של החברה, ביצעה בסוף השבוע האחרון רכישה נוספת של מניות, אם כי בהיקף קטן יחסית של כחצי מיליון דולר, מה שהעלה את החזקותיה לכ-13%. רכישת המניות של הקרן היא בבחינת הבעת אמון באפסייד פוטנציאלי של המניה של פאגאיה, כמו חברות רבות שמוזגו עם הספאק וצנחו בלמעלה מ-80%.

פאגאיה מוכרת לשותפויות שלה מערכת של ניהול סיכונים. המערכת מספקת ללווים אשראי בריבית מסוימת שנקבעת בהתאם לנתונים שלהם. המודל הזה נשמע נחמד וחשוב, ועל רקע זה פאגאיה כסטארט-אפ זכתה להשקעות גדולות מצד ויולה של שלמה דברת ואבי זאבי. אבל בעולם של ריבית אפסית וסיכונים מעטים יחסית בשוק הצרכני, המודל של חברות מסוגה, לא באמת נבחן.

- איי.סי.אל: ירידה של 16.5% ברווח הנקי ל-91 מיליון דולר

- ממשיכה במומנטום החיובי: אלוט מכה את הצפי - המניה קופצת

- המלצת המערכת: כל הכותרות 24/7

להלן גרף המניה בשנה האחרונה:

הכנסות החברה עלו ל-204 מיליון דולר כאשר צפי האנליסטים עמד על כ-180 מיליון דולר, הנתון מבטא עלייה של 49% לעומת הרבעון המקביל. בשורה התחתונה - ההפסד המיוחס לבעלי המניות עמד על 74.8 מיליון דולר, זאת לאחר שברבעון המקביל הנתון עמד על 28.1 מיליון דולר בלבד, אבל מבלי אירועים חד פעמיים ולא תזרימיים, ההפסד למניה NON-GAAP עמד כמחצית מהרווח החשבונאי כ-0.02 דולר, תחזית האנליסטים עמדה על הפסד של 0.03 דולר למניה. החברה הציגה EBITDA מתואמת שלילית בסך 5.2 מיליון דולר, אשר על פי החברה משקפת מרווחים נמוכים יותר בתכניות החדשות, תנודתיות בשווקים והשקעות שוטפות בחברה. תחזית החברה היתה מעודדת.

- 2.חברה פח אשפה (ל"ת)ביי ביי בייבי 10/01/2023 10:49הגב לתגובה זו

- 1.המשחיל 10/01/2023 10:00הגב לתגובה זומדובר בחרה שאפילו אתם כתבתם שלכאורה במקרה הטוב משהו מסריח ובמקרה הרע משהו פלילי עזבו את זה תראו בתזרים מזומנים שלה שהיא קונה הלוואות שהיא בעצם נותנת, צריך לבדוק למה היא קונה אותם והאם בכלל הם נפםרעות?, האם הלקוח בשביל לשלם הלוואות לוקח עוד הלוואות מפגאיה ובעצם מתגלגל. אסור לשכוח שמדובר במשרפת מזומנים רצינית, חייב להבין מה אטרקטיבי? אם הייתה מנסה להיסחר בישראל הייתה מסיימת כמו בלנדר, העניין שאמריקאים יצאו, אתם יודעים מה