למונייד נופלת ב-6%: פספסה בשורה התחתונה, וגם הצפי לרבעון הרביעי לא טוב

החברה צופה הכנסות של 77-80 מיליון דולר ברבעון הרביעי, מתחת הצפי ל-80.7 מיליון דולר. הצמיחה של החברה בנפילה חופשית: רק 11% לעומת 41% לפני שנתיים, וההפסד זינק ב-40% ועמד על 91.4 מיליון דולר ברבעון; בשנה האחרונה איבדה המניה 70% מערכה. למונייד: "ברבעון הבא נראה ירידה בהפסדים"

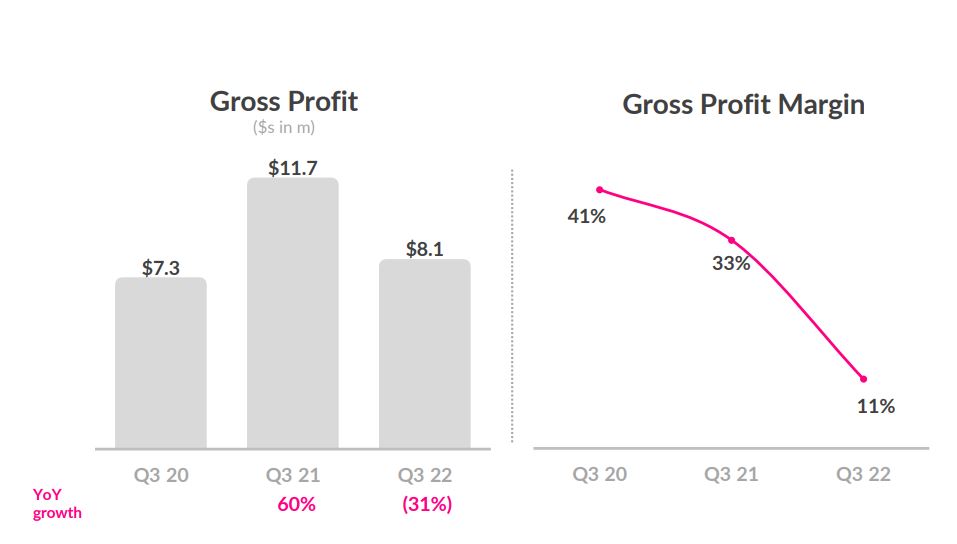

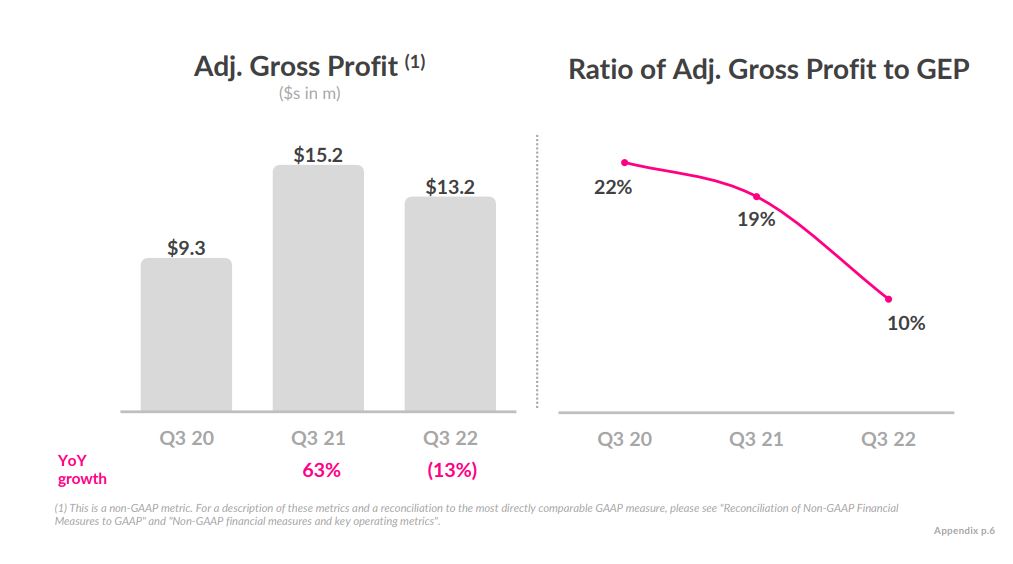

חברת הביטוח הדיגיטלי הישראלית למונייד ממשיכה ליפול בוול סטריט. הלילה הסיבה היא שהיא מפרסמת דוחות חלשים (לא מפתיע). החברה איבדה בשנה האחרונה 70% מערכה והיא נסחרת לפי שווי שוק של 1.3 מיליארד דולר בלבד.למונייד מדווחת הלילה על הכנסות של 74 מיליון דולר, מעל קונצנסוס האנליסטים ל-64.6 מיליון דולר וזינוק של 107% ביחס ל-38 מיליון ברבעון המקביל, - רק שצריך לזכור שהזינוק מגיע בעיקר בעקבות הרכישה של Metromile, כך שלא מדובר בצמיחה אורגנית.ובכל מקרה, כאן בערך מסתיימות המחמאות. למונייד מדווחת על הפסד נקי בשורה התחתונה של 91.4 מיליון דולר ברבעון, המשך זינוק של 38% לעומת הפסד של 66.4 מיליון דולר ברבעון המקביל בשנה שעברה ו-31 מיליון דולר לפני שנתיים. ההפסד למניה עמד על 1.37 דולר, מעל הצפי להפסד של 1.32 דולר למניה.גם ההפסד בשורת ה-EBITDA גדל ב-28% ל-65.7 מיליון דולר, לעומת 51.3 מיליון דולר אשתקד.התחזית לרבעון הרביעי לא טובה: למונייד צופה הכנסות בטווח של 77-80 מיליון דולר, מתחת קונצנזוס האנליסטים ל-80.7 מיליון דולר. החברה מבטיחה ש"החל מהרבעון הבא החברה צופה ירידה בשיעור ההפסדים" ואומרת שהיא "מתחילה לנוע לעבר רווחיות, תוך שימור קצב צמיחה של כ-20% בשנה הבאה" - אבל אחרי הנפילה ברווחיות ברבעון הנוכחי, השאלה אם היא תצליח בכך.שני הגרפים שמספרים את הסיפור בחברה הם הגרפים שמראים את הנפילה בצמיחה של החברה. הצמיחה של החברה נופלת ל-11% בלבד ברבעון השלישי של 2022, לעומת 41% לפני שנתיים ו-33% בשנה שעברה:

חברת הביטוח הדיגיטלי הישראלית למונייד ממשיכה ליפול בוול סטריט. הלילה הסיבה היא שהיא מפרסמת דוחות חלשים (לא מפתיע). החברה איבדה בשנה האחרונה 70% מערכה והיא נסחרת לפי שווי שוק של 1.3 מיליארד דולר בלבד.למונייד מדווחת הלילה על הכנסות של 74 מיליון דולר, מעל קונצנסוס האנליסטים ל-64.6 מיליון דולר וזינוק של 107% ביחס ל-38 מיליון ברבעון המקביל, - רק שצריך לזכור שהזינוק מגיע בעיקר בעקבות הרכישה של Metromile, כך שלא מדובר בצמיחה אורגנית.ובכל מקרה, כאן בערך מסתיימות המחמאות. למונייד מדווחת על הפסד נקי בשורה התחתונה של 91.4 מיליון דולר ברבעון, המשך זינוק של 38% לעומת הפסד של 66.4 מיליון דולר ברבעון המקביל בשנה שעברה ו-31 מיליון דולר לפני שנתיים. ההפסד למניה עמד על 1.37 דולר, מעל הצפי להפסד של 1.32 דולר למניה.גם ההפסד בשורת ה-EBITDA גדל ב-28% ל-65.7 מיליון דולר, לעומת 51.3 מיליון דולר אשתקד.התחזית לרבעון הרביעי לא טובה: למונייד צופה הכנסות בטווח של 77-80 מיליון דולר, מתחת קונצנזוס האנליסטים ל-80.7 מיליון דולר. החברה מבטיחה ש"החל מהרבעון הבא החברה צופה ירידה בשיעור ההפסדים" ואומרת שהיא "מתחילה לנוע לעבר רווחיות, תוך שימור קצב צמיחה של כ-20% בשנה הבאה" - אבל אחרי הנפילה ברווחיות ברבעון הנוכחי, השאלה אם היא תצליח בכך.שני הגרפים שמספרים את הסיפור בחברה הם הגרפים שמראים את הנפילה בצמיחה של החברה. הצמיחה של החברה נופלת ל-11% בלבד ברבעון השלישי של 2022, לעומת 41% לפני שנתיים ו-33% בשנה שעברה:

בתשעת החודשים הראשונים של השנה שרפה למונייד מזומנים בהיקף של 134.4 מיליון שקל, לעומת שריפה של 94.7 מיליון בתקופה המקבילה בשנה שעברה. עם זאת, יש לה עוד מזומנים בהיקף של 1.1 מיליארד דולר.ומה אומרים בלמונייד?הם מדברים על פרמיות של 609 מיליון דולר וכי מדובר ב"נקודת ציון חשובה בהתאם לתחזיות" כאשר לדברי שי וינינגר, מייסד שותף ומנכ״ל: ״במציאות הנוכחית, שבה גיוסי הון הפכו ליקרים יותר, ניהול המזומנים מהווה חלק משמעותי במערכת השיקולים שלנו. אנו מאמינים שהתכנית לפיה אנו פועלים תאפשר לנו לשמר קצב צמיחה בריא ולהגיע לרווחיות בשנים הקרובות".למונייד גם מציגה גידול של 195 אלף לקוחות ברבעון, אבל גם זה לא אמיתי - לדברי החברה, חצי מהעלייה בלקוחות מגיעה מהרכישה שלMetromile, כאמור, זו לא צמיחה אורגנית. לחברה יש כעת 1.8 מיליון לקוחות.החברה גם מספרת שבעקבות רכישת Metromile יש לה כעת רישיון ב-49 מדינות ברחבי ארה״ב, וכן דאטה של למעלה מחצי מיליארד נסיעות, למעלה מ-155 מיליון דולר מזומן ו-110 מיליון דולר בפרמיות. למונייד גם נכנסת לשוק הבריטי באמצעות שת"פ אסטרטגי ארוך טווח עם חברת הביטוח Aviva, המבטחת הכללית הגדולה ביותר בבריטניה ואחת מחברות הביטוח הוותיקות בעולם. למונייד גם חתמה על שת"פ עם אתר האיקומרס בארה״ב - Chewy, שיש לו 20 מיליון לקוחות והחברה תציע ללקוחות Chewy את ביטוח חיות המחמד שלה החל מאביב 2023.ורק נזכיר -למונייד התרסקה ב-70% ולכן 'חסכה' 350 מיליון דולר כשרכשה את חברת Metromile אבל האמת היא שמדובר בניצחון פירוס. היא רכשה את החברה בעסקת מניות בתמורה לחצי מיליארד דולר, אבל ההתרסקות במניית למונייד כיווצה את העסקה ל-145 מיליון דולר - מתחת למזומנים של הנרכשת. למונייד נפנפה בכך שהצליחה לשלם פחות, אבל הסיבה האמיתית היא התרסקות מניית למונייד, לא איזו הברקה עסקית. המשקיעים היו מוותרים על ה'תענוג' של נפילה במניית למונייד.

בתשעת החודשים הראשונים של השנה שרפה למונייד מזומנים בהיקף של 134.4 מיליון שקל, לעומת שריפה של 94.7 מיליון בתקופה המקבילה בשנה שעברה. עם זאת, יש לה עוד מזומנים בהיקף של 1.1 מיליארד דולר.ומה אומרים בלמונייד?הם מדברים על פרמיות של 609 מיליון דולר וכי מדובר ב"נקודת ציון חשובה בהתאם לתחזיות" כאשר לדברי שי וינינגר, מייסד שותף ומנכ״ל: ״במציאות הנוכחית, שבה גיוסי הון הפכו ליקרים יותר, ניהול המזומנים מהווה חלק משמעותי במערכת השיקולים שלנו. אנו מאמינים שהתכנית לפיה אנו פועלים תאפשר לנו לשמר קצב צמיחה בריא ולהגיע לרווחיות בשנים הקרובות".למונייד גם מציגה גידול של 195 אלף לקוחות ברבעון, אבל גם זה לא אמיתי - לדברי החברה, חצי מהעלייה בלקוחות מגיעה מהרכישה שלMetromile, כאמור, זו לא צמיחה אורגנית. לחברה יש כעת 1.8 מיליון לקוחות.החברה גם מספרת שבעקבות רכישת Metromile יש לה כעת רישיון ב-49 מדינות ברחבי ארה״ב, וכן דאטה של למעלה מחצי מיליארד נסיעות, למעלה מ-155 מיליון דולר מזומן ו-110 מיליון דולר בפרמיות. למונייד גם נכנסת לשוק הבריטי באמצעות שת"פ אסטרטגי ארוך טווח עם חברת הביטוח Aviva, המבטחת הכללית הגדולה ביותר בבריטניה ואחת מחברות הביטוח הוותיקות בעולם. למונייד גם חתמה על שת"פ עם אתר האיקומרס בארה״ב - Chewy, שיש לו 20 מיליון לקוחות והחברה תציע ללקוחות Chewy את ביטוח חיות המחמד שלה החל מאביב 2023.ורק נזכיר -למונייד התרסקה ב-70% ולכן 'חסכה' 350 מיליון דולר כשרכשה את חברת Metromile אבל האמת היא שמדובר בניצחון פירוס. היא רכשה את החברה בעסקת מניות בתמורה לחצי מיליארד דולר, אבל ההתרסקות במניית למונייד כיווצה את העסקה ל-145 מיליון דולר - מתחת למזומנים של הנרכשת. למונייד נפנפה בכך שהצליחה לשלם פחות, אבל הסיבה האמיתית היא התרסקות מניית למונייד, לא איזו הברקה עסקית. המשקיעים היו מוותרים על ה'תענוג' של נפילה במניית למונייד.

- 1.תיפול מעכשיו בעוד 70% לפחות (ל"ת)אסף חליבה 09/11/2022 01:33הגב לתגובה זו