מהן מניות הערך ומניות הצמיחה, ומהם היתרונות והחסרונות שלהן?

המושגים הוותיקים מניות ערך ומניות צמיחה חוזרים לאחרונה לכותרות. מניות הצמיחה נחתכות באגרסיביות על ידי המשקיעים, מניות הערך פחות. יש הטוענים שמניות הצמיחה "חטפו מספיק" אחרים טוענים שיש להן עוד הרבה לאן לרדת, בין לבין יש גם דיבורים על מניות צמיחה שהופכות למניות ערך עקב התמחור החדש אליו הן הגיעו, שנותן פרספקטיבה אחרת על החברה. אבל רגע, מה זה בעצם מניות צמיחה ומניות ערך?

מניות צמיחה: תקווה לעתיד גדול, אם כי ההווה אולי פחות מרשים

מניות צמיחה הן מניות של חברות בהן ההכנסות צומחות בקצב מהיר יותר מהממוצע, וצפויות להמשיך לעשות זאת לאורך זמן. לעיתים קרובות מדובר בחברות שפיתחו מוצר או שרות חדשני שיוצר שוק חדש או תופס נתח שוק במהירות בשוק קיים. לכן, מניות של חברות היטק רבות נחשבות למניות צמיחה.

חברות כאלה נראות מבטיחות ומציגות שורה עליונה מרשימה, לכן התמחור שלהם לעיתים קרובות גבוה מאד בהווה, למרות שקצב ייצור הרווחים לאו דווקא משתווה לקצב הגדילה בהכנסות. לעיתים נראה כי התמחור "ברח" לקצב צמיחת הרווחים. הדבר בא לידי ביטוי במכפילי רווח גבוהים שהשוק מוכן להעניק למניות הללו. לכן, מניות כאלה נחשבות מסוכנות יותר. הסיבה לכך קצת הגידול ברווחים לא משתווה תמיד לקצב הצמיחה בהכנסות היא שהחברות הללו משקיעות הרבה בהתרחבות ופחות מסתכלות בשלב זה על השורה התחתונה.

דוגמה מפורסמת למניית צמיחה היא אמזון AMAZON , שצמחה בעשרות אחוזים בשנה בשורת ההכנסות במשך שנים רבות, אך רוב ההכנסות האלו הופנו ישירות להשקעה והתרחבות וכמעט אף פעם לא הגיעו לשורה התחתונה. מכפיל הרווח הממוצע של אמזון בחמש השנים האחרונות הוא 119.26 והחציוני הוא 84.77. המכפיל הנוכחי, 42, הוא הנמוך ביותר בו נסחרה החברה בכל חמש השנים האחרונות, כשהשיא היה ב-27 בנובמבר 2017, אז עמד המכפיל על לא פחות מ-303.

- מיומנו של יועץ השקעות - ההשקעה שתניב לכם הכנסה יציבה כל רבעון

- סמארט בטא ערך: עוד שיטת השקעה שנפלה קורבן לדומיננטיות של מניות הטכנולוגיה

- המלצת המערכת: כל הכותרות 24/7

דוגמה נוספת, קיצונית יותר, היא חברת טסלה TESLA INC . חברת הרכב החשמלי צומחת בקצב מהיר, ומוכרת כל מכונית שהיא מצליחה לייצר באופן מיידי וולא כל צורך בהוצאות שיווק כלשהן. יחד עם זאת השוק מתמחר אותה באופן נדיב מאד (יש שיאמרו נדיב באופן מוגזם) על סמך האמונה שהיא תמשיך לצמוח בקצב מהיר. בחמש השנים האחרונות המכפיל הנמוך ביותר בו נסחרה הוא הנוכחי - 106.8. המכפיל הממוצע בחמש השנים האחרונת הוא 629, כשהמניה ראתה גם מכפילים של מעל 1400. לשם השוואה, המכפיל הממוצע של מדד הנאסד"ק הוא כ-21 כעת.

בשתי המניות האלו אנו רואים את תופעת "התכווצות המכפילים", כשהמכפילים שלהן הם הנמוכים ביותר בשנים האחרונות והרבה מתחת לממוצע. כלומר השוק כעת מתמחר צמיחה באופן פחות נדיב מאשר בחמש השנים האחרונות.

הסיבה להתכווצות המכפילים היא שבתקופה האחרונה מניות הצמיחה חוות ירידות חדות. הסיבה לכך היא האינפלציה והעלאות הריבית שגורמות לשוק לחשוב שהחברות לא יצליחו לצמוח כמו בעבר. הריבית הגבוהה מייצרת אלטרנטיבות השקעה שגורמות לשוק להיות פחות נדיב ביחס לחברות שכרגע לא מייצרות רווחים גבוהים. הריבית הגבוהה גם מקשה על המשך הצמיחה כשלחברות קשה יותר לגייס כסף לפעילות ההתרחבות, וכשנראה שהצרכנים יהיו פחות להוטים להוציא את הארנקים מהכיס. חלק מהחברות הללו כבר חתכו את תחזית הצמיחה לשנה הקרובה גם בגלל הבעיות בסין ובאוקראינה, אז אם הן גם לא כל כך צומחות כרגע, אז למה לתמחר אותן באופן כל כך גבוה? כל זה גרם לירידות חדות במה שנחשבות מניות צמיחה בחודשים האחרונים, לאחר שנים שבהן הן הניבו תשואות טובות יותר ממניות הערך.

- משבר האמון במניות התוכנה - השוק מתמחר מחדש את עידן הבינה המלאכותית

- הזהב חוזר מעל 5,000 דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

מניות ערך: הפועלים השחורים שמייצרים ערך

מניות ערך הן חברות שמייצרות ערך, כלומר רווחים, כבר בהווה, והמשקיעים מעריכים כי הן נסחרות במחיר נמוך יחסית לערך האמיתי שלהן. לצורך כך משתמשים במדדים כמו מכפילים לסוגיהם (מכפיל רווח או מכפיל רווח עתידי, מכפיל תפעולי וכדו') , וכן מחיר השוק לעומת הערך בספרים (P/B). הערך בספרים הוא הערכת שווי החברה בהנחה שהיא משלמת את כל החוב שלה.

לעיתים קרובות מדובר במניות של חברות אפרוריות שתופסות פחות כותרות ונסחרות מתחת לרדאר, אך הן פשוט יודעות "לעשות את העבודה" ולייצר מזומנים. הצמיחה בדרך כלל לא תהיה מרשימה אלא איטית ועקבית. חברות כאלו לא משקיעות בדרך כלל הרבה בהתרחבות וצמיחה ולכן המזומנים שהן מייצרות עוברים בחלקם הגדול ישירות למחזיקי המניות בצורה של דיבידנדים גבוהים יחסית או תוכניות ביי בק.

החברות הללו נחשבות בטוחות יותר. הן מייצרות רווחים באופן עקבי ולא תלויות בהתפתחחויות עתידיות שתלויות בגורמים רבים שלא תמיד בשליטת החברה. לכן, בתקופות של זעזועים וירידות בשווקים מניות אלו בדרך כלל ירדו פחות.

דוגמה למניית ערך היא החברה של מלך משקיעי הערך וורן באפט. ברקשייר האת'וואי BERKSHIRE HATHAWAY A היא חברה יציבה שמייצרת ערך כל הזמן וצומחת בעקביות, אם כי לא בקצב של אמזון או טסלה. לחברה הזו, שנסחרת בשווי של 690 מיליארד דולר, יש מכפיל רווח של 7.9 בלבד. שלא כמו חברות ערך אחרות, ברקשייר לא מחלקת דיבידנד. דוגמה נוספת היא מניית אקסון מובייל EXXON MOBIL . ענקית הנפט נסחרת במכפיל רווח של 14 ותשואת הדיבידנד השנתית שלה היא 4.14%. עוד בקטגוריה הזו נמצא בדרך כלל חברות ביטוח, בנקים, חברות תעשייה ועוד חברות פחות "נוצצות".

IWF VS IWD

חברת המדדים ראסל בנתה שתי תעודות סל שנועדו לעקוב אחרי מניות ערך ומניות צמיחה. שתי התעודות הללו נותנות תמונה טובה של המגמות בשוק ביחס להעדפות המשקיעים בדילמה בין ערך לצמיחה לאורך זמן.

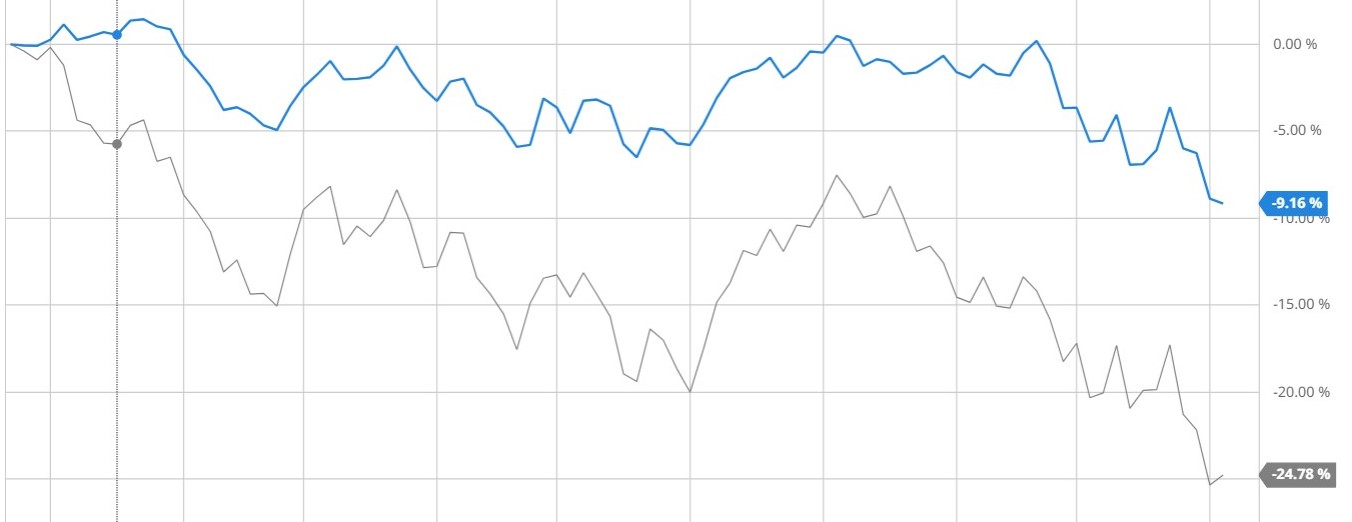

בהשוואה מתחילת שנה, ניתן לראות ששתי התעודות ירדו, אך ה-IWF של מניות הצמיחה נחתכה פי 3:

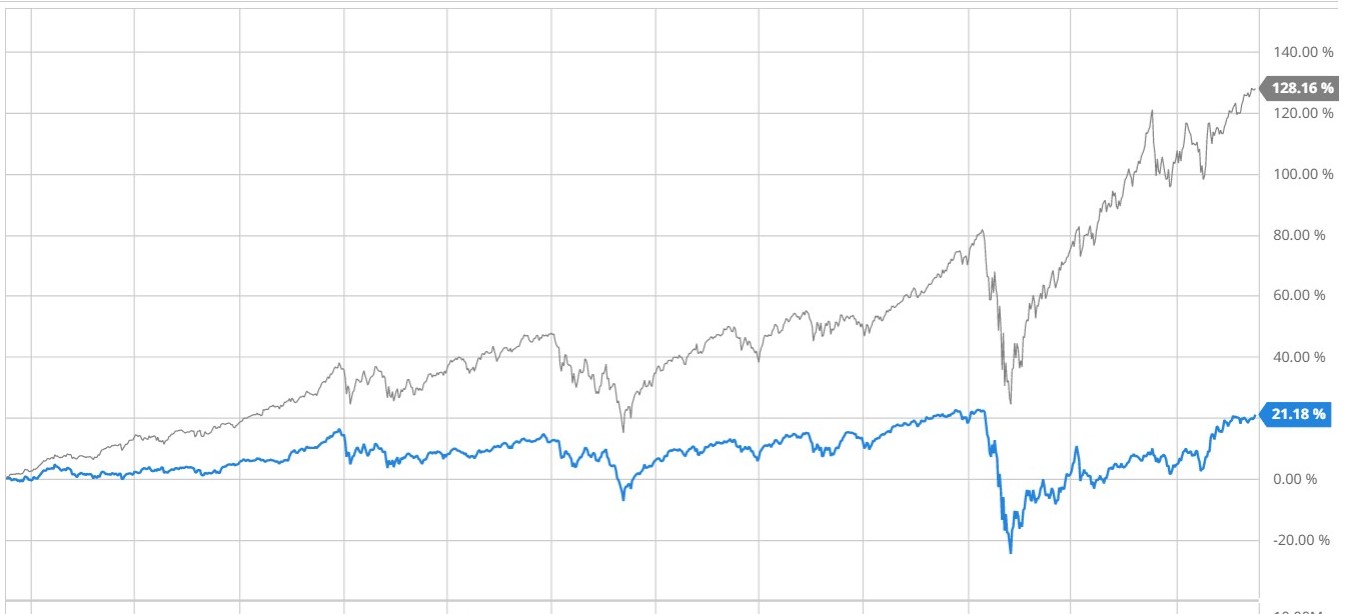

לעומת זאת, אם נסתכל על השנים 2017 עד 2020 בהן מניות הצמיחה נהנו מראלי חזק, נראה שהתשואה של מניות הצמיחה הוא יותר מפי 5 מאשר במניות הערך:

- 2.לניאד 13/05/2022 21:49הגב לתגובה זוהכתבה מציגה הבנה שגויה לחלוטין של סיכון והמושגים ערך וצמיחה. מניות צמיחה מסוכנות פחות ולכן נסחרות במחיר גבוה יותר מה שמשקף לטווח הארוך פוטנציאל תשואה נמוך יותר. מניות ערך לעומת זאת הן מסוכנות יותר ולכן גם זולות יותר אבל בגלל שהן זולות יותר בטווח הארוך סביר שיניבו תשואה גדולה יותר. אם נעשה השוואה לעולם האמיתי אז אוטו ישן יהיה זול יותר ממכונית חדשה כי יש יותר סיכון לתקלות בהפעלה שלו אבל עם תתמיד איתו סביר להניח שהוא יעלה לך פחות כסף בטווח הארוך לעומת זאת על אותו חדש כנראה תשלם יותר אבל הוא גם פחות מסוכן.. בשורה התחתונה סיכון לרוב שווה פוטנציאל תשואה ולא הפוך

- 1.אנונימי 11/05/2022 20:33הגב לתגובה זוכתבה מענינת מאוד-תודה