צים ירדה ב-23% מהשיא לפני כחודש - שינוי מגמה מוצדק או בהלה מוגזמת?

צים של עידן עופר ובהנהלת אלי גליקמן הייתה אחת המניות המוצלחות בשנתיים האחרונות עם רווחים שעולים בקצב מהיר, דיבידנדים שמנים ומחיר מניה שמזנק מ-1.5 מיליארד דולר בהנפקה ל-10 מיליארד דולר. הסיבה למומנטום החיובי היא הזינוק במחירי התובלה עקב מגיפת הקורונה והקשיים בשרשרת האספקה. נציין שבדוחות האחרונים דווחה צים על רווח של 1.7 מיליארד דולר ברבעון ורווח שנתי של 4.65 מיליארד דולר ועל חלוקת דיבידנד של 2 מיליארד דולר. אלו מספרים גבוהים בהרבה משל כל חברה ישראלית אחרת, כולל חברות רווחיות וגדולות במיוחד כמו חברות ההיי טק או הבנקים.

מומנטום שלילי במניה - יחד עם הירידה במחירי התובלה

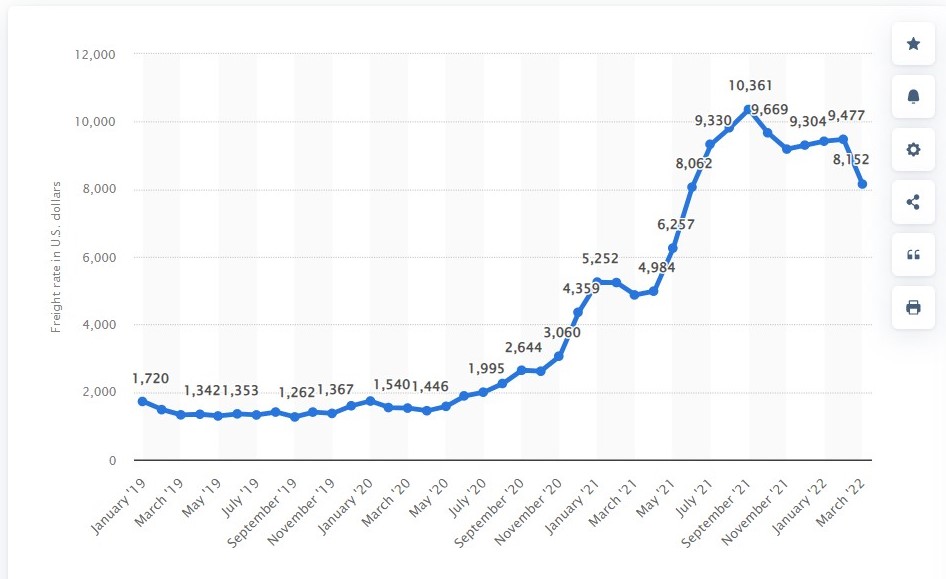

אמנם בחודש האחרון משתנה המומנטום של המניה. ב-16 למרץ השנה רשמה המניה את מחיר השיא - 88.62 דולר, ומאז איבדה 23% מערכה, כשמחיר הסגירה האחרון היה 55.27 דולר בלבד (לאחר חלוקת דיבידנד של 17 דולר), ושווי שוק של 6.6 מיליארד דולר. הסיבה לירידה היא ככל הנראה אותה סיבה שגרמה לעליה, ולמעשה אתם קראתם בזמן אמת שזה היה צפוי - מחירי התובלה. להלן מדד Global container freight rate index שעוקב אחר מחירי התובלה הימית:

המגמה בגרף ברורה. לאחר שנים שמחירי התובלה נעו סביב ה-1500 דולר לקונטיינר, הם זינקו במהלך 2020 והגיעו עד לשיא של מעל 10,000 דולרים בסוף שנת 2021, אך מאז השתנתה המגמה וכעת הם יורדים. בולטת גם הירידה החדה עוד יותר בחודש האחרון שמסכמת ירידה של יותר מ-20% מהשיא. הנתונים בגרף שלמעלה הם עד מרץ, אך גם בתחילת אפריל המגמה נמשכת עקב הסגרים האחרונים בסין שתורמים אף הם לירידה במחירי התובלה, כשפחות משלוחים נעים בקוים שבין סין לשאר העולם. לצים פעילות משמעותית בקווים שבין ארצות הברית לסין. גורם נוסף שעלול להשפיע לרעה על ביצועי החברה הוא העליה במחירי הדלק בחודשים האחרונים.

- חיסכון בקופת גמל להשקעה הציבור מעביר כספים, יש לכך סיבות טובות

- קרן טיטאן תקים קרן גלובלית חדשה בהיקף של 100 מ' ד'

- המלצת המערכת: כל הכותרות 24/7

ירידות כלליות בסקטור אבל צים זולה יותר

כל מניות התובלה סובלות מירידות בחודשים אלו. חברת דאנאוס DANAOS CORP ירדה ב-18% באותה תקופה שצים ירדה 23%, וחברת מארסק A.P. MOELLER-MAERSK A/S ירדה ב-25%. שתי החברות המתחרות נסחרות במכפילי רווח גבוהים מאלו של צים (אם כי אובייקטיבית נמוכים מאד - בסביבות ה-2), ושתי החברות הציגו תשואת דיבידנד נמוכה יותר מהחברה הישראלית. נראה שהשוק "חושד" בצים קצת יותר מאשר במתחרות.

ניתן להצביע על ארבע סיבות אפשריות לדיסקאונט שמקבלת צים מהשוק. ייתכן שתמהיל הקווים של צים, שכולל קווים לים השחור שנפגעו עקב המלחמה באקוראינה וקוים לסין שנפגעו עקב הסגרים האגרסיבים במדינה מייצגים פרופיל סיכון גבוה מעט יותר שמשתקף בירידות חדות יותר. סיבה אפשרית נוספת היא העובדה שצים תלויה יותר בחוזי חכירה שבהינתן ירידה בהיקפי הפעילות עלולים לפגוע בה תפעולית. הסיבה הזו מצטרפת לסיבה השלישית - ייתכן שהמשקיעים עוד זוכרים את שתי פשיטות הרגל של החברה בעבר, וחוששים מבעיות ניהוליות שעלולות להיווצר בתנאי שוק קשים יתר, בין היתר בגלל שיטת ההחכרה. לבסוף נזכיר את העובדה שבעלת המניות הגדולה בחברה - חברת קנון 0.48% - מימשה חלק מאחזקתה בחברה ברבעון האחרון, מה שעלול להצביע על חוסר אמון מסוים ביכולת של המניה להמשיך לשייט בגבהים הנוכחיים.

הפאניקה מוגזמת?

מצד שני, חשוב להדגיש כי מחירי התובלה כרגע עדיין גבוהים בהרבה מאשר אלו שלפני תקופה הקורונה. על פי מחירי התובלה במהלך הרבעון הראשון, ולמרות העליה במחירי הדלק, נראה שצים צפויה להציג שוב רווחי עתק בדוחות הקרובים. בטווח הקצר בינוני הסגר בסין אמור להסתיים מתישהו, מה שעלול (או עשוי מבחינת צים) להזניק מחדש את מחירי התובלה הימית, לפחות באופן זמני. בטווח הארוך יותר נראה שתהיה מגמת התמתנות במחירי התובלה, אך לפי הערכות הן לא יחזרו בזמן הקרוב לרמות מחירי הטרום קורונה, ובמקביל גם מחירי הדלק צפויים להתמתן.

- פאגאיה מדווחת על רווח שיא - אז למה המניה קורסת?

- מניות בולטות בוול סטריט: אורקל מזנקת, אנבידיה מתממשת

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

כל אלו מצביעים על כך שייתכן שתגובת השוק לירידה המתונה יחסית במחירי התובלה מעט מוגזמת. נזכיר שצים הציגה תשואת דיבידנד של 33% בשנה האחרונה ושהיא נסחרת במכפיל 1.4. כמו כן, בעלת השליטה אמנם מכרה כ-5% ממניות החברה מהאחזקה, אך עדיין מחזיקה ב-20.7% וצים היא עדיין אחזקה מאד משמעותית בפורטופליו שלה. מכירה של בעל שליטה יכולה להיות לצורך מימוש רווחים, אך גם לצורך פיזור השקעה או ניצול הזדמנויות או רצון להיפגש עם מזומן, ולא בהכרח מעיד על בעיות בחברה.

- 11.יצחק 13/04/2022 11:01הגב לתגובה זוהמניה היתה בשיא במחיר 88 דולר, המחיר היום 55 דולר + 17 דולר דיבידנד שהתקבל = 72 דולר ז"א ירידה של 18 אחוז

- 10.יניב 12/04/2022 21:19הגב לתגובה זוחוסר דיוק בכתבה . המחירים הגיעו ל 20000 דולר בשיא .וכעת התייצבו על כ 160000 דולר

- 9.kobes 12/04/2022 19:39הגב לתגובה זוזמן המתנה בנמלים מיתקצר הנהלה טןבה קניה לטוח בנוני

- 8.רק מחזק עוד . הזדמנות קנייה לא ממליץ (ל"ת)איציק 12/04/2022 18:30הגב לתגובה זו

- 7.אגב. זה 38% לא 23% ! (ל"ת)כנען 12/04/2022 17:48הגב לתגובה זו

- לא נכון.....חלק מהערידה במחיר קשורה לדיבידנד (ל"ת)יניב 12/04/2022 21:48הגב לתגובה זו

- 6.שגיא 12/04/2022 17:32הגב לתגובה זוOur detailed assessment for Thursday, 7 April 2022 The average composite index of the WCI, assessed by Drewry for year-to-date, is $9,116 per 40ft container, which is $5,908 higher than the five-year average of $3,208 per 40ft container.

- 5.ירידות במניה לאחר חלוקת דיבידנד הן דבר מוכר (ל"ת)משקיענית 12/04/2022 16:21הגב לתגובה זו

- כן. בסביבות קיזוז הדיבידנד. לא 23%... (ל"ת)כנען 12/04/2022 16:39הגב לתגובה זו

- 4.על עוד הם ממשיכים לחלק דיבידנד של 50% אני נשאר במניה (ל"ת)מומו 12/04/2022 16:04הגב לתגובה זו

- 3.רועי לוי 12/04/2022 15:14הגב לתגובה זוולכן כל מכפילים נמוכים והדיבידנד עדיין צפוי להיות גבוה, לדעתי עדיין מניה שווה לעומת חברות אחרות בשוק.

- 2.כנען 12/04/2022 14:43הגב לתגובה זוחלק מזה מוסבר על ידי כתבה אחרת של גיא טל, ואני מתפלא שלא כותב את הסיבה הזאת https://www.bizportal.co.il/capitalmarket/news/article/803416 הבעלים שזה האחים עופר דרך קנון, החליטו לממש מסיבית. כמו אלון מאסק בטסלה כשהגיעה ל 120. אחרי שנים של רעב תזרימי הם החליטו קצת לרוות נחת מצים. רק שעשו את זה בצורה פראית משהו. וכשזה הצטרף לסנטימנט של השוק, זה יצר פאניקה.

- זה מצויין בכתבה, שבעלת השליטה מכרה (ל"ת)גיא 12/04/2022 15:13הגב לתגובה זו

- 1.יהודה מור 12/04/2022 13:41הגב לתגובה זוהיתה ירידה זמנית עקב הסגרים בסין אך עכשיו שהכל יפתח המחירים יעלו שוב(בלי לדבר על החוזים שסגורים שנה מראש לפי מחיר גבוה יותר)