אכזבת ההנפקות הישראליות בוול סטריט השנה: 75% עם תשואה שלילית

לא פעם מתייחסים לחברות הישראליות שהולכות להנפיק מעבר לים בוול סטריט כמקור לגאווה, וכל זאת בהתבסס על השווי – שנגזר מהפוטנציאל, או מחלומות. אומרים שהבורסה המקומית הייתה קטנה עליהן, ועם הסחירות הגבוהה בארצות הברית, ובצד הבנקים החתמים הגדולים בעולם, החברות הללו יכולות היו להמריא לשוויים גבוהים באמת. כביכול, זו אמורה להיות הסיירת המובחרת. במציאות, נראה שבעיקר רוח התקופה בשוק ההון היא שהביאה לרובן כרטיס כניסה לגיבוש.

השווי הגבוה שיחק בעיקר לטובת החברות עצמן, שעם הר הכסף שגייסו מהציבור יכולות היו להרחיב את כח האדם כדי לתמוך בצמיחה, וגם לצ'פר את העובדים וההנהלה הבכירה. בכל הנוגע לאינטרס של המשקיעים, אלה חוו אכזבה גדולה. כ-75% מתוך החברות הישראליות שהונפקו בוול סטריט השנה הניבו להם תשואה שלילית. במספרים מוחלטים מדובר רק ב-5 חברות שרשמו תשואה חיובית בתקופה, מתוך 22.

כל הרשימה שתראו לפניכם הספיקה להנפיק עד הקיץ-סתיו. מחצית מהחברות בה הפכו ציבוריות במסגרת מיזוג לחברת ספאק – שוק שכבר בקיץ התקרר, בין היתר עם איתותים מהמשקיעים המוקדמים שפדו את הכסף לקראת המיזוג (החברות סבלו מכך שגייסו פחות) והגבלות מצד ה-SEC. עד כמה השוק התקרר? הנפקות שהיו בדרך, לרבות איטורו שתכננה להנפיק לפי שווי של מעל 10 מיליארד דולר, נדחו וכנראה שהשווי שלהן יתכווץ.

נקודת המוצא לירידות הללו היא לאו דווקא תוצאות החברות או התחזיות שלהן קדימה. בראש ובראשונה, היה להן קל ליפול כשבשוק העלו אותן מדי גבוה. השוויים בהנפקות היו מנותקים ברוב המקרים מהתוצאות והיעדים היו אופטימיים מדי. במקרה של חברות הספאק, ההגבלות על היעדים שניתן היה להציג היו מרופפות ועל המספרים עד כה נעשתה סלקציה, בשונה מתשקיף מלא.

- חובות של 800 מיליון אירו והפסדי ענק: האם אינטר בדרך לפשיטת רגל?

- אינטר מזנקת ב-24% אחרי שהודיעה שתגייס 38 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

זהו אם כן הרקע, ועתה נכנסים למשוואה המשתנים הפרטניים: מוסדיים שהשתתפו בגיוסי ה-PIPE של הספאקים ועם הסרת החסימה על המניות חיפשו את הדרך החוצה ומימשו, עמידה ביעדי הצמיחה שעלתה בשיעור הרווחיות, פספוס של יעדי הצמיחה או דשדוש בין רבעונים עוקבים, תחזית מאכזבת קדימה, סקירה של אנליסט זה או אחר, וכו'.

כל דבר כזה היווה סיבה לירידה, וזו הייתה פעמים רבות חדה יותר מבתרחיש אחר בו השוויים היו צנועים יותר. כפי שהוזכר, לא בכדי כל החברות הללו הונפקו בשמונת החודשים הראשונים לשנה לערך. בסביבת הריבית אפס, ההדפסות הכמותיות והלחצים האינפלציוניים הביאו לתשואה ריאלית שלילית והמוסדיים חיפשו תשואה בסיכון גבוה יותר עבור החוסכים. במקביל, תכניות תמריצים ממשלתיות ריפדו את הבנקים הגדולים, שהם מצדם היו אמורים להזרים את הכספים לשווקים – ועשו זאת גם בהנפקות.

גם קרנות ההון סיכון תפחו עוד יותר, כשחלק מהמשקיעים בהם ראו את העושר גדל על הנייר מה שהקל עליהם לשים שם את הכסף, ואת תמונת המראה רואים בסבבי הגיוס בשוק הפרטי – שם עוד לא נראית התקררות ממש.

- אוטודסק תובעת את גוגל: מחלוקת סביב השימוש בשם Flow בתוכנות AI

- אפלובין קופצת ב-15%, טאואר עולה ב-6%; הנאסד״ק מטפס ב-1%

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

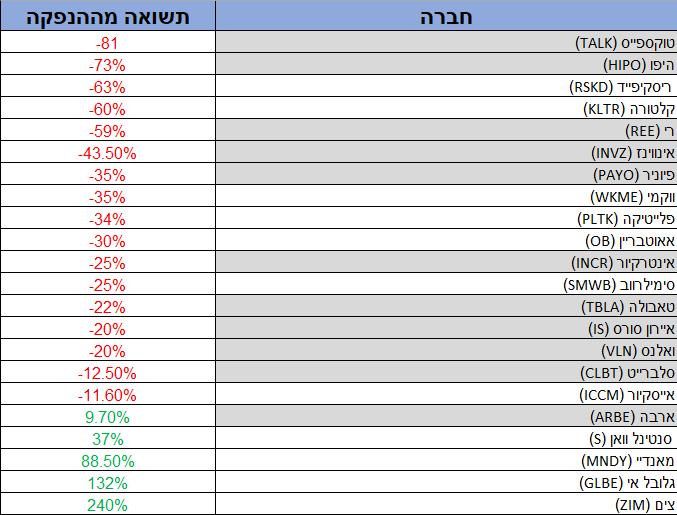

רק 5 מניות עם תשואה חיובית למשקיעים. ההנפקות הישראליות בוול סטריט השנה:

* הנתונים נכונים לשער הסגירה ב-18.12.21

השמדת הערך הגדולה ביותר הייתה ב טוקספייס – 81% מהשווי התאדו. החברה מוזגה לשלד ספאק כזכור, ולצורך הכתבה מדדנו את המקרים הללו בהשוואה לשער מקובל של 10 דולר בחברת ספאק קודם להכרזה על החברה המתמזגת. כיום השער הוא 1.88 דולר למניה בלבד. המייסדים בני הזוג פרנק הודיעו על פרישתם מהחברה כזכור. הם כבר נטשו את הספינה. אחריה, חברת הביטוח היפו , גם כן ספאק, עם ירידה של 73% לשער של 2.7 דולר בלבד.

ריסקיפייד במקום השלישי עם תשואה שלילית של 63%. היא יצאה להנפקה רגילה במחיר מניה שנקבע על 21 דולר והיום נסחרת ב-7.8 דולר. מעניין לראות שגם אחרי ש קלטורה, שגם כן הלכה בדרך המלך של הנפקה רגילה, דחתה אותה והפחיתה את התמחור ל-10 דולר בהנפקה – בכל זאת ירדה 60% למחיר של 4 דולר.

מי בכל זאת הצליח לשמור את הראש מעל המים ואף הציג תשואה חיובית? לא תופתעו, את הרשימה מובילה צים , שכבר שני רבעונים מציגה רווחי שיא לחברה ישראלית. המניה עלתה ב-240% מאז ההנפקה, משער של 15 דולר ל-51 דולר. הפלא ופלא, הספרות התחלפו. במקרה שלה הסיבה הייתה הביקושים המטורפים להובלה ימית – גם הודות לעליית האי-קומרס. אמרנו אי-קומרס? הצד השני של המטבע היה מניית גלובל-אי שעוסקת בלוקליזציה של מסחר מקוון. היא הונפקה ב-25 דולר למניה והיום המחיר הוא 58 דולר – גבוה ב-132%.

שלוש המצטיינות הנוספות הן מאנדיי עם עלייה של 88.5% מתמחור של 155 דולר בהנפקה ל-292 דולר כיום, סנטינל וואן שעלתה 37% מ-35 דולר ל-48 דולר, ויחידת סגולה בגזרת הספאקים היא ארבה רובוטיקס , מפתחת הרדארים לרכב האוטונומי. אצלה השעור הנוכחי הוא 10.97, כלומר גבוה ב-9.7% ממחיר של 10 דולר למניית ספאק.

- 9.יש חברות טובות בינהם טאבולה סלברייט ועוד יש להם מוצרים (ל"ת)אני 22/12/2021 16:35הגב לתגובה זו

- 8.יתרו 22/12/2021 01:56הגב לתגובה זוכי הם חבורת רמאים שוטים. כל חברה שנולדת שווה שני מיליארד. נו....

- 7.צביקה 21/12/2021 19:30הגב לתגובה זוCGNT הונפקה בפברואר ב31$

- 6.שי 21/12/2021 18:54הגב לתגובה זותמשיכו לממן מתכנתים ומוכרי חלומות שהכסף שלכם נשרף במימון הבלוף שלהם ! בסוף תתעוררו ותבינו שמכרו לכם לופט גשפט !

- 5.אזרח פשוט 21/12/2021 14:07הגב לתגובה זוחברות שגייסו כספים לפי שוויים גבוהים - הכספים אצלם בקופה והם יכולות לפתח את מה שרצו וזה מה שחשוב. מי אמר שמשקיעים חייבים לראות רווחים כבר בשנה הראשונה להשקעתם? אמזון הרויחה בשנה הראשונה? הרי רוב החברות היו סוג של סטארט אפ, ומה אם תוך שנתיים שלוש הן יעלו במאות אחוזים? מה נאמר? שהמשקיעים השקיעו נכון? צריך סבלנות

- אתה ממש תמים וגם חסר הבנת המציאות... (ל"ת)יתרו 22/12/2021 01:57הגב לתגובה זו

- ד 21/12/2021 21:45הגב לתגובה זומי שמחפש הצלחות מהירות בלי עצבי ברזל , מקומו לא בבורסה.

- 4.גידי 21/12/2021 09:25הגב לתגובה זוהכסף. הבעלים עשו אקזיט טוב

- 3.אור 21/12/2021 09:21הגב לתגובה זואבל כשכספי פנסיה של אחיות, מורות, עו"סיות, נהגים וחיילים שטרם נולדו נזרק מהשמיים, כנראה שהוא לא שווה הרבה, או בקרוב יהיה כזה.

- 2.ציון 21/12/2021 08:04הגב לתגובה זונראית בדיוק כמו אל על לפני שהתרסקה..

- 1.השווי של צים מנופח מאוד! (ל"ת)אורי 21/12/2021 08:03הגב לתגובה זו