טסים לחו"ל הקיץ? כך תוכלו לחסוך הרבה כסף בעמלות מט"ח

לקראת עונת החופשות והנסיעות לחו"ל רבים מכם ירצו לשלם לבתי מלון, חברות השכרת רכב ושירותים אחרים במטבע חוץ (מט"ח) ישירות לחו"ל כי בלא מעט מקרים בתשלום באמצעות כרטיס אשראי יבקש המוטב תשלום נוסף לכיסוי עלויות הסליקה. אם יצא לכם פעם להעביר תשלום במט"ח לחו"ל, נוכחתם לדעת שזו חוויה לא הכי פשוטה שיש, בלשון המעטה. ניתן לעשות את זה בעיקר באמצעות הבנק שלכם ואם אתם קצת יותר טכנולוגיים, אז אולי שמעתם או התנסיתם בפתרון של חברת WISE (לשעבר TRANSFER WISE) או חברות דומות אחרות.

ולמה זה כל כך קשה? מכמה סיבות. הראשונה היא הרגולציה. הכנסת והוצאת הון רב ממדינה יכולים להקשות על הניהול המוניטרי של הבנק המרכזי ולכן הוא דורש מהגופים המבצעים (הבנקים) דיווח מלא על סיבת התשלום. תכפילו את זה בשתי מדינות (השולחת והמקבלת) וככה נולדים להם טפסים רבים שהבנקים מבקשים מכם למלא אודות סיבת התשלום. הסיבה השנייה היא הקושי של הבנקים להכיר את הצדדים שמבצעים ומקבלים את התשלום. אמנם, אתכם הבנק מכיר אבל את הצד השני, המקבל, הבנק פחות מכיר. אולי אתם משלמים למישהו שנמצא ברשימות שחורות של אנשים או עסקים אסורים לתשלומים של הממשל האמריקאי? חפשו את עצמכם כאן. הדבר האחרון שבנק צריך הוא ממשל אמריקאי שכועס עליו (ואפילו מחרים אותו במקרים קשים). בסופו של דבר הבנקים מנהלים רשת של חשבונות (ממש כמו העובר ושב שלכם) שדרכם מתבצעות ההעברות. משמע, הבנק הישראלי מחזיק חשבון מט"ח בבנק בחו"ל ודרכו הוא מנחה את הבנק בחו"ל לשלם לכל בנק אחר. לא מפתיע שעלות ממוצעת של תשלום דרך אמצעי זה היא עשרים דולר. זה ממש לא כיף כשרוצים לקנות כרטיס להופעה של הארי סטיילס ב 50 דולר.

אז מה אפשר לעשות בשביל לחסוך את העלויות הגבוהות האלה?

להתנסות בפתרונות אלטרנטיביים של חברות תשלומים ולא רק דרך הבנקים. החברות הללו - כמו Wise כפופות לאותן הרגולציות של הבנקים אך הן יותר טכנולוגיות ולכן קל יותר לעבוד איתן. לעתים הן תהיינה זולות יותר מהבנקים אך לעיתים הן יגבילו אתכם בסכום התשלום או ביעדים. שירות התשלומים של אתר WISE ממחיש את הכדאיות הכלכלית: אם תרצו להעביר דולרים מסכום של 1,000 שקל, תשלמו עמלה של כ-8 שקלים (פחות מאחוז) והעמלות ירדו עד לגובה של 0.43%. לעומת זאת בנקים ישראליים יגבו עמלה בגובה של כ- 2% אבל עמלה זו מוגנת בעמלת מינימום של בין 6 ל-30 דולר (משמע שאם תרצו להעביר סכום מאוד נמוך העמלה תהיה גבוהה ביחס לתשלום) ובכל מקרה מבנה העמלות של הבנקים הוא… מאתגר…

תשלומים דרך ספקי הסלולר - לבדוק עם ספק הסלולר שלכם האם האם הוא מספק שירות חדש שהפך לפופולרי בעולם ומאפשר לבצע תשלומי מט"ח לחו"ל דרך מכשירי הסלולר - כשהתשלום מזכה את החשבון של המוטב באמצעות הספק הסלולרי שלו. לדוגמא, ניתן לשלוח כסף למוטב בסין באמצעות אפליקציית ALIPAY או WECHAT.

- השקל מתחזק: כך תנהלו את החשיפה המטבעית בתיק ההשקעות שלכם

- הדולר נחלש לשפל של שבועיים: איומי המכסים של טראמפ מטלטלים את שוק המט"ח

- המלצת המערכת: כל הכותרות 24/7

להחזיק חשבון מט"ח וכך להימנע מתשלום על המרה ממט"ח לשקל או משקל למט"ח. שיטה זו היא נוחה אך יש לזכור שעלויות ההמרה עלולות להיות יקרות וחשוב לברר אותן לפני ביצוע הפעולה.

לבצע העברה בנקאית מדויקת באמצעות IBAN - לנסות לקבל מהמוטב\ספק שלכם חשבון IBAN שהוא חשבון בינלאומי עם מספר חשבון ייחודי לאותה מדינה (חוסך טעויות). ככל הנראה אתם צריכים לבחור קוד OUR בתשלום. הקוד אומר שאתם משלמים את כל העמלות של התשלום. זו האופציה הכי יקרה לכם אבל… אם הספק ביקש 1,000 דולר הוא יקבל 1,000 דולר ולא פחות (כי אם לא בחרתם באופציה זו ייתכן והעמלות ייגבו ממנו והסכום יהיה נמוך ממה שסוכם).

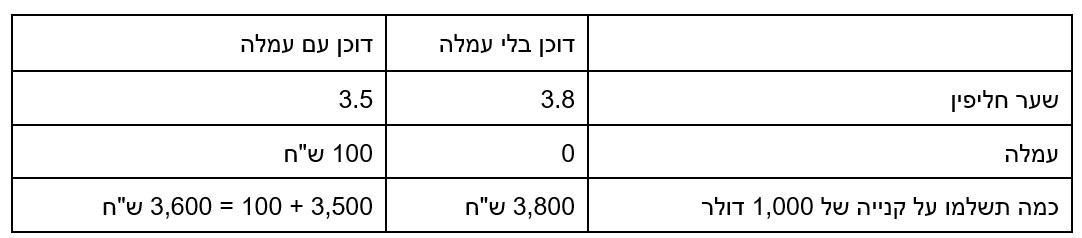

לא להתבלבל בדלפקי ההמרה - רגע לפני הטיסה נזכרתם שצריך לרכוש גם מט"ח מזומן ואתם נכנסים לחנות צ'יינג. גם אחרי שנים רבות אנשים שוכחים שהשלט "לא גובים עמלה" מטעה כי בפועל יש שתי עמלות: האחת טמונה בשער החליפין והשנייה בעמלת השירות. במשחק בין שני סוגי העמלות מפעילי האקסצ'יינגים יכולים להרוויח עליכם מאת שקלים נוספים. להלן דוגמא להמחשה.

- למה שער הדולר נופל בחודשים האחרונים?

- הדולר איבד 10% בשנה - בנק אוף אמריקה: זו רק התחלה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- למה שער הדולר נופל בחודשים האחרונים?

עולם תשלומי המט"ח הבינלאומיים נחשב למורכב ומאוד מקצועי והוא אכן כזה. עם זאת, גם משתמשים פרטיים יכולים ללמוד להתמצא בו, להיות עם היד על הדופק של חידושים טכנולוגיים ולחסוך כסף רב כבר בנסיעה הקרובה לחו"ל.