דירוג האשראי של ישראל צריך לעלות

משבר? התייקרויות? שווי החברות בת"א 125 חצה את הטריליון שקל; שווי החברות במדד גבוה בכ-27% לעומת לפני המלחמה. מצבו של המשק הישראלי ורמת התשואות שלו חזרו כמעט לרמתם מלפני המלחמה

בימים אלה אנו עומדים בפתחו של גל התייקרויות, מרביתו של חברות המזון, אבל לא רק. אחת הסיבות לעליות המחירים, כפי שמעידות החברות עצמן, היא המצב במשק וההשלכות של המלחמה. ואולם מניתוח שערכה שווי הוגן שבראשותי, עולה כי מצבן של החברות הישראליות הגדולות, הנסחרות במדד ת"א 125, טוב בהרבה ממצבן לפני המלחמה. יתרה מכך, גם מצבו של המשק הישראלי ורמת התשואות שלו חזרו כמעט לרמתם מלפני המלחמה.

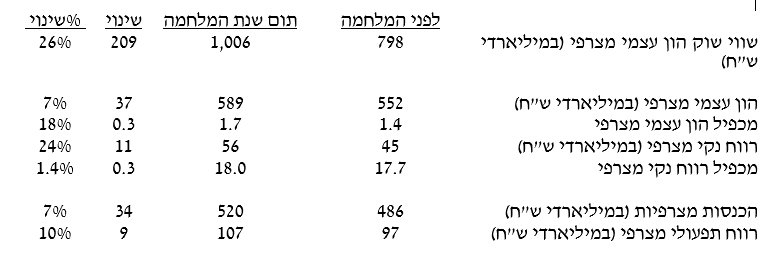

מהנתונים עולה כי שווי השוק המצרפי של 125 החברות הציבוריות הגדולות במשק, נכון למחצית הראשונה של החודש, זינק בכ-26% לעומת השווי שלהן ערב ה-7 באוקטובר 2023 - והוא הגיע לכ-1.006 טריליון שקל, לעומת 798 מיליארד שקל לפני המלחמה. ההון העצמי המצרפי, נכון לדו"חות הרבעון השלישי של 2024, הגיע ל-589 מיליארד שקל, עלייה של כ-7% לעומת התקופה המקבילה ב-2023. ההכנסות של החברות בשנת המלחמה צמחו אף הן בכ-7% לעומת השנה שלפני המלחמה, והסתכמו בכ-520 מיליארד שקל, לעומת 552 מיליארד שקל בשנה שלפני המלחמה. הרווח התפעולי המצרפי זינק ב-10%, באופן שמראה גם שהשלכות האינפלציה השנה לא פגעו בסופו של דבר ברווחיות של החברות.

ד"ר רו"ח אלי אלעל צילום: סיון פרג'

עוד עולה מהבדיקה של שווי הוגן כי גם הרווח הנקי המצרפי השנתי רשם עלייה מרשימה של 24% בשנת המלחמה, והגיע ל-56 מיליארד שקל, לעומת כ-45 מיליארד שקל בשנה שלפני המלחמה. גם מכפיל הרווח הנקי המצרפי עלה והגיע ל-18, ומכפיל ההון העצמי המצרפי זינק בשנת המלחמה - וכיום הוא גבוה בכ-18% מרמתו מלפני המלחמה.

- הפנסיות מצפון אירופה מתחילות להתרחק מארה"ב

- 10 דברים חשובים על אגרות חוב - מדריך למשקיעים

- המלצת המערכת: כל הכותרות 24/7

מבחינת מצבה של כלכלת ישראל, נראה שהיא כמעט חוזרת כמעט למצבה מלפני המלחמה, ובחלק מהמקרים המצב אף טוב יותר. שיעורי התשואה הנומינליים על האג"ח של ישראל לעשר שנים מגיעים כיום ל-4.3%, לעומת 4.2% ערב המלחמה. באופן מפתיע יותר, התשואה ארוכת הטווח של האג"ח הדולריות של ממשלת ישראל ירדו לעומת טרום המלחמה, מכ-6.2% ל-6.0% כיום. כלומר המשקיעים הזרים אופטימיים יותר ביחס ליכולת החזר החוב של ישראל (אחרי הורדת הדירוג), לעומת מה שהיו לפני המלחמה (ועם דירוג גבוה יותר).

גם חוזי הביטוח כהגנה נגד סיכון פשיטת רגל של ממשלת ישראל (CDS) ממשיכים לרדת בחדות, ומשקפים כעת סיכון פשיטת רגל ברמה של כ-0.6%, לעומת כ-1% בשיא המלחמה, ולעומת 0.4% סיכון לפשיטת רגל לפני המלחמה.

- "בזק תספק תשואה עודפת גם בשנים הבאות; זו הזדמנות להשקיע בחברה"

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות יימשכו - מנותק מהמציאות"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

הניתוח מצביע על כך שלמרות המלחמה, מצב החברות הישראליות טוב יותר באופן כללי מזה שהיה ערב ה-7 באוקטובר 2023, ובייחוד בשווי וברווח הנקי. נראה שהיכולת של החברות הישראליות המרכזיות לעמוד בסביבה הכלכלית המאתגרת בשל המלחמה היא יוצאת מגדר הרגיל ומרשימה. עובדה זו לא נעלמה מעיני המשקיעים - הן המקומיים והן הזרים, כפי שמתבטא בשוקי האקוויטי והחוב, הן בשוק המקומי והן בחוב הנקוב במטבע זר. בהתאם לכך, אתפלא אם לא נראה את הדירוג של ישראל נבחן מחדש במועד העדכון הבא.

- 10.מיליארדים לבטחון 25/12/2024 08:46הגב לתגובה זוהבעיה היא של המדינה אין לה איך לאזן את התקציב כי הוצאות הבטחון זינקו במשרדי המסורת המורשת והקשקשת לא נגעו למשתמטים החרדים גם לא מקצצים אז נקצץ בחינוך ונרד עוד במבחני המתמטיקה את הנזקים נספוג עוד הרבה שנים

- 9.אמונחטאפ 24/12/2024 19:46הגב לתגובה זוההוכחה הכי מוחשית למצב הכלכלה בישראל ולעוצמתה היא שעלי אקספרס מאמין בשקל ומחייב בשקלים

- 8.בת אל 24/12/2024 09:19הגב לתגובה זוכל עוד ההנהגה החרדית הארורה מונעת מהאברכים הפרזיטים להתגייס לצבא.

- 7.שי.ע 23/12/2024 15:25הגב לתגובה זוהזאת שחושבת שאנחנו חייבים לשרים ואנחנו עובדים אצלם.במיוחד הבנקים ואל על

- 6.רן 23/12/2024 13:15הגב לתגובה זוולכן אין ספק שהדירוג צריך לחזור למקור

- פצ 23/12/2024 14:10הגב לתגובה זוצריכה לעלות - הכל הודות לממשלה הנהדרת הזו

- 5.צ'וקו 23/12/2024 12:32הגב לתגובה זואז אם הבורסה עלתה והתשואות ירדו מ 6.2 ל 6, זה אומר שהכלכלה במצב יותר טוב מלפני המלחמה? מה אני מפספס פה? מה עם קצת נתוני מאקרו? תחזית לגידול בהוצאות הבטחוןובכלל תכנון פיסקאלי, מחירי הדיור, התחלות בנייה ותשתיות וכו.

- 4.לרון 23/12/2024 11:46הגב לתגובה זובגלל שככל שממשלה מתעקשת על ביזבוזים לשווא העולם למד מפנים ולא משקיע שם,לאו דווקא אצלנו איראן רוסיה קוריאה צ. יפן ועוד

- 3.מעוז צור 23/12/2024 10:42הגב לתגובה זושקר , אם יש הפיכה משפטית אף משקיע לא ירצה להשקיע כאן

- משתתפים בצערך (ל"ת)אודי 24/12/2024 19:04הגב לתגובה זו

- לרון 23/12/2024 11:46הגב לתגובה זוהאג מחכה בסיבוב

- 2.ישראל 23/12/2024 10:13הגב לתגובה זומחזירה את ההפיכה המשטרית בכל הכוח. מבחינת הממשלה ה 7.10.23 לא קרה מעולם. הם באמוק על חיסול הדמוקרטיה במדינה. וסוכניות דירוג האשראי אמרו זאת.

- לרון 23/12/2024 11:48הגב לתגובה זוייעלם,דרוג האשראי יזנק,עד אז אין צ'אנס גם מעצם עובדת היות האינפלציה והריבית תופעות לא לזמן קצר

- 1.ציפיתי שזה יגיע מד"ר אדם רויטר.... (ל"ת)פילי 23/12/2024 09:58הגב לתגובה זו

- גם אני חיפשתי מיד את שמו... (ל"ת)אנונימי 20/04/2025 14:42הגב לתגובה זו