מלונות ישראל קנדה בדרך להיכנס לבורסה לפי שווי של מעל 900 מיליון שקל

שתי עסקאות של ישראל קנדה -1.02% שבסופה הצפת ערך גדולה. בשלב ראשון, הקימה ורכשה ישראל קנדה של ברק רוזן ואסי טוכמאייר, פעילות מלונות בארץ בהיקף הכנסות של כ-300 מיליון שקל בשנה ורווחים תפעוליים בקצב של כ-70 מיליון שקל בשנה. הפעילות הזו נהנית מתפוסה גבוהה במלונות על רקע מפונים ששוהים במלונות.

ברק רוזן - שלושה שלבים שבסופם הצפת ערך גדולה (רשתות חברתיות)

ישראל קנדה משביחה את תחום המלונות

בשלב השני שנחתם היום ישראל קנדה מלונות רוכשת את מלונות בראון ב-27 מיליון שקל בנוסף לחוב שהחברה לקחה על עצמה בסכום של 73 מיליון שקל. הפעילות של ישראל קנדה מלונות, כמעט ותוכפל כשהוצאות המטה לא יעלו באופן דרמטי. כלומר, יש כאן סינרגיה משמעותית ויתרון לגודל.

לפני כשנתיים השקיעה מנורה ברכישת 15% מהמלונות לפי שווי של קרוב ל-600 מיליון שקל. עם ההשבחה מאז והתוספת של בראון, השווי עשוי לעלות על 900 מיליון שקל, וכאן מגיע השלב השלישי - פעילות המלונות תתמזג עם די.אן,איי הציבורית שבה מחזיקים ברק רוזן ואסי טוכמאייר בכ-20% (כל אחד).

- ישראל קנדה: ההכנסות גדלו בשל הכרה בפרויקטים אבל שחיקה נרשמה בשורה התחתונה

- הבעת אמון של הפניקס בקנדה גלובל; המניה עולה בכ-8%

- המלצת המערכת: כל הכותרות 24/7

די.אן.איי קבוצה היא סוג של שלד בורסאי עם קופה של 65 מיליון שקל ועם פעילות ביומד, העיקרית שבהן היא החזקה באנטרה שנסחרת בוול סטריט. שווי השוק שלה אחרי עלייה של 17% היום הוא 97 מיליון שקל בדומה להון העצמי. לחברה יש גם הפסדים צבורים, אבל לא בטוח שהן יחשבו לצרכי מס בחברה הממוזגת.

כך או אחרת, ישראל קנדה צפויה עם השלמת עסקת בראון, לנסות ולמזג את הפעילות לתוך די.אן.איי בתמורה למניות. זה יוביל לכך שזרוע המלונות תהיה סחירה ונראה שעל רקע ההערכה להצפת ערך, מניית ישראל קנדה עצמה עולה כעת ב-3%.

עסקת בראון - השקעה של 100 מיליון שקל

מלונות ישראל קנדה חתמה היום על מזכר הבנות לרכישת המותג בראון הכולל את מלונות החברה ביוון ומלונות נבחרים בישראל. העסקה תכלול את פעילות רשת בראון ברחבי יוון הכוללת 8 מלונות בהיקף של כ-1,076 חדרים ו-10 מלונות בתל אביב ובירושלים הכוללים 779 חדרים. התמורה תהיה סכום של 100 מיליון שקל כאשר 27 מיליון ישולם במזומן והיתרה בדרך של נטילת חוב של ישראל קנדה מלונות. כלומר, בפועל מדובר בהשקעה בהון של 27 מיליון שקל.

ראובן אלקס שותף ומנכ״ל רשת ישראל קנדה מלונות אמר על רקע העסקה: ״אנו מברכים על כך שהגענו להבנות עם בעלי רשת בראון, אין לי ספק כי המותג בראון תחת ניהול ישראל קנדה מלונות יוכל לממש את הפוטנציאל הגדול שאנו רואים בו. האסטרטגיה העתידית של החברה הינה להתרחב מעבר לים, העסקה תוכל לבסס את פלטפורמת הניהול בחו״ל״

- איי.סי.אל עם צמיחה מתונה בהכנסות ומעבר להפסד רבעוני

- דלתא גליל פספסה את התחזית המקורית ל-2025 – האם זה יחזור על עצמו בתחזית החדשה?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

לאחר השלמת העסקה רשת מלונות ישראל קנדה תכלול כ-3,600 חדרים בארץ ובחו״ל. פעילות המלונות לפני הרכישה שעוד תלויה באישורים רגולטוריים, לא נפגעה מהמלחמה, הודות להתאמת רמת ההוצאות להיקף הפעילות בתקופה ובמקביל לאכלוס המלנות במפונים. עם זאת, החברה מדגישה בדוחות כי התמשכות או החרפת מלחמת חרבות ברזל והשפעתה על ענף התיירות עשויות להשפיע על הביקושים למלונות החברה ולפגוע בתוצאותיה העסקיות במהלך הרבעונים הקרובים, כאשר בשלב זה לא ניתן להעריך את היקפן.

מנגד, חזרה של המשק למסלול צמיחה וסיום של המלחמה, עשוי כמובן לתרום לתוצאות העתידיות שיכללו גם תיירות נכנסת. למעשה, אכלוס המפונים עוזר לכל תחום המלונאות כיום, ושיעורי התפוסה גבוהים, אבל בסופו של יום - מדובר באירוע חד פעמי מתמשך, והתיירות הנכנסת אמורה לתפוס את מקום המפונים בעתיד, ולהיות, ככל הנראה, רווחית יותר.

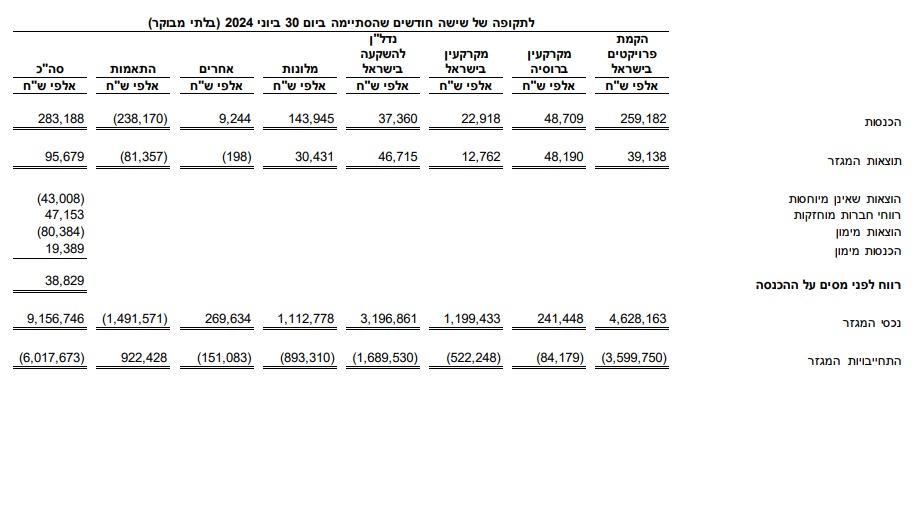

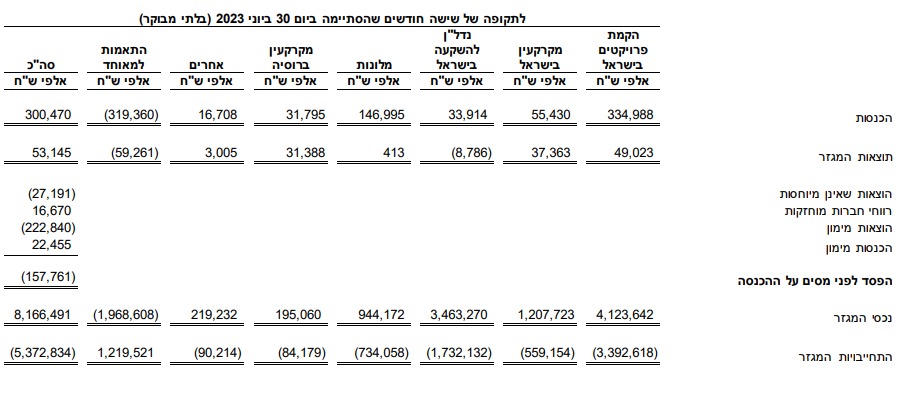

מדוחות ישראל קנדה ניתן להבין את פעילות ופוטנציאל תחום המלונות, עוד לפני רכישת בראון (מחצית ראשונה של 2024 ומחצית ראשונה של 2023):

- 4.חיים 19/09/2024 19:05הגב לתגובה זומנוהלת היטב.משקיעה בחוכמה וגדלה זה הסיפור.

- 3.לרון 19/09/2024 16:55הגב לתגובה זוהאלה בעלי אומץ אין מה להגיד,אך אם היו קונים לדוגמא חלק ממלונות דן היו מראים שמחשבתם הכלכלית יותר סולידית

- 2.כאחד שיש לו מניות 19/09/2024 15:52הגב לתגובה זומאכזבת . שני הקקרים עושים תרגילים להעלות את השווי . אולי הפעם זה יצליח להם .

- 1.סמי 19/09/2024 12:34הגב לתגובה זוהייתי אורח בבראון ירושלים במרכז העיר. המלון חי מהמפונים. ברור שאחרי המלחמה מלונות בראון יזדקקו לשיפוץ כללי אדיר ויסודי.סביר שזה לא יעלה בזול.