האם אלרון היא היהלום של קבוצת דסק"ש?

קבוצת דיסקונט השקעות 0.3% (דסק"ש) נמצאת במצב פיננסי מאתגר. החברה, שמחזיקה בסלקום, נכסים ובניין ואלרון, הייתה בעבר אחת מחברות האחזקה החזקות במשק הישראל. מאז ימי הזוהר שלה מניית החברה איבדה 90% משווי השיא אליו הגיעה בשנת 2010, והיא נסחרת כיום עמוק מתחת להון העצמי. איגרות החוב של דסק"ש משקפות את המצב המאתגר ונסחרות בתשואה של 20%-30% איתות להסדר חוב שבדרך. לאחרונה מנסה הקבוצה לעשות החלפת אג"ח קצר באג"ח לטווח ארוך במקביל לשיעבוד ההחזקה בסלקום למחזיקי האג"ח החדש. המהלך הזה, אם ייצא לפועל, ילווה בהנפקת זכויות של 100 מיליון שקל ויספק לחברה אפשרות לעבור את תשלומי סוף השנה.

אלרון מיועדת למכירה - אבל רק אחרי השבחה

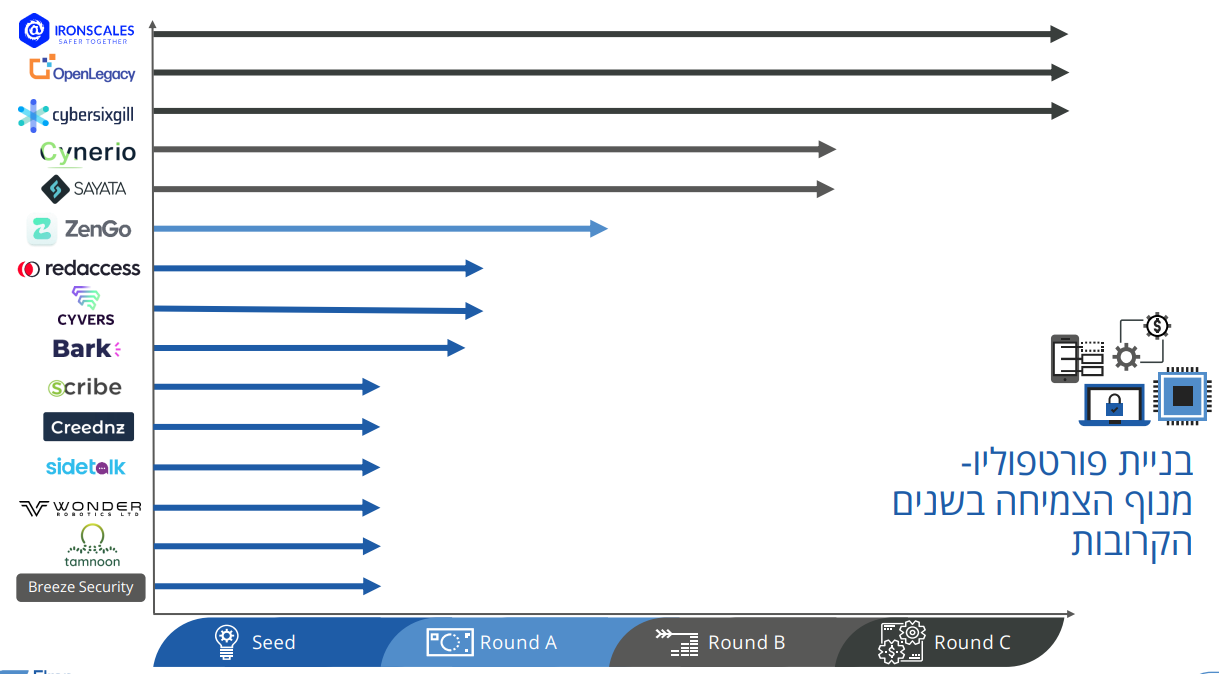

זה יספיק לעבור את השנה הנוכחית, אבל בסוף 2024 עדיין יש חור תזרימי של 250-300 מיליון שקל. איך יכסו אותו? עבור משקיעי דסק"ש מרכז תשומת הלב מופנית לחברות העיקריות - נכסים ובנייו וסלקום ששתיהן נמצאות במצב מאתגר. אלא שדווקא אלרון - חברה הקטנה של דסק"ש - עשויה להשביח את התיק של דסק"ש במידה משמעותית. זה לא יעביר את דסק"ש למצב בטוח, אבל זה בהחלט יכול להציל לה עוד שנה ויותר. מכירת ההחזקה באלרון מתבקשת, רק שדסק"ש לא תעשה זאת במחיר הנוכחי של אלרון. אלרון -1.54% שמנוהלת על ידי ירון אלעד היא חברת החזקות שמתמקדת בבניית חברות טכנולוגיות. בעבר הרחוק (מאוד) אלרון היתה ספינת הדגל של היי-טק הישראלי - יצאו ממנה חברות משמעותיות כמו אלביט מערכות 0.31% . אלא שבשנים האחרונות אלרון מסתפקת באקזיטים קטנים בהרבה, אם בכלל, ותפקידה בזירת ההיי-טק הישראלי נחלש באופן משמעותי, אם כי עדיין יש לה החזקות בעיקר בתחום הסייבר שעשויות להשביח למאות רבות ואפילו ליוניקורנים. כיום אלרון מחזיקה בשורה של חברות יחסית בשלבים מוקדמים, חלק באופן ישיר וחלק באמצעות חברת RDC. בה אלרון מחזיקה ב-50.1%, ובשאר המניות מחזיקה חברת תעשיית הנשק הממשלתית רפאל.

האם אלרון שווה פי 4 משוויה בשוק?

אלרון רושמת בדו"חותיה את שווי החברות המוחזקות לרוב לפי היקף ההון אותו היא השקיעה בחברות. במסגרת מצגת הנלוות לדו"חות הכספיים של אלרון שפורסמו היום, הציגה אלרון את שווי אחזקותיה בחברות לפי הערכות שווי או לפי שווי עדכני אחרון בגיוסים שבוצעו לאחרונה. הבדלי הרישום מציגים פער ענק בין השווי בספרים (שבה לידי ביטוי בהון העצמי של אלרון) ובין שווי הפורטפוליו. לפי נתונים אלו שווי האחזקות של אלרון עומד על 181.8 מיליון דולר. בנוסף לאלרון מזומנים ואמצעים נזילים העומדים לרשותה בהיקף של 40 מיליון דולר. בסך הכל השווי הנגזר לאלרון עומד על 221.8 מיליון דולר.

| אחזקה | ערך בספרים* | שווי אפקטיבי* |

| אחזקות בחברות סייבר/תוכנה- פורטפוליו בוגר | 8.6 | 83.8 |

| אחזקות בחברות סייבר/תוכנה- פורטפוליו חדש | 8 | 13.9 |

| אחזקות בחברות מדיקל | 10.3 | 12.9 |

| קרטיהיל | 66 | 69 |

| אחרות | 1.3 | 2.2 |

| סה"כ מזומנים ומקורות פיננסיים אחרים | 40 | 40 |

| סך הכל | 134.2 | 221.8 |

* בדולרים

- עדכון משקיעים של אלרון מקפיץ את המניה

- רד אקסס הישראלית מגייסת 17 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

לחברה אין חוב מהותי. לכאורה מדובר על שווי נכסי נקי (NAV) הגבוה ביותר פי 4 משווי השוק של החברה שעומד על 202 מיליון שקל (52 מיליון דולר). אלו חדשות מצוינות לדסק"ש, המחזיקה ב-60.08% ממניות אלרון. אלא שכדאי לקחת את נתוני אלרון עם מידה מסויימת של ביקורתיות. לדוגמא חברת קרטהיל, המוצגת בטבלה לפי שווי של 69 מיליון דולר, לא הצליחה להימכר מזה זמן. אלרון, המחזיקה בקרטהיל 27%, ניסתה למכור את חברת השתלים לברך לפי שווי של 350 מיליון דולר (ועוד 150 מיליון דולר בתנאים מסויימים). העסקה בוטלה בנובמבר אשתקד בשל קשיים של הרוכשת, ובינתיים כשנה מאז אותו ניסיון לא נמצא לקרטהיל רוכש חדש. העסקה בוטלה לאחר שהמוכרים קיבלו לידיהם כ-110 מיליון דולר (חלקה של אלרון 34 מיליון דולר) ולאחר מכן מניות החברה חזרו לידיהם. גורמים בשוק הביומד מעריכים את שווי חלקה של אלרון בקרטיהיל, נכון לתנאיי השוק הנוכחיים, נמוך במידה משמעותית. כמה נמוך? קשה לדעת. אך הערכות הן ירידה של עשרות אחוזים מתחת לשווי המדובר בעסקה הקודמת. השווי הנוכחי שמציגה אלרון (69 מיליון דולר) מבוסס על הערכת שווי של מעריך חיצוני שנעשתה במרץ 2023. האם הערכת השווי הזו עדכנית? סביר להניח שלא מאז מרץ 2023 עלתה תשואת האג"ח האמריקאי ואיתה שיעורי היווון לפיהם מעריכים חברות. לכן גם במקרה כדאי לקחת את הערכת השווי בערבון מוגבל. גם אלרון במצגת המשקיעים שלה, מחדדת כי מדובר בשווי חברות שנגזר משווי גיוס אחרון ואף נתנה גילוי למשקיעיה לפיו חלק מהגיוסים נעשו לפני 2022. בדומה לקרטיהיל, גם שאר השיערוכים מסתמכים על גיוסים קודמים. זה לא סוד שההיי-טק הישראלי במשבר. המשבר החל קודם כל בשל עליית הריבית בארה"ב שגרם לייבוש תעשיית ההון סיכון. בנוסף, כעת, גם מצב המלחמה בארץ בוודאי לא מוסיף לתיאבון המשקיעים הזרים.

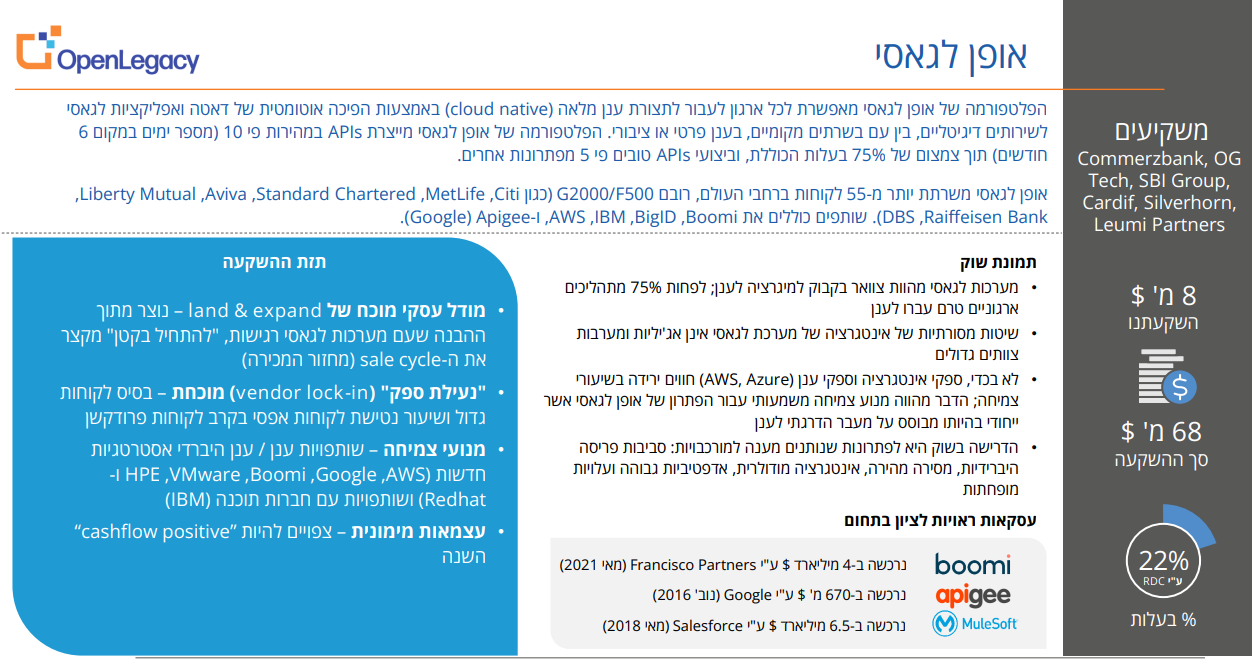

השקעות בתחום הסייבר

פורטפוליו ההשקעות של אלרון מוטה לסייבר כשיש לה החזקות שנחשבות די מבטיחות כמו אופן לגאסי, סייברסיקסגיל, איירונסקיילס ונוספות. כל אחת מהמוחזקות האלו יכולה להיות אקזיט שיביא לרווח מרשים. ההשקעות האלו שנקראות במאזן של החברה "סייבר בוגר" רשומות במאזן ב-8 מיליון דולר ושווים לפי גיוס אחרון פי 10. העניין הוא שבסייבר גם אם היתה ירידה בשווים היא פחות דרמטית מעולם הטק והפיזור של אלרון מאפשר לה ליהנות גם אם מתוך מספר חברות יהיה אקזיט אחד מוצלח. עדיין זה הימור, אבל הימור מחושב. הנה דוגמה להשקעה אחת בפורטפוליו הבוגר - אופן לגאסי:

פורטפוליו ההשקעות של אלרון מוטה לסייבר כשיש לה החזקות שנחשבות די מבטיחות כמו אופן לגאסי, סייברסיקסגיל, איירונסקיילס ונוספות. כל אחת מהמוחזקות האלו יכולה להיות אקזיט שיביא לרווח מרשים. ההשקעות האלו שנקראות במאזן של החברה "סייבר בוגר" רשומות במאזן ב-8 מיליון דולר ושווים לפי גיוס אחרון פי 10. העניין הוא שבסייבר גם אם היתה ירידה בשווים היא פחות דרמטית מעולם הטק והפיזור של אלרון מאפשר לה ליהנות גם אם מתוך מספר חברות יהיה אקזיט אחד מוצלח. עדיין זה הימור, אבל הימור מחושב. הנה דוגמה להשקעה אחת בפורטפוליו הבוגר - אופן לגאסי:

הנקודה הבטוחה ביותר בטבלה של נכסי אלרון היא המזומן. לחברה 40 מיליון דולר אמצעים נזילים, שמשמעותם כ-155 מיליון שקל. כלומר כ-75% משווי השוק של החברה. במצב כזה, וללא התחייבות מהותית של אלרון לביצוע השקעות בחברות הפורטפוליו, ייתכן כי דווקא אלרון היא היהלום של קבוצת דסק"ש.

הנקודה הבטוחה ביותר בטבלה של נכסי אלרון היא המזומן. לחברה 40 מיליון דולר אמצעים נזילים, שמשמעותם כ-155 מיליון שקל. כלומר כ-75% משווי השוק של החברה. במצב כזה, וללא התחייבות מהותית של אלרון לביצוע השקעות בחברות הפורטפוליו, ייתכן כי דווקא אלרון היא היהלום של קבוצת דסק"ש.

- 8.לחברה אלרון אין זכות קיום. תבדקו מתי "עשו אקזיט" באלביט (ל"ת)חברה עלובה 14/11/2023 07:41הגב לתגובה זו

- אתה עלוב בעצמך 23/11/2023 07:32הגב לתגובה זושלך אין זכות קיום

- dw 22/11/2023 12:49הגב לתגובה זוהאם תאות להכות על חטא ולהודות שיתכן שהספדיך על אלרון היו מוקדמים מדי?

- dw 14/11/2023 12:56הגב לתגובה זואלרון היא אחת מקרנות ההון סיכון הציבוריות (להבדיל מפרטיות) היחידות שגם הציגו קבלות באקזיטים. יש רבות שמדברות. אלרון עושה. אני קיבלתי דיבידנדים מאלרון. לא הרבה בעלי מניות בקרנות הון סיכון *ציבוריות* יכולים לאמר משפט כזה. מאחל לירון הרבה בהצלחה ושיצליח לייצר לנו עוד אקזיטים בעתיד.

- 7.מ. כהן 13/11/2023 20:21הגב לתגובה זווכניראה גם לא.

- dw 22/11/2023 12:50הגב לתגובה זוקרטיהיל הולכת לאקזיט יפה מאד

- 6.ל 13/11/2023 18:46הגב לתגובה זואך בלי יחסי הציבור של באפט

- 5.יריב 13/11/2023 18:38הגב לתגובה זומרוקנים את הקופה יפה יפה

- 4.חנן 13/11/2023 18:04הגב לתגובה זוחבל שהתקופה יצרה כזה שווי

- 3.האותיות הקטנות 13/11/2023 15:38הגב לתגובה זואם המצב טוב כל כך למה רפאל סיפקה הלוואה ואלרון לא

- 2.לרון 13/11/2023 15:33הגב לתגובה זוכסף באלרון הוא עמי אראל

- 1.לרון 13/11/2023 15:28הגב לתגובה זוהמנייה לא זזה הרבה,הפוטנציאל קיים עשרות שנים,אפילו צבי סטפק קנה ניסה והתייאש כבר לפני מספר שנים,מה קרה שהתעוררתם??

- dw 22/11/2023 12:52הגב לתגובה זועם מימוש מלא של אקזיט קרטיהיל יכולה גם להכפיל את עצמה