רמי לוי - טעות בדוחות הרבעון הראשון; הרווח הכולל מתאפס; האם יתפתח משבר אמון מול המשקיעים?

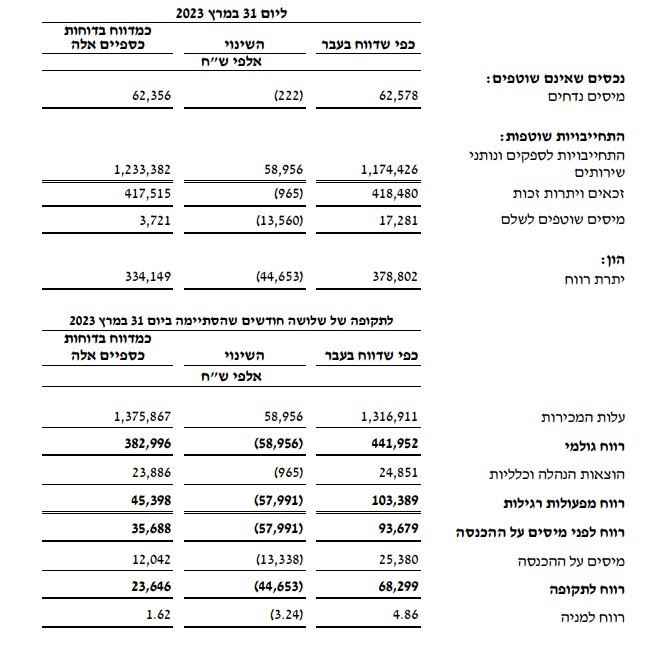

דבר כזה עוד לא היה - חברת רמי לוי 1.21% מדווחת על טעות ענקית שמורידה כמעט את כל הרווח ברבעון הראשון. לחברה נעלמו 60 מיליון שקל של קניות מספקים וכתוצאה מכך לא נרשמו הקניות האלו (מהספקים) בעלות המכר שבדוח רווח והפסד. אם הם היו נרשמים, הרווחיות הגולמית לא היתה 24.1%, אלא סביב 21%. אם הם היו נרשמים הרווח הכולל כמעט ומתאפס, הרווח הנקי יורד מ-68 מיליון שקל לכ-23 מיליון שקל (עדכון - החברה פרסמה דוח רבעון שני והצגה מחדש לרבעון ראשון).

> נחשו מי רואה החשבון של רמי לוי?

בחברה מסבירים שזה לא ישפיע על התוצאות הכוללות של המחצית. איך זה ייתכן? הקניות האלו ירשמו במסגרת ההצגה מחדש. אבל זה שיהיה תיקון עוד לא אומר מה יהיה ברבעון השני. זה לא מעיד על הרווחיות האמיתית של רמי לוי - האם הרווח הוא באזור 65-70 מיליון שקל או באזור 20-25 מיליון שקל.

הצגה מחדש:

המשקעים נותרים עם שאלות גדולות - מה זה אומר על הרווח המייצג של רמי לוי, ומה יהיו התוצאות ברבעון השני? כנראה, אבל זו הערכה בלבד - המכה שיספוג הרבעון הראשון היא טעות נגררת, אוסף של טעויות ברישום מתקופות קודמות. אחרת, הרווח המייצג של רמי לוי צונח לאזור האפס. כלומר, דמיינו שיתרת ספקים נשכחה משום מה לאורך תקופה ממושכת ואז אחרי שהיא הצטברה לסכום של 60 מיליון שקל היא התגלתה ואז נעשה התיקון ברבעון אחד ספציפי. הרבעון הזה מקבל את כל "העונש", אבל הרווח שבו לא באמת מייצג.

אם זה כך, אם יש כאן טעויות-תיקונים היסטוריים ו-או איזה הסדר של הנחות עם ספקים שישפיע חד פעמית, זה לא יהיה ביג דיל. אבל מהניסוח של הודעת החברה אי אפשר לדעת. האפשרות הבעייתית, אך הלא סבירה היא שהטעות הזו אכן היתה כולה ברבעון אחד ואז המשמעות מסוכנת - הרווחיות המייצגת של רמי לוי נמוכה. אז זה אומר שאכן רמי לוי היא רשת זולה, אבל זה בגלל שהיא עצמה בקושי מרוויחה. ניתן לרמי לוי האיש את הקרדיט שהוא יודע להרוויח, וככל הנראה נקבל בקרוב הודעות הבהרה בעניין.

עדכון - רמי לוי פרסמה שעה אחרי הדיווח על הכוונה להציג מחדש את הרבעון הראשון, את הדוח לרבעון השני. בשורה התחתונה הרווח הוא 84 מיליון שקל ברבעו, משמע, התיקון אכן היה חד פעמי ולא מעיד על בעיה נמשכת ברווחיות וברווחים המייצגים

בעיה נוספת היא כמובן בידיעה ש-60 מיליון שקל נעלמים מהדוחות והבקרה הפנימית, רואי החשבון, מחלקת הכספים, הנהלת רמי לוי ורמי לוי עצמו, לא עלו על זה. הם מציגים את זה כטעות בתום לב, אבל חברים יקרים - זה כל הרווח ברבעון.

"במהלך סגירת הדוחות הכספיים של רמי לוי לרבעון השני של שנת 2023 גילתה החברה טעות בהצגת עלות המכירות בדוחות הכספיים לרבעון הראשון", מציינת הנהלת החברה בדיווח, "על פי החברה מדובר בטעות אנוש בתום לב, אבל מדובר בטעות גדולה - בסעיף עלות המכירות בדוח רבעון ראשון לא נכללו יתרות סגירה של מספר ספקים בסך של 59 מיליון שקל. השפעת הטעות על הרווח הכולל של החברה לרבעון הראשון היא 44.6 מיליון שקל (לאחר הפחתה של הפרשה לבונוס מנכ"ל בסך של מיליון שקל).

"הטעות הנה בעיתוי רישום הקניות בין רבעון ראשון לרבעון שני לשנת 2023 וכפועל יוצא אינה משפיעה על תוצאות התקופה למחצית הראשונה ואף לא על ההון של החברה ליום 30 ביוני 2023", מוסרת החברה, "כמו כן אין לטעות השפעה על פעילות החברה או על עמידה באמות מידה פיננסיות של החברה. בשל הטעות בדוח רבעון ראשון התקיימה בקרה הפנימית חולשה מהותית. להערכת הנהלת החברה, בהסתמך על בדיקה שנערכה בסיוע רואה החשבון המבקר של החברה ויועצים חיצוניים, קיימות נכון ליום 30 ביוני 2023 בקרות חשבונאיות נאותות לצורך איתור ומניעת טעויות. לפיכך, סבורה הנהלת החברה כי ליום 30 ביוני 2023 בהתבסס על הערכת האפקטיביות של הבקרה הפנימית, החולשה המהותית תוקנה ועל כן הבקרה הפנימית ליום 30 ביוני 2023 היא אפקטיבית. תיקון הטעות יבוצע בדרך של פרסום והצגה מחדש של דוח רבעון ראשון שייעשה בסמוך לפני פרסום דוחות כספיים ביניים של החברה לרבעון השני".

על רקע הדיווח מניית רמי לוי מאבדת 5.5% למחיר של 212 שקל למניה ושווי של כ-2.9 מיליארד שקל.

המשקעים נותרים עם שאלות גדולות - מה זה אומר על הרווח המייצג של רמי לוי, ומה יהיו התוצאות ברבעון השני? כנראה, אבל זו הערכה בלבד - המכה שיספוג הרבעון הראשון היא טעות נגררת, אוסף של טעויות ברישום מתקופות קודמות. אחרת, הרווח המייצג של רמי לוי צונח לאזור האפס. כלומר, דמיינו שיתרת ספקים נשכחה משום מה לאורך תקופה ממושכת ואז אחרי שהיא הצטברה לסכום של 60 מיליון שקל היא התגלתה ואז נעשה התיקון ברבעון אחד ספציפי. הרבעון הזה מקבל את כל "העונש", אבל הרווח שבו לא באמת מייצג.

אם זה כך, אם יש כאן טעויות-תיקונים היסטוריים ו-או איזה הסדר של הנחות עם ספקים שישפיע חד פעמית, זה לא יהיה ביג דיל. אבל מהניסוח של הודעת החברה אי אפשר לדעת. האפשרות הבעייתית, אך הלא סבירה היא שהטעות הזו אכן היתה כולה ברבעון אחד ואז המשמעות מסוכנת - הרווחיות המייצגת של רמי לוי נמוכה. אז זה אומר שאכן רמי לוי היא רשת זולה, אבל זה בגלל שהיא עצמה בקושי מרוויחה. ניתן לרמי לוי האיש את הקרדיט שהוא יודע להרוויח, וככל הנראה נקבל בקרוב הודעות הבהרה בעניין.

עדכון - רמי לוי פרסמה שעה אחרי הדיווח על הכוונה להציג מחדש את הרבעון הראשון, את הדוח לרבעון השני. בשורה התחתונה הרווח הוא 84 מיליון שקל ברבעו, משמע, התיקון אכן היה חד פעמי ולא מעיד על בעיה נמשכת ברווחיות וברווחים המייצגים

בעיה נוספת היא כמובן בידיעה ש-60 מיליון שקל נעלמים מהדוחות והבקרה הפנימית, רואי החשבון, מחלקת הכספים, הנהלת רמי לוי ורמי לוי עצמו, לא עלו על זה. הם מציגים את זה כטעות בתום לב, אבל חברים יקרים - זה כל הרווח ברבעון.

"במהלך סגירת הדוחות הכספיים של רמי לוי לרבעון השני של שנת 2023 גילתה החברה טעות בהצגת עלות המכירות בדוחות הכספיים לרבעון הראשון", מציינת הנהלת החברה בדיווח, "על פי החברה מדובר בטעות אנוש בתום לב, אבל מדובר בטעות גדולה - בסעיף עלות המכירות בדוח רבעון ראשון לא נכללו יתרות סגירה של מספר ספקים בסך של 59 מיליון שקל. השפעת הטעות על הרווח הכולל של החברה לרבעון הראשון היא 44.6 מיליון שקל (לאחר הפחתה של הפרשה לבונוס מנכ"ל בסך של מיליון שקל).

"הטעות הנה בעיתוי רישום הקניות בין רבעון ראשון לרבעון שני לשנת 2023 וכפועל יוצא אינה משפיעה על תוצאות התקופה למחצית הראשונה ואף לא על ההון של החברה ליום 30 ביוני 2023", מוסרת החברה, "כמו כן אין לטעות השפעה על פעילות החברה או על עמידה באמות מידה פיננסיות של החברה. בשל הטעות בדוח רבעון ראשון התקיימה בקרה הפנימית חולשה מהותית. להערכת הנהלת החברה, בהסתמך על בדיקה שנערכה בסיוע רואה החשבון המבקר של החברה ויועצים חיצוניים, קיימות נכון ליום 30 ביוני 2023 בקרות חשבונאיות נאותות לצורך איתור ומניעת טעויות. לפיכך, סבורה הנהלת החברה כי ליום 30 ביוני 2023 בהתבסס על הערכת האפקטיביות של הבקרה הפנימית, החולשה המהותית תוקנה ועל כן הבקרה הפנימית ליום 30 ביוני 2023 היא אפקטיבית. תיקון הטעות יבוצע בדרך של פרסום והצגה מחדש של דוח רבעון ראשון שייעשה בסמוך לפני פרסום דוחות כספיים ביניים של החברה לרבעון השני".

על רקע הדיווח מניית רמי לוי מאבדת 5.5% למחיר של 212 שקל למניה ושווי של כ-2.9 מיליארד שקל.

- 7.יוסי 17/08/2023 16:29הגב לתגובה זויש לא מעט מהחברות בבורסה מרמות המשקיעים ואין בודק .

- 6.שעשוע 17/08/2023 14:41הגב לתגובה זומזכיר נוכלים שמבטיחים למשקיעים רווחים בשמים ומאחוריהם שקרים ואוויר חם .

- 5.אחד 17/08/2023 14:38הגב לתגובה זוהמבחן יהיה לראות איך "המדינה" תגיב על ידיד האמת של הימין. אחרי שהימין בכה כמו ילד כל השנים שהטייקונים קיבלו כל מה שרצו ולא טיפלו בהם. בואו ניראה את שר האוצר,את הוועדות..איך הם מסבירים לרמי לוי שהוא טיגן את המערכת לעומק. הרי למי לא קורה שהוא שוכח להוסיף עשרות מליוני שקלים ואז להעביר למחלקת בקרה וגם היא לא רואה ואז לראות שהתוצאה הכללית ממש גבוה מהכסף שבבנק ועדיין להעביר לפרסום..שטויות, טל"ח. מדינה של אהבלים,עם טייקונים בהתאם ובקרה בהתאם.

- 4.גל 17/08/2023 14:33הגב לתגובה זוהרוויח או לא?

- 3.ניר דנינו 17/08/2023 14:10הגב לתגובה זומאד מוזר

- 2.הזוי....מישהוא צריך ללכת... (ל"ת)מובטל 17/08/2023 14:09הגב לתגובה זו

- 1.רוני 17/08/2023 14:01הגב לתגובה זוככה זה שלוקחים רואי חשבון סוג ז, בוגר מכללת רופין או קרית אונו או זבלה אחרת שלא מבין כלום , בקושי יודעים לכתוב בלי שגיאות כתיב (רובם כותבים "אני יגיד", "אתה אמרתה" וכו)