המק"מ: 105 מיליארד של הפסד ודאי. בנק ישראל מגלה מי בכלל שם

לאחרונה נצפתה תופעה מאוד מוזרה בשוק המק"מ (מלווה קצר מועד) כאשר כל סדרות המק"מ נסחרות מעל שער של 100 אגורות - שמשקף תשואה ריאלית שלילית על ההשקעה (וראו כתבות נוספות בביזפורטל בנושא). ולמה זה מעניין? נפתח בישור קו לגבי מהו מק"מ כדי להבין את החשיבות.

מק"מ היא אגרת חוב, שמנפיק בנק ישראל לתקופה של עד שנה (ועל כן - קצר מועד). בנק ישראל מנפיק סדרת מק"מ כל חודש, כלומר ברגע נתון קיימות 12 סדרות. מידי חודש, מונפקת סדרה חדשה, אשר מחליפה את הסדרה שהונפקה בשנה הקודמת ונפדית. המק"מ לא משלם ריבית אלא מונפק בניכיון, הכוונה שהוא מונפק במחיר נמוך ממחיר הפדיון הסופי שלו והמחיר של המק"מ מגיע בפדיון (לאחר כשנה) למחיר הסופי שהוא שקל אחד, קרי 100 אגורות. כלומר, במקום שתהיה קרן ולצדה תשלומי ריבית, במועד הפדיון אתם משלמים יותר מהסכום שלוויתם.

חשוב להדגיש, שהמק"מ לא צמוד למדד המחירים לצרכן ולכן כשציפיות האינפלציה המגולמות בשוק הן כ2.5% כמו היום, הרי שההשקעה הזו כמעט חסרת סיכוי. בעבר, כשריבית בנק ישראל הייתה גבוהה, המק"מ היה פופולרי גם על ציבור המשקיעים, מאחר שהמנגנון שלו לא כולל חלוקת ריבית ואירועי מס, שקריטיים לרווחיות של המשקיע הפרטי. מבחינת המשקיע הפרטי, המק"מ היווה תחליף לפיקדון הבנקאי, אך ירידת הריבית המוניטרית בישראל לשפל של 0.1%, הפכה את שני האפיקים לחסרי עניין.

אם כך, כיצד נסביר את התופעה בה משקיעים רוכשים מק"מ בשער 100.05 כשהם יודעים בוודאות שיקבלו בקרוב 100 אגורות בלבד בפדיון? רכישה של מק"מ בשער הגבוה מ-100 אגורות וקבלת 100 אגורות בפדיון היא הפסד ודאי, הדבר תמוה מאוד, שכן הבנקים בישראל לא גובים ריבית שלילית מלקוחות, שמשאירים את הכסף בחשבון הבנק. הרי אפס גבוה ממינוס.

- סלע נדל״ן: רווח נקי תפעולי של 62 מיליון שקל - החברה הכריזה על דיבידנד

- מחירי הדלק יישארו ללא שינוי בחודש אוקטובר - למרות התחזקות הדולר

- המלצת המערכת: כל הכותרות 24/7

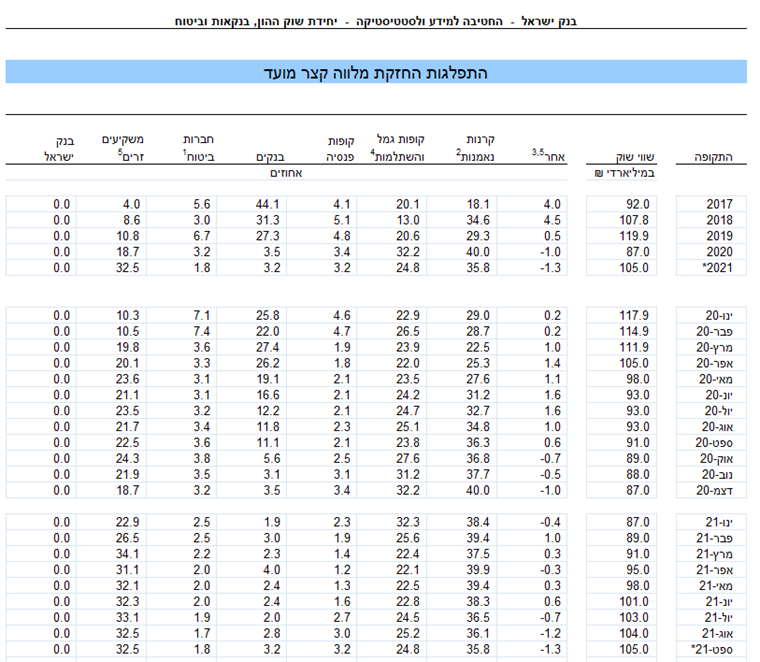

הצצה אל הדוחות הסטטיסטיים שמפרסם בנק ישראל, מעניקה תמונה טובה לגבי התפלגות המשקיעים במק"מ:

נכון לסוף ספטמבר 2021, הדו"ח האחרון שפרסם בנק ישראל, אנחנו למדים ששוק המק"מ כולו נאמד ב-105 מיליארד שקל. המחזיקים הגדולים ביותר בסדרות המק"מ הן קרנות הנאמנות. כמובן שמדובר במשקיעים מתוחכמים שמבינים היטב את המצב, אך בכל זאת בחרו להחזיק שם 38 מיליארד שקלים. הפעילות בקרנות הנאמנות מונעת לעיתים משיקולים שונים, שאינם השקעות נטו.

הנה כמה דוגמאות: קרנות המק"מ והקרנות הכספיות, מחויבות ספציפית להשקעה במק"מ או במכשירים קצרים. כלי המק"מ הוא המשמעותי שבהם, אליו מצטרפות חמש סדרות של אג"ח ממשלתי שקלי, אשר מועד פרעונן נמוך משנה. אלו הן ההשקעות הקלאסיות של הקרנות הסולידיות, אגרות חוב ממשלתיות שקליות, לטווח קצר, שעל פי רוב נחשבות לבעלות הסיכון הנמוך ביותר בשוק המקומי.

החזקות נוספות במק"מ, נצפה לראות גם בקרנות ממונפות או בקרנות של מניות בעיקר בחו"ל, שבמקום לרכוש מניות באופן ישיר, הן רוכשות חוזים. כידוע חוזים, מאפשרים בהשקעה קטנה, לבצע חשיפה גדולה למניות, תלוי בסוג החוזה. אך אם מנהל קרן, בחר להיחשף דרך חוזים, יישארו בעו"ש של הקרן מזומנים רבים. אחד מהכללים שהטמיעה הרשות לני"ע, הוא שאין להיחשף לבנק מסוים בשיעור העולה על 25% מנכסי קרן נאמנות.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

ההוראה הזו נועדה להגן על מצב קיצון, בו אחד הבנקים פושט רגל ואז חלק מהפיקדונות שהחזיקה הקרן באותו בנק, עלולים להעלם לנושים השונים. מהסיבה הזו, רוכשים מנהלי הקרן, נכסים חסרי סיכון (מק"מ), שמצד אחד שומרים על נזילות ומצד שני, עומדים בתקנות הרשות. כמובן שלראייתו של מנהל הקרן, הפסד שולי במק"מ, לא יורגש ביחס לזינוקים והירידות שהקרן חווה דרך החשיפה לחוזים.

השינוי בהחזקות המשקיעים הזרים

מחזיקי מק"מ נוספים, ובפער קטן מקרנות הנאמנות, הם המשקיעים הזרים. הדבר הבולט בפרסום של בנק ישראל, הוא הגידול בחלקם היחסי של המשקיעים הזרים, בעיקר בחצי השנה האחרונה, וזאת הסיבה העיקרית לדעתנו לגלישה של המק"מ לטריטוריה השלילית.

זרים, מחזיקים במק"מ בשווי 35 מיליארד שקל. לפי הערכות בשוק, הסכום העצום הזה מוחזק במק"מ בשל פעילות בענף של שוק נגזרי המט"ח (נקרא גם שוק ה"בייסיס"). מדובר על פעילות מאוד מתוחכמת של משקיעים זרים, חלקם קרנות גידור. המשקיעים הללו מנצלים את הרעב הגדול של המוסדיים בארץ לגדר את הדולר.

לדוגמא כאשר מוסדי רוכש מניית אפל, אבל הוא לא מעוניין להיות במצב שהמניה תעלה 5%, אך הדולר ייחלש ב-10% מול השקל ובפועל תיווצר לו עסקה הפסדית (את החיסכון לעמיתים הוא הרי מספק בשקלים בסוף). כשיש עודף מוסדיים שמעוניינים לגדר, או כשיש חוסר נזילות בדולר, המחיר נלחץ למטה. כלומר עודף של משקיעים המעוניינים כבר היום, לסגור מחיר עם קונה, שירכוש מהם את הדולרים בעוד מספר חודשים, יוצר לחץ להסכים למכור במחיר מופחת.

אם הרבה משקיעים מוסדיים מתחרים ביניהם, מי יגדר וימכור דולרים עתידיים ואם המחיר יורד מספיק, יגיעו משקיעים זרים לנצל את ההזדמנות העסקית. הם מביאים דולרים ומוכרים אותם בשוק ואז מתחייבים לרכוש את הדולרים שהמוסדיים כל-כך רוצים למכור בעוד מספר חודשים. נוצר להם רווח גדול ביחס לסיכון. במשך החודשים שבין מכירת הדולר לבין הרכישה שלו מהמוסדיים, הכסף מושקע במק"מ שמשמש כבטחונות מול הבנקים במדינות המוצא של הזרים. לכן הם רוכשים מק"מ שהוא מצד אחד, מקבל את הדירוג של מדינת ישראל ומצד שני, נזיל מאוד. העסקה כ"כ רווחית עבור המשקיעים הזרים, שרכישת מק"מ ב 100.05 לא ממש פוגמת ברווחיות העסקה עבורם.

שאר השוק כולל את קרנות הגמל וההשתלמות, פנסיה חברות ביטוח ובנקים אשר גם הם מונעים משיקולים רגולטוריים או מפעילות חוזים אותה הזכרנו.

בשורה התחתונה

זקני שוק ההון לא זוכרים, תופעה נדירה שכזו בה שוק גדול ומשמעותי כמו שוק המק"מ מגלם הפסד וודאי למחזיקים. בטח ובטח, כאשר אנחנו נמצאים בתקופה אינפלציונית, שרק מעצימה את ההפסד הצפוי מול החלופות. המוסדיים והזרים, מבינים היטב את חוסר הכדאיות של ההחזקה במק"מ, אך יש להם סיבות ראויות – עסקיות או רגולטוריות. אנחנו מציעים לכל משקיע שמחזיק בקרן כספית ולכל יועץ פיננסי, לבדוק מחדש את כדאיות ההחזקה הזו, שכן ההיגיון הכלכלי של ההשקעה, נראה קלוש.

הכותב הוא שותף מנהל בבית ההשקעות אקורד

- 13.א.ח 04/12/2021 19:20הגב לתגובה זורק כתבה מיותרת - אמלק- מוסדיים וקרנות אנמנות מחזיקים מקמ כי הם מחויבים בשיעור נזילות מסויים. לא מעניין - תתמקד בניתוח חברות

- 12.מס נמוך שקל חזק 03/12/2021 10:49הגב לתגובה זוהמוסדיים קונים מקמ כי זה מה שהפנסיות מוכרות הפסד או רווח לא מעניין אותם .הזרים קונים כי מוכרים דולרים והופכים לשקלים ומרווחים את המרווחים .אין להם צורך להישאר שנה .ויש להם את הכח לחזק את השקל כך שירווחו את האחוזים שלהם .

- 11.שוד החוסכים 03/12/2021 01:19הגב לתגובה זוהעברת עושר מחוסכים לידי בנקאים ועשירון עליון. מענין מתי יתחילו להבין שבנק ישראל והבנקים הם לא פתרון בעיה .

- 10.יוסי 02/12/2021 13:53הגב לתגובה זולמה השקל חזק.לא בגלל הכלכלה המעולה.לא בגלל המרוץ בהייטק.רק בגלל משחקים של ספקולנטים זרים.והנגיד עוד מנסה לשכנע אותנו ההפך.כולם נוכלים ורמאים0.

- 9.לתגוב 4 העמלות פוגעות בתשואה של אגח דלק לכן לא כדאי. (ל"ת)שולמן 02/12/2021 12:14הגב לתגובה זו

- dw 02/12/2021 14:05הגב לתגובה זואבל לגופים מוסדיים זה יכול להיות מעין מקמ קצר מושלם. לכן גם הווליומים באגח דלק לג עלו בימים האחרונים. בלוקים של מאות אלשחים ואפילו מלשחים. מעולם זה לא היה ככה. אם קרן כספית רשאית להשקיע באגח שכזה זה יכול לייצר לה טיפה יותר תשואה וכך לממן את דמי הניהול לעמיתים. אין פה סיכון כי זה אגח לפידיון מלא.

- 8.מבין בהשקעות 02/12/2021 12:13הגב לתגובה זומי שמוכר היום מקמ או שחר יכול לקבל בעצם הלוואה מאד מאד זולה וזאת בתנאי שהבנק לא יכניס כמה אחוזים עמלות עיסקה...לעצמם הם מתמחרים עלות כל כך נמוכה מעבר לריבית המקמ או השחר וכך יכולים לגייס כספים מאד בזול ולתת הלוואות ביוקר או כל קומבינציה אחרת שירצו עם הכסף הזול..

- בן 02/12/2021 13:15הגב לתגובה זושלא יתנו לך לקבל הלוואה בתנאים טובים יותר ממה שהם מציעים. הם לוקחים עמלת השאלה ממש יקרה

- 7.רם 02/12/2021 11:57הגב לתגובה זומי האידיוט שמחזיק במקמים? כולנו דרך הפנסיות וקרנות ההשתלמות שלנו משלמים כסף למנהלים כדי שיפסידו לנו כסף בוודאות.

- 6.גבע 02/12/2021 11:34הגב לתגובה זושאנשים מחזיקים קרנות כספיות. למה יש יועצים בבנקים אם לא בשביל מקרים כאלו?

- 5.צריך לחפור מטרו בכל הארץ במקום שהכסף נשרף פשוט (ל"ת)שמוליק 02/12/2021 11:20הגב לתגובה זו

- 4.dw 02/12/2021 10:57הגב לתגובה זוהיי קובי. אולי שווה להעלות כתבה נוספת המספרת על אגח דלק לג' ? זה אגח שיקלי קצרצר בפידיון מוקדם, שישלם ב 19/12. אפשר לקבל בו ב 20 יום יותר ממה שממשלתי משלם בשנה, רק חשוב לשים לב לעמלות. בגלל זה הווליומים בו עלו מאד בימים האחרונים. נראה כמו יופי של מכשיר לקרנות המתעסקות עם אגחים קצרים.

- 3.אנונימי 02/12/2021 10:44הגב לתגובה זושבנק ישראל יטיל מס מחזור על פעילות מטח והמקמ יחזור לעצמו

- 2.לא הבנתי 02/12/2021 10:39הגב לתגובה זולא הבנתי איך הזרים מרוויחים אם הם מוכרים את הדולר למוסדיים בישראל בזול וקונים אותו לאחרן מכן ביוקר?

- הפוך גוטה (ל"ת)דוד 04/12/2021 22:58הגב לתגובה זו

- אחד שיודע 02/12/2021 11:41הגב לתגובה זוהזרים מוכרים את הדולר שלהם היום (במחיר שוק) ומסכמים מייד עם מוסדי לקנות ממנו את הדולר (עוד שלושה חודשים) במחיר נמוך יותר.

- לא הבנתי 02/12/2021 14:39אז זה אמור למשוך את הדולר למטה לא?

- 1.אין צדק בעולם 02/12/2021 10:19הגב לתגובה זוכתבה מאד מעניינת, ממוקדת ומוסברת היטב. תודה רבה וחג שמח.