ת"א 35, מדד הדגל הישראלי - מדוע הוא מדשדש אחרי העולם?

בחודשים האחרונים השלמנו שתי סדרות של סקירות בטור "הכר את המדד". הראשונה התייחסה למדדים המרכזיים מבחינה גיאוגרפית – ארה"ב ומדינות מרכזיות אחרות.

כעת נחזור הביתה, ונבדוק את המדדים המרכזיים בבורסה המקומית. בדומה לבורסות אחרות בעולם, גם הבורסה בתל אביב השיקה מדדים רבים שעוקבים אחר אלמנטים שונים בשוק במניות ובשוק אגרות החוב – לפי ענפים או לפי גודל שוק של המניות. מדד הדגל של הבורסה בתל אביב הוא ללא ספק מדד ת"א 35. נתחיל בכך שהמדד אומנם מאכזב בשנים האחרונות, אך בנקודת זמן הנוכחית הוא מבטא מכפיל רווח נמוך במיוחד, בעיקר בשל הרכב מניות הבנקים בתוך המדד שנסחרות במכפילי רווח של 6-7. מכפיל הרווח של המדד הוא באזור ה-10 וזה נמוך בכ-30% ומעלה מאשר מדדים מובילים של בורסות אחרות בעולם. מדד ה-S&P 500 שמבטא את הכלכלה האמריקאית נסחר במכפיל רווח של 28.

אלא שמול התמחור הנמוך יש כמובן סיבה - המלחמה הנוכחית ואי הוודאות להמשך היא סיכון פיננסי גדול מאוד שמתבטא במחירים ומעבר לכך קיים עניין קבוע שמביא לתמחור נמוך יותר - צמיחה. מדד ה-S&P מכיל חברות צומחות כך שההכנסות והרווחים שלהם יעלו על פי הציפיות בשיעור ניכר בהמשך. הרווח יעלה ב-2025 כך שהמכפיל רווח העתידי יירד לכ-22.

אצלנו הצמיחה נמוכה מאחר שהיא נשענת על הבנקים והנדל"ן. מכפיל הרווח לא צפוי לתזוזות גדולות, למעשה, הסיכוי שהבנקים דווקא ירדו ברווחים עולה על הסיכוי שהם יעלו ברווחים, כך שהמכפיל אפילו עשוי לעלות. זה המצב הנוכחי, אבל מעניין לעקוב אחר ההיסטוריה של המדד והתפתחותו על פני זמן.

היסטוריה

המדד הושק לראשונה בראשית שנות התשעים, אז הוא הכיל 25 מניות ונקרא מדד המעו"ף (ראשי תיבות: מכשירים עתידיים ופיננסיים). בהמשך שונה שמו למדד תל אביב 25. החל מפברואר 2017 הורחב המדד והוא מכיל מאז כ-35 מניות.- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- המלצת המערכת: כל הכותרות 24/7

הרכב וכללים

המדד נחשב למדד הדגל כיון שהוא עוקב אחר הביצועים של המניות בעלות שווי השוק הגדול בישראל, בכפוף לתנאי נוסף - ש-25% מהמניות מוחזקות בידי הציבור.

המדד הוא מסוג תשואה כוללת, כלומר מחירו משקף את השינוי המצרפי של מחירי המניות הכלולות בו בתוספת הדיבידנדים שחולקו בהנחה שהושקעו חזרה במניות. משקל המניות במדד נקבע לא לפי גודל השוק הכולל אלא לפי שווי החזקות הציבור (מניות חופשיות) עד תקרה של 7% למניה בודדת (תתכן חריגה זמנית). המדד מתעדכן פעמיים בשנה בפברואר ובאוגוסט, אך לעיתים מניות נכנסות או נגרעות מהמדד שלא במסגרת העידכון הדו שנתי עקב אירועים מיוחדים כמו מיזוג, הנפקה וכדו' במסגרת מסלול מהיר.

מאפיינים

מדד הדגל של הבורסה הלאומית אמור בדרך כלל לשקף את הכלכלה של אותה מדינה, אך לעיתים הקרובות המציאות שונה (כפי שראינו לדוגמה במדד ה-FTSE100). כך גם במשך ההיסטוריה שלו מדד ת"א 35 לעיתים קרובות לא היה משקף נאמן של המשק הישראלי. לעיתים קרובות הוא מאד מרוכז בסקטורים מסוימים שהותירו מאחור סקטורים נרחבים מהמשק. חלק מהמניות הן חברות בנלאומיות שפחות מושפעות מהמשק הישראלי, ולעיתים קרובות הן אף נסחרו בחו"ל במקביל והושפעו יותר מהמסחר מעבר לים מאשר בשוק המקומי. המדד גם מצומצם יחסית עם מעט מניות וסקטורים רבים במשק נשארים בחוץ.

אחת הביקורות החוזרות ונשנות בקשר למדד ת"א הוא עובדת היותו מרוכז באופן שלא מייצג את המשק, כאמור, וגם לא מאפשר פיזור טוב של ההשקעות. הביקורת התבררה כנכונה בשנים האחרונות כשהרכוזיות של המדד פגעה בביצועים והפכה אותו לאחד המדדים החלשים בעולם. כך היה עוד מימי טבע שתפסה כ-30% מהמדד (ועקב כך נוצרת הגבלת ה-7%), ונמשך עם חברות נוספות או סקטורים כמו הבנקים שתופסים נתח נכבד מהמדד כשסקטורים אחרים במשק נעדרים ממנו. בעיה נוספת שבעייה מאד ייחודית שלאו דווקא משפיעה על כלל המשק פוגעת מאד במדד הדגל. שוב הדוגמה היא טבע. דוגמה נוספת - מניות הסלולר שנפגעו מהרפורמה, מניות הנדל"ן שנפגעו מהמלחמה וכדו'.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

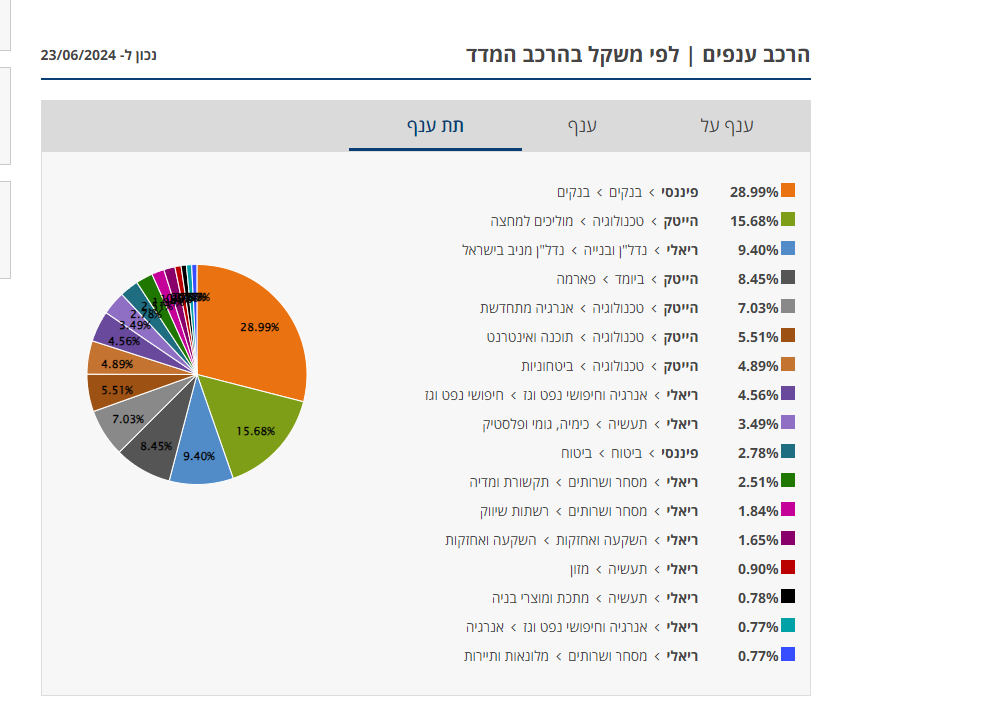

נכון להיום הבנקים מהווים כמעט 30% מהמדד. גם סקטור הנדל"ן מאד משמעותי. הסקטור השלישי המשפיע הוא הטכנולוגי. כשכל כך הרבה מהמדד מרוכז בתחום מצוצמם של השוק דברים טובים יכולים לקרות, כמו שקרה בחלק משנות האלפיים (או במדד הנאסד"ק לאחרונה עם הזינוק במניית אנבידיה, או 7 המופלאות), אך גם דברים פחות טובים כמו בשנים האחרונות במדד ת"א 35, שהריכוזיות פגעה בביצועים, במיוחד סקטור הנדל"ן והבנקים, כמו גם כמה מניות גדולות כמו טבע.

בעבר סבל המדד ממשקל גבוה של חברות אחזקה כמו דלק, חי"ל, אי.די.בי. ועוד, שלעיתים קרובות נסחרו עם החברות הבנות במקביל ביחד במדד, ויצרו חוסר איזון ומשקל יתר לחברה אחת שמיוצגת פעמיים. כעת החברות האלו פחות משמעותיות, גם אלו שעדיין נמצאים במדד, אבל בדרכן למטה גם הן פגעו בביצועים. כך שבאופן היסטורי מדד ת"א 35 הוא מדד בעייתי כל פעם מסיבה אחרת.

10 המניות בעלת המשקל הגבוה ביותר במדד הן: טבע (8.45%), נובה (7.46%), לאומי (7.25%), פועלים (6.94%), דיסקונט (6.83%), מזרחי טפחות (5.77%), אלביט מערכות (4.89%), טאואר (4.71%), נייס (4.6%) ו-אורמת (3.86%).

הרשימה הזו מצביעה על הבעיות עליהן דיברנו קודם לכן. ריכוז גבוה של בנקים וטכנולוגיה (נייס, אלביט, נובה וטאוור, ומבחינה מסוימת גם אורמת) במניות המובילות. היא גם משקפת בעיה נוספת שציינו שמאפיינת את המדד, כל חמש המניות שאינן בנקים בעשיריה המובילה הן מניות דואליות. בהמשך הרשימה ישנן מניות נוספות כאלה, שמושפעות יותר מהמסחר בארצות הברית מאשר בארץ, ובכך המדד פחות משקף את המשק הישראלי.

ביצועים

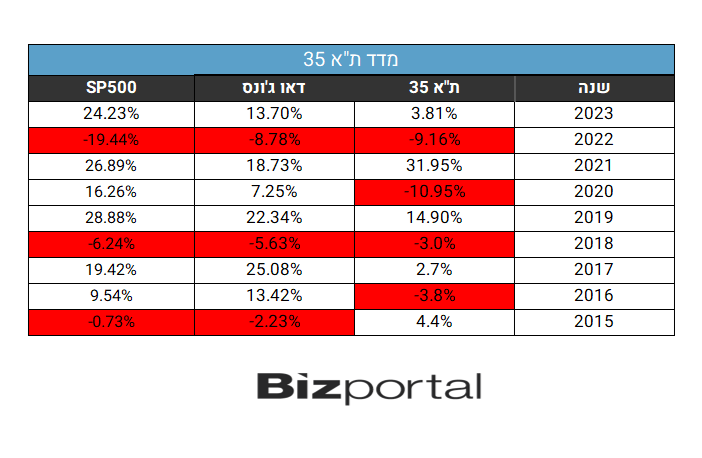

כל הגורמים האלו גרמו למדד להשתרך מאחור ביחס למרבית המדדים המובילים בעולם, למעט שנה אחת, שנת 2021. הנה התשואות השנתיות מאז שנת 2015 בהשוואה ל-SP500 ולדאו ג'ונס:

בחמש השנים האחרונות המדד הניב 24.9% בלבד, והממוצע החמש שנתי בכל חמש שנים הוא חד ספרתית נמוכה ולעיתים אף שלילית. זה נמשך גם במחצית הראשונה של 2024 - מדד ת"א 35 אומנם עלה ב-6%, אבל ה-S&P 500 עלה ב-15%. הנאסד"ק עלה ביותר.

מכשירי השקעה

מדד ת"א 35 הוא הדרך המרכזית של חלק גדול מהמשקיעים בארץ ובעולם להיחשף לבורסה המקומית. ישנן 6 קרנות מחקות של חברות שונות שעוקבות אחר המדד – קסם, הראל, מור, תכלית, MTF ו-אי.בי.אי. דמי הניהול נעים בין 0% ל-0.1%.

ישנם גם כלים יותר מורכבים כמו תעודות שמהמרות נגד המדד (חסר), קרנות ממונפות או שילוב של שניהם – קרנות ממונפות בחסר שמגדילת את ההימור על האפשרות לירידה במדד. בנוסף, סביב המדד פועל שוק אופציות וחוזים עתידיים פעיל מאד יחסית לשוק ההון הישראלי. המכשירים האלו מרכזים הרבה עניין עם מחזורי מסחר מהגדולים בבורסה, ומהווים את אחת הדרכים המרכזיות של המשקיעים להיחשף לשוק בתל אביב.

קרנות הנאמנות לרוב מתמקדות במדד ת"א 125 שמאפשר יותר גמישות בניהול ההשקעות. ישנה קרן של איילון שמקיעה בת"א 35 במשקל שווה.

לכל טורי מדדים גיאוגרפיים:

S&P500 הבנצ'מרק של שוק המניות העולמי

מדדי הנאסד"ק אחרי שנת שיא - יש מקום לעליות נוספות?

הדאו ג'ונס - המדד הוותיק ביותר עם תכונות ייחודיות

הראסל 2000 מדד המניות הקטנות - חשיפה למניות אחרות

Total Stock Market Index - האם כדאי פשוט לקנות את כל המניות בשוק?

MSCI Emerging Markets: השווקים המתפתחים לא הצדיקו את הסיכון העודף

מדד MSCI World: הבנצ'מארק להשקעה במדינות המפותחות - דומה מדי ל-SP500

מדד Stoxx 600 - האופי השונה של המניות האירופאיות

האנג סנג - יותר סין מהונג קונג; אחד המדדים הגרועים בשנים האחרונות

FTSE 100: מה מייחד את המדד הבריטי, ולאן נעלמו מניות הטכנולוגיה?

ניקיי 225: סוף סוף חוזר לרמות השיא של לפני 34 שנה

מדד הדקס: למרות החולשה בכלכלת גרמניה המדד מציג ביצועים נאים

איך להשקיע בהודו? NIFTY 50, הודו שלא הכרתם: ראלי של 8 שנים ושוק אופציות מופרע

CAC 40 - המדד הצרפתי מעניק חשיפה לחברות בינלאומיות מובילות

הסדרה השנייה עסקה במדדים המחולקים לפי 11 הסקטורים.

לכל טורי מדדי הסקטורים:

>>> מהם 11 הסקטורים ב-S&P ואיך להשתמש בהם בבניית אסטרטגיית השקעה?

>>> סקטור האנרגיה - הסולידי שמזנק בשנים האחרונות; המניות העיקריות, הביצועים ואיך משקיעים?

>>> טכנולוגיה: איך משקיעים במנוע של העליות בוול סטריט בשנים האחרונות?

>>> בריאות: סקטור סולידי וצומח אבל מפוקח בכבדות עם תשואות נמוכות

>>> חומרי בסיס: סקטור סולידי ומגוון אך תלוי בסייקל הכלכלי

>>> תעשיות: ציוד כבד, שילוח, טורבינות ועד אובר - הסקטור המגוון ביותר

>>> פיננסים: המנוע של שוק ההון - הבנק וחברת הביטוח (כמעט) תמיד מרוויחים

>>> השקעה במניות צריכה - סקטור דפנסיבי וחסין מיתון; האם כדאי?

>>> צריכה מחזורית - להשקיע בחברות שלוקחות לכם את רוב המשכורת

- 17.בורסה מקומית =אסון 01/07/2024 19:06הגב לתגובה זוגם לא ב100 השנים הקרובות חלום בלהות

- 16.אלישע 30/06/2024 07:31הגב לתגובה זוכל עוד שאין פתרון לבעיה בצפון ממליץ להשקיע בעיקר בחול

- 15.מס הבורסה 30/06/2024 07:31הגב לתגובה זוהממשלות תמיד זקוקות לכסף,בלי אשליות בבקשה

- 14.RH 29/06/2024 22:49הגב לתגובה זויש בישראל חברות טובות ומנוהלות היטב. השקעה בחו"ל עמלות גבוהות.

- 13.א.ש 29/06/2024 22:32הגב לתגובה זובמקום להגדיל השקעות ולבטל את המס וכך כולם ירוויחו בחרו מצרות עין להטיל מס רק לא שמו לב שירוי לעצמם ברגל - דפוקים

- בת אל 01/07/2024 14:42הגב לתגובה זוכל עוד נמשכת הביזה הנוראית שמבצעת ההנהגה החרדית הארורה בקופת המדינה.

- 12.למה המדד מדשדש ? ממשלת דמים רקובה שמובילה לחיסול המדינה (ל"ת)קלבסיאלה 29/06/2024 21:59הגב לתגובה זו

- 11.אלי 29/06/2024 14:49הגב לתגובה זומחקו קרוב ליותר מ20 מיליארד שקל מכספי ציבור למען הנפקות הזויות בשנתיים האחרונות עם זה לא הונאה אז מה כן

- 10.אין סיבה להשקיע בישראל כרגע. מלחמה ממשלה איומה. גר 29/06/2024 14:45הגב לתגובה זואין סיבה להשקיע בישראל כרגע. מלחמה ממשלה איומה. גרעון עצום

- 9.בת אל 29/06/2024 14:07הגב לתגובה זויש להסתער ולמשוך את האברכים הפרזיטים אל לשכות הגיוס.

- 8.נתונים 29/06/2024 14:07הגב לתגובה זוצוין בכתבהם שרק בשנת 2021 תא על על הSP. בפועל ת.א עדיף עלה על הSP בארבע שנים 2015,2018,2021,2022

- 7.מעניין מאוד תודה רבה (ל"ת)קובי 29/06/2024 13:36הגב לתגובה זו

- 6.כשהמדד 29/06/2024 13:04הגב לתגובה זוהיו בו גם חברות הייטק תנודתיות מסוכנות כמו אלווריון שלבסוף מצאה עצמה נעלמת אך ההייטק בחיתוליו היה אחראי על הביתא הגבוהה אז בימים ההם

- 5.RH 29/06/2024 12:20הגב לתגובה זוצריך להשוות מול מדד אירופאי ממוצע. או מדד אמריקאי ללא 7 המופלאות.

- 4.פועלת 29/06/2024 11:59הגב לתגובה זוכאשר ההגזמה הפרועה הממוקדת בסיסמה 'אומת היי-טק' מנוטרלת, הפרספקטיבה על המשק המקומי תתרכז בתחום הפיננסי (ביטוח ובנקים) ונדל"ן. לתחומים אלה יש אלטרנטיבה במדינות אחרות. את זה הבינו היטב גופי השקעה ענקיים ולכן הבורסה המקומית מקרטעת.

- 3.מנחם 29/06/2024 11:46הגב לתגובה זודינוי במיסחר אתמול התחילנ לעלות בנסדק במחזור גדול פעא ראביטראז של 1.3 אחוז הגיע לנמוך שנתי מפה רק למעלה

- 2.אלי בר אור 29/06/2024 11:26הגב לתגובה זוקרקס של ימין חזק..עלאק ... שמנהל נתניהו שהביא אותנו הלום המצב קשה וישפר רק אחרי שהציבור יפנים שהאיש ודרכו הביאו לנו אסון ומצוקה רבה בצפון. בדרום ובכיס של כל אחד מאיתנו

- 1.נפתלי בנט יעלה איתו את המדד (ל"ת)Bill Hwang 29/06/2024 11:23הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.