איך להשקיע בהודו? NIFTY 50, הודו שלא הכרתם: ראלי של 8 שנים ושוק אופציות מופרע

חברת NSE מדדים, היא חברת בת של הבורסה בהודו, והיא מפעילה ומנהלת את מותג המדדים Nifty עם יותר מ-350 מדדים שונים שעוקבים אחר סגמנטים שונים, בעיקר בשוק ההודי. הגדול והמפורסם שבהם הוא הניפטי 50.

ראשית הערה: המושג "ניפטי פיפטי" המוכר בשוק ההון בארצות הברית הוא כינוי שהודבק בשנות ה-70 וה-80 של המאה הקודמת לקבוצת של כ-50 מניות של חברות גדולות (קוקה קולה, IBM, מרק וסירס בין השאר) שנסחרות בבורסת ניו יורק. הן נחשבו למניות סולידיות ויציבות של "קנה והחזק לנצח" מה שהוביל לנהירה של משקיעים ורצף עליות שגרם להתרחבות משמעותית של המכפילים (מעל 50 בממוצע). לאחר מכן, כדרכן של בועות, הן התרסקו בשנות השמונים (או שלא. זוהי מחלוקת היסטורית שלא ניכנס אליה כעת שכוללת את השאלה מהן אותן חמישים מניות והאם באמת הן התרסקו או רק הציגו ביצועי חסר ביחס לשוק - נושא לכמה מחקרים אקדמיים ואחרים). הטור הזה לא עוסק כלל במניות אלו ובתופעה הנ"ל, אלא רק במדד ההודי הקרוי בשם זהה.

היסטוריה, קריטריונים ומדדים נוספים

המדד הושק באפריל 1996 על ידי חברת NSE ונחשב למדד המרכזי בשוק ההודי. משקל המניות במדד נקבע לפי ערך השוק של המניות החופשיות. המדד עובר איזון ובחינה פעמיים בשנה. המניות העומדות בקריטריונים נבחרות על ידי חברי וועדה מקצועית. המדד מכסה 13 סקטורים המשקפים את הכלכלה ההודית ומציע חשיפה טובה למדי לשוק המתפתח והצומח של הענקית האסייתית.

הדומיננטיות של המדד בהודו ירדה מעט בשנים האחרונות עם השקתם של מדדים סקטוריאליים (הבנקים, IT וכו') וכן מדד ניפטי ג'וניור – עם 50 החברות שמגיעות אחרי הניפטי 50 מבחינת שווי שוק המניות החופשיות, שמהוות את המאגר ממנו מצטרפים בסופו של דבר לניפטי 50. למרות הירידה בדומיננטיות עדיין מדובר במדד הפופולרי ביותר במדינה.

- בואינג מתכוננת להזמנת ענק של 80 מיליארד דולר מהודו - אבל הסכם הסחר עם ארה"ב עדיין רחוק מסגירה

- טראמפ מודיע על הסכם סחר עם הודו ומוריד מכסים

- המלצת המערכת: כל הכותרות 24/7

מדד נוסף שעוקב אחר השוק ההודי הוא מדד הסנסקס שכולל 30 מניות גדולות שנסחרות בבורסת בומבי, והוא וותיק יותר מהניפטי.

הכלכלה ההודית

הודו נכללת במה שמכונה "שווקים מתפתחים", ונחשבת לאחת הגדולות והחשובות שבהם. היא שייכת גם למדינות ה-"BRIC" – ברזיל, רוסיה, הודו וסין. המונח נוצר לראשונה על ידי בנק ההשקעות גולדמן זאקס כתיאור לארבע כלכלות מתפתחות בעלות פוטנציאל כלכלי גדול. לאחר מכן המדינות הללו, בתוספת דרום אפריקה ייסדו ארגון כלכלי – BRICS שמנסה לייצר אלטרנטיבה להגמוניה האמריקאית והמערבית בכלכלה העולמית. לארגון זה הצטרפו מדינות נוספות כמו דרום אפריקה, איראן ואיחוד האמירויות ועוד.

בניגוד לרבות מהמדינות המוזכרות לעיל, בהודו יש דמוקרטיה יחסית מתפקדת (אם כי עדיין ישנה שחיתות ובעיות כלכליות וסוציאליות רבות). היא גם מצליחה לשמור על צמיחה גבוהה גם כשסין מדשדשת (שלא לדבר על רוסיה). ניתן לומר שבמבחן הזמן היא זו שהצליחה לממש את הפוטנציאל שלה בצורה הטובה ביותר מבין מדינות ה-BRIC, כפי שניתן לראות בנתוני הצמיחה. הכלכלה ההודית צמחה ב-7.2%, 7% ו-9.05% בשנים 2023, 2022 ו- 2021 בהתאמה. בשנת הקורונה התכווצה הכלכלה ההודית ב-5.83% אבל לפני כן שיעורי הצמיחה היו: 4.2%, 6.45%, 6.8%, 8.26% ו-8%. כרגע זו הכלכלה הגדולה היחידה שצומחת בקצב כזה ללא מתחרים, והדבר בא לידי ביטוי גם בשוק המניות.

דבר נוסף ששונה בהודו מסין וגם מרוב המדינות המערביות זה שלא הפסיקו לעשות שם ילדים. השנה עקפה הודו את סין כמדינה המאוכלסת ביותר בעולם. זה כמובן יוצר אתגרים גדולים מאד לממשלה ולכלכלה במסע למיגור העוני ולהנחלת הקידמה והרווחה, אך גם מהווה פוטנציאל לא מבוטל, עם כוח אדם שברובו דובר אנגלית ברמה גבוהה, ומעמד ביניים מתרחב.

- מחירי הנפט שחקו את הרווחיות של BP; עוצרת את הבייבאק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

הכלכלה ההודית נוהלה בסגנון סובייטי ריכוזי עד שנת 1991. בעקבות משבר פיננסי עברה המדינה לניהול ליברלי יותר שהזניק את הכלכלה והוציא חלקים נרחבים מהאוכלוסייה מהעוני. ההתרחבות העקבית של הכלכלה מתבססת על צמיחת מעמד הביניים ועל ייצור וייצוא, בתוספת לסקטור ממשלתי גדול יחסית. כ-70% מהתוצר מגיע מצריכה מקומית, כ-50% מסקטור השירותים. למרות הצמיחה המרשימה לכלכלה יש עוד הרבה לאן להתפתח שכן חלקים נרחבים מהמדינה עדיין זקוקים באופן נואש לשיפור בתשתיות ולמודרניזציה. הצמיחה והצריכה המקומית מושכות להודו השקעות זרות בהיקפים גדולים, בין השאר לשוק המניות המקומי, ובעיקר למדד ה-NIFTY.

שוק אופציות תוסס, שלא לומר מופרע

החוזים העתידיים על הניפטי 50 הם החוזים הנסחרים ביותר בעולם. הוול סטריט ג'ורנל פרסם השבוע שהשוק ההודי מהווה קרוב ל-80% מכלל האופציות והחוזים העתידיים בכל העולם, במה שנראה כסוג של בועת טירוף ספקולטיבית. מספר החוזים הנסחרים הגיע ל-84.3 מיליארד בשנה שעברה, זינוק של 153% לעומת שנת 2022.

ההודים, אם כן, מטורפים על אופציות, אבל לא עושים זאת בהצלחה מרובה. 90% מהסוחרים באופציות מפסידים את כספם במסחר הזה, שרובו לטווח קצר מאד. מי שכן מרוויח הם כמובן הברוקרים ובורסות המסחר. מי הם הסוחרים הלא מוצלחים שמנדבים את כספם לברוקרים? בדומה למה שהתפתח בארצות הברית סביב אפליקציית רובין הוד, מדובר בדור צעיר של סוחרים, בלי הרבה כסף וידע, אבל אם גישה לאינטרנט ולאפליקציות מסחר, והרבה השפעה מ"מצליחני" טיק טוק או רשתות חברתיות אחרות, כמו גם תחושת FOMO משוק המניות השורי שאפיין את הודו בשנים האחרונות, שמנסים להשיג כסף מהיר בעזרת מסחר תזזיתי וספקולטיבי עם סכומים התחלתיים קטנים, שבעזרת האופציות והחוזים העתידיים הממונפים אמורים לאפשר רווחים גבוהים יחסית לסכום המושקע.

בפועל, כאמור, הם בעיקר מפסידים. על פי נתוני הבורסה ההודית, ההפסד הממוצע לסוחר בשנה שהסתיימה במרץ היה כ-110 אלף רופי, בערך משכורת שנתית ממוצעת במדינה. להערכת גורמים בשוק ההון המקומי התופעה לא מהווה סיכון על יציבות שוק ההון ההודי, אבל וודאי שהיא אינה רצויה, והרשויות מנסות להתמודד איתה, בעיקר בעזרת הסברה.

מניות וסקטורים מרכזיים

המניות הגדולות במדד הם HDFC Bank שמהווה 10.97% מהמדד, Reliance Industries עם 10.28%, ICICI Bank עם 7.68% ו-Infosys עם 6.22%.

חברת Infosys היא ענקית טכנולוגיה המספקת שירותי ייעוץ עסקי, מידע טכנולוגי ושירותי אאוטסורסינג בין השאר.

חברת Reliance היא קונגלומרט ששולח ידו לכל עבר – אנרגיה, מוצרים כימיים, תקשורת המונים ובידור, קמעונאות, שירותי תקשורת ועוד. למרות הפריסה הרחבה היא אפילו היא לא הקונגלומרט הגדול בהודו כפי שנראה בהמשך. עסקי הליבה קשורים לאנרגיה ומוצרים כימיים. שמה נקשר בעבר בשחיתויות.

השם אולי המוכר ביותר מחוץ להודו, חברת טאטא, נעדר מרשימת ארבע המובילות, אבל מופיע במדד לא פחות מ-4 פעמים שכן החברה האם, טאטא גרופ, לא נסחרת בבורסה באופן ישיר, אך מנפיקה רבות מהחברות שבשליטתה. ישנן 29 חברות ציבוריות שונות שנשלטות על ידי קבוצת טאטא, עם שווי שוק כולל של מעל 380 מיליארד דולר. קבוצת טאטא עצמה שווה הרבה יותר, שכן הסכום הזה לא כולל את העסקים הפרטיים של הקבוצה. גם שמה של טאטא נקשר בעבר לא פעם בשערוריות ושחיתויות, והיא מופיעה אפילו בתיקי האלפים אצלנו בארץ.

בעשיריה הראשונה ישנם עוד שני בנקים. לא נופתע אם כן לראות שסקטור השירותים הפיננסים תופס 32.48% מהמדד, והרבה מאחוריו מידע טכנולוגי (IT) עם 14.46%, ולאחר מכן תעשיית האנרגיה – 12.99%.

ביצועים

השוק ההודי ומדד הניפטי נהנים מראלי מתמשך כבר 8 שנים. גם שנת 2024 מתנהלת עד כה בצורה טובה (אם כי פחות מארצות הברית). לא תמיד הביצועים הם המובילים בעולם, אך הודו הייתה אחד המקומות הטובים ביותר בעולם מבחינת השקעות בשנים האחרונות. מאז שנת 2000 נרשמו רק 5 שנים עם תשואה שלילית – 2000, 2001, 2008 ו-2015. השנה הגרועה ביותר עבור המדד הייתה שנת 2008 עם התרסקות של 51.79% והשנה הטובה ביותר הייתה 2003 עם זינוק של 71.9%.

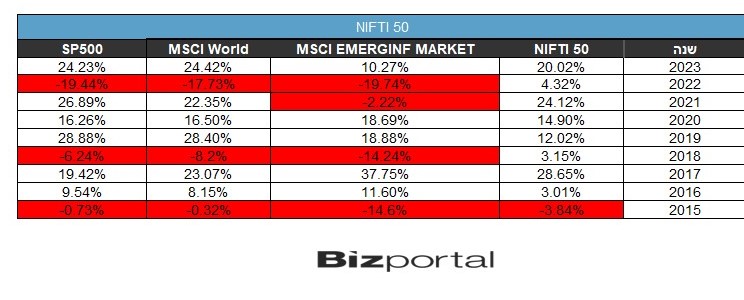

כפי שניתן לראות בטבלה הניפטי היה אחד המדדים הבודדים בעולם שלא ירד בשנת 2022. בשנים הטובות הוא בדרך כלל עלה פחות מה-SP500 אבל בשנים הרעות הוא בדרך כלל מצליח יותר, כך לפחות היה בשנים האחרונות. הממוצע בחמש השנים האחרונות הוא 15.03% - מעל רוב המדדים האחרים (יחד עם זאת תמיד יש להביא בחשבון את שערי החליפין של המטבעות).

נכון לסוף פברואר 2024 מניות המדד נסחרות במכפיל 22.7 ותשואת הדיבידנד עומדת על 1.22%.

מכשירי השקעה

כ-16 תעודות סל ברחבי העולם (כולל ישראל) עוקבות אחר המדד ועוד רבות אחרות בהודו.

בארצות הברית ניתן למצוא את iShares India 50 ETF (סימול: INDY)). היא גובה 0.89% דמי ניהול.

Xtrackers Nifty 50 Swap UCITS ETF 1C היא קרן אירופאית שגובה 0.85% דמי ניהול

בישראל יש את קסם NIFTY 50 (!)(4D) ETF שגובה 0.8% דמי ניהול.

- 7.שובל 15/03/2024 23:06הגב לתגובה זותמיד עושים כתבה של המלצת השקעה אחרי שהכל המריא לשחקים אז מה החוכמה בזה אם אתם גאונים נראה אותכם כותבים את ההמלצות לפני ההמראה

- 6.אבי 15/03/2024 16:03הגב לתגובה זוקסם msci india

- 5.דוד 15/03/2024 15:02הגב לתגובה זוהשוואה למדד היא לא מטופשת, כי כל השקעה נמדדת מול האלטרנטיבה. אם האינדקס נותן לי יותר מקרן מנוהלת למה לשלם יותר דמי ניהול?

- 4.לרון 15/03/2024 09:47הגב לתגובה זואין תוכנית חיסכון "צמודה למדדי ני"ע"

- 3.לרון 15/03/2024 09:45הגב לתגובה זומדד מניות צריכה לעבור מן העולם,החשוב שארויח יותר ממדד המחירים לצרכן ,זה מדד ההשוואה!

- 2.לרון 15/03/2024 09:38הגב לתגובה זולא מהיום,התוצאה ...נו נו לא כזו מציאה,וכשכולם ממליצים היגיע זמן ירידה,ולא לשכוח הודו" ידעה" לרדת 18% ביום מסחר אחד!

- 1.קשקש 15/03/2024 08:49הגב לתגובה זוהתעשיה ההודית מנצלת כוח עבודה זול וללא מיכון ראוי כמו לפני כמה דורות .

- דעה 15/03/2024 13:44הגב לתגובה זוהשוק הסין זול מכל שוק בפער אדיר, ניתן לבדוק ע"י שווי הרווחים בחברות ערך שזולות מכל מקום בעולם, בהודו הם הכי יקרות. נכון שהודו הולכת לעשור מהסרטים אבל כל זה מגולם, גם ההפך. מדינה מתערבת שיש דסקאוט אדיר בשוק כמו סאב פריים, וכמו בסין כיום. אין זה מעיד על העתיד.... של ערך המדדים, גם מטבע כפול מדד זה ההשוואה הראלית. והלוואי שהודו תהפוך למעצמת על היא איתנו במפת האינטרסים, בניגוד. אבל השוק התנהג בשני המצבים במצבי קיצון. זו דעתי ואין זו המלצה להשקעה או אי השקעה.

- לרון 16/03/2024 07:03הייתי משקיע,אמנם לא הרבה,בצפון קוריאה ברכבת שם המסיעה את כבודו

- לרון 16/03/2024 07:01סין ורוסיה היו זולים לפני חזרת הקומוניזם