Total Stock Market Index - האם כדאי פשוט לקנות את כל המניות בשוק?

הרבה אנשים חבים את רווחתם הכלכלית לג'ון בוגל (המכונה ג'ק), והם אפילו לא מכירים את שמו. בטור על מדד הדאו ג'ונס סיפרנו לקוראים על צ'ארלס דאו שהמציא את רעיון המדדים עוד בסוף המאה ה-19. אבל הרעיון של דאו היה רק ליצור מדד שיאפשר להבין את מגמת השוק באופן כללי על ידי מספר אחד, או לתת תמונה כללית על מצב הכלכלה, לא ככלי השקעה.

לקריאה נוספת:

>>> הכר את המדד: S&P500 הבנצ'מרק של שוק המניות העולמי

>>> הכר את המדד: מדדי הנאסד"ק אחרי שנת שיא - יש מקום לעליות נוספות?

>>>הכירו את המדד: הדאו ג'ונס - המדד הוותיק ביותר עם תכונות ייחודיות

>>>הכר את המדד: הראסל 2000 מדד המניות הקטנות - חשיפה למניות אחרות

- טריליון דולר נמחקו מנאסד"ק: התפכחות מהונאת ה-AI או הזדמנות של העשור?

- פתיחה חזקה מאוד לשנת 2026: תעשיית הקרנות גייסה בינואר כ-7.3 מיליארד שקל

- המלצת המערכת: כל הכותרות 24/7

למעשה המדדים התקיימו יותר מחצי מאה מבלי שהיה אפשר להשקיע בהם ישירות, ולפני שמישהו בכלל חשב על האפשרות הזו. רק בשנות הששים של המאה ה-20 עלה הרעיון באוניברסיטת שיקגו כשחוקרים גילו שקשה מאד להכות את המדדים, ולמעשה רוב מנהלי הנכסים לא מצליחים לעמוד במשימה.

מלבד הקושי בבחירת מניות מנצחות בעקביות עלה גם נושא העמלות ועלויות המסחר כגורם שפוגע לאורך זמן בצורה משמעותית בתשואות. אם הממוצע הרב שנתי של המדדים הוא כ-8% - 12%, ורוב הקרנות האקטיביות משיגות לאורך זמן תשואה נמוכה יותר של 5% - 7%, דמי ניהול ועלויות מסחר של מעל אחוז חותכים עשרות אחוזים מהתשואה הפוטנציאלית הזו, ומורידים אף יותר את רווחי המשקיעים - כך גילו החוקרים משיקגו.

בשנת 1969 ארת'ור ליפר השלישי הגיש בקשה ל-SEC להשיק כלי השקעה שיעקוב אחר 30 המניות בדאו ג'ונס. הוא עדיין מחכה לתשובה. לדבריו ברשות לניירות ערך האמריקאית מעולם לא טרחו לענות לו. מאוחר יותר בתחילת שנות ה-70 הונפקה קרן האינדקס הראשונה על ידי הבנק האמריקאי הלאומי בשיקגו בשיתוף פעולה עם בנק וולס פרגו. הקרן עקבה אחר מדד ה-SP500 והייתה זמינה רק לקרנות פנסיה גדולות. מפתח הרעיון היה איש העסקים והמשקיע רקס סינקוופילד, והקרן הצליחה למשוך בהדרגה מיליארדי דולרים, מה שהוכיח את היתכנות הקונספט, ואת הפתיחות בשוק לרעיון.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

בשנת 1975 השיק ג'ון בוגל את קרן האינדקס הראשונה לציבור הרחב. הקרן הושקה במסגרת חברת ואנגארד שהוקמה על ידי בוגל שנתיים קודם לכן, ועקבה אף היא אחר מדד ה-SP500, כך הפך בוגל לנושא הדגל של ההשקעה הפאסיבית. הרעיון היה, כאמור, לעקוב אחר השוק, בעלויות נמוכות יותר מאשר בקרנות אקטיביות. רבים לעגו לו אבל העובדה היא שדווקא הפשטות והיעילות של השיטה עובדת טוב בהרבה מרוב המנהלים האקטיביים, ולאט לאט המוצר החדש תפס והחל לצבור קהל מעריצים ומשקיעים. כיום עולם ההשקעות הפאסיבי מנהל טריליוני דולרים, ומביס כמעט תמיד את המשקיעים האקטיביים. התשואה העודפת של הרעיון של בוגל משפיעה לטובה על מיליוני משקיעים ברחבי העולם עד היום.

Total Stock Market - לקנות את כל הערימה

הרעיון בהשקעה במדדים הוא לא לנסות למצוא את המחט בערימת השחת, כלומר את המניות הטובות שתכנה את השוק, אלא לקנות את כל הערימה. יש מי שלקח את הרעיון הזה עד הקצה. בשנת 1974 הושק מדד נוסף, שבאותו זמן לא כלל כמובן כלי השקעה שעוקב אחריו, והוא נקרא Wilshire 5000. מטרתו הייתה לעקוב אחר כלל שוק המניות האמריקאי, לאו דווקא אלו הגדולות, או המייצגות, או כאלה השייכות לסקטור מסוים. פשוט כל המניות הנסחרות בבורסות בארצות הברית. בזמן ההשקה המדד כלל קרוב ל-5000 מניות, ומכאן שמו (כיום המספר ירד למתחת 4000).

המדד עבר כמה גלגולים במהלך ההיסטוריה כולל שותפות של חברת דאו ג'ונס בניהול המדד במשך מספר שנים, אולם כיום הוא שוב מנוהל על ידי אותה חברה. שמו הנוכחי הוא FT Wilshire 5000 Index והוא כולל מספר גרסאות, כולל "טוטל רטרן" שכולל השקעה חוזרת של דיבידנדים, וכן "מניות צפות" בו המשקל של כל מניה נמדד לפני מספר המניות החופשיות ולא לפי ערך השוק הכולל. בנוסף קיימת גירסה של "משקל שווה".

המדד עוקב אחר (כמעט) כל המניות וקרנות הרי"ט מהבורסות השונות בארצות הברית כולל בורסת ניו יורק, הנאסד"ק, בורסת המניות האמריקאית. שותפויות השקעה ומניות ADR (תעודות שנסחרות בארצות הברית ועוקבות אחר מניות זרות) לא נכללות במדד.

נכון לסוף שנת 2023 הסקטור המשמעותי ביותר במדד היה מידע דיגיטלי (19.7%), ולאחריו טכנולוגיה ופיננסים עם מעט יותר מ-15% לכל אחד. הסקטור בעל הייצוג הנמוך ביותר הוא נדל"ן (2.8%) ולאחוריו מזון ושתיה (2.9%) וחומרים בסיסיים (3.6%).

למרות הפיזור הנרחב, כיון שמשקל המניות נקבע לפי גודלן, בסופו של דבר השפעת המניות הגדולות היא מכרעת ומהווה את עיקר התרומה לתשואות לטוב ולרע. אפל ומיקרוסופט מהוות כל אחת 10.4% מהמדד, אנבידיה 8.5%, אמזון 6.3% ואלפאבית 5.9%. סך הכל "7 המופלאות" מהוות מעל 50% מהמדד.

מדדים נוספים שעוקבים אחר כלל השוק

ווילשייר היא לא היחידה שעוקבת אחר השוק כולו. במשך השנים הושקו מדדים דומים על ידי חברות מתחרות. הבולט שבהם הוא CRSP U.S. Total Market Index שמנוהל על ידי CRSP (המרכז למחקר מחירי מניות) – גוף שמחזיק את מאגרי המידע הרחבים ביותר על שוק המניות האמריקאי. המדד הזה תוכנן במיוחד על מנת להוות בסיס למכשירי השקעה עוקבי מדדים. לאחר הפיצול מחברת ווילשייר, גם חברת דאו ג'ונס השיקה מדד משלה על כלל שוק המניות האמריקאי שנקרא Dow Jones U.S. Total Stock Market Index. גם הראסל 3000 מכסה כ-98% מכלל שוק המניות האמריקאי. ישנם הבדלים מסוימים בין ארבעת המדדים הללו (ואחרים) העוקבים אחר כלל המניות בדרך בחירת המניות, במספר המניות ושיטת המשקל. אבל הרעיון המרכזי דומה – לעקוב אחר כל או רוב מוחלט של שוק המניות האמריקאי. ו

איך משקיעים

חברת ואנגארד אותה הקים ג'ון ביגל השיקה את הקרן המשמעותית ביותר העוקבת אחר מדד כל המניות ועשתה זאת עוד בשנת 2000. זוהי קרן נאמנות בשם Vanguard Total Stock Market Index Fund (VTSAX) שגובה 0.04% בלבד, אך נדרשת השקעה התחלתית של 3000 דולר.

הקרן עקבה עם השקתה אחרי המדד של ווילשייר, אך בשנת 2005 עברה לעקוב אחר MSCI US Broad Market Index וכיום היא עוקבת אחר CRSP US Total Market Index. במקביל, לוואנגארד יש גם תעודת סל שעושה עבודה דומה תמורת 0.03% ללא סכום מינימלי להשקעה בשם VTI. הקרנות של ואנגארד מנהלות כ-1.5 טריליון דולר. מדובר כמובן באחת הקרנות הגדולות בעולם, והדרך הנוחה ביותר להיחשף למדד כל המניות.

במקרה של תעודות הסל הללו סקטור הטכנולוגיה טופס 31% מהמדד (החלוקה שראינו קודם לכן היא בעצם די דומה, רק שסקטור הטכנולוגיה מחולק שם לשניים), צריכה מחזורית עם 14.5% ותעשייה עם 13%. משקל המניות הגדולות פחות משמעותי במדד הזה ולכן הוא יותר מאוזן. אפל עם כ-6%, מיקרוסופט 5.6% גוגל עם 3.4% ואמזון עם 2.8%.

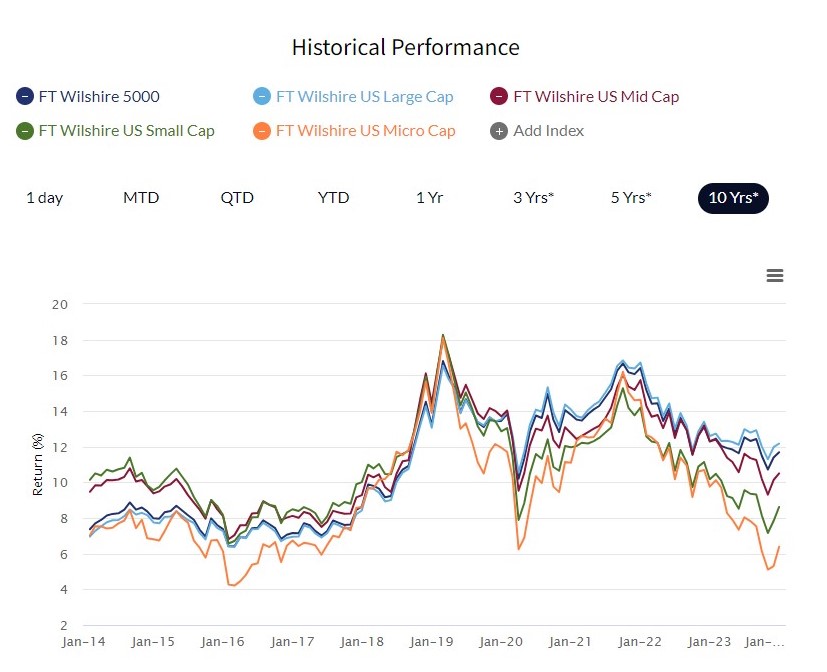

האם עדיף להשקיע בכלל השוק או להיצמד דווקא למניות הגדולות או הקטנות? הנה השוואה שערכו בווילדשייר בין מדדי המניות שלהם עצמםב-10 השנים האחרונות:

המניות הגדולות מציגות את התוצאות הטובות ביותר, לאחר מכן המדד הרחב שכולל את כל המניות, לאחר מכן הבינוניות, הקטנות, והזעירות (מיקרו). התוצאות האלו חוזרות בכל טווחי הזמן שנבדקו – שנה, שלוש שנים וחמש שנים. כלומר נראה שהמניות הגדולות מציגות תוצאות מעט טובות יותר מכלל השוק, אך כלל השוק טוב יותר משאר החלוקות לפי נפח שוק.

כדי להיות בטוחים שאכן זה כך בחרנו להשוות גם בין שתי תעודות הסל של וואנגארד עצמה, זו שעוקבת אחר ה-SP500 (סימול VOO), וזו שאחר כל שוק המניות (סימול: VTI). התוצאות מאד מאד קרובות, ומעניקות יתרון מסוים ברוב טווחי הזמן למניות הגדולות.

VOO הושקה רק בשנת 2010, אז בדקנו החל מהראשון לינואר 2011 ועד סוף 2023, כלומר 13 שנים. התשואה הממוצעת לשנה מאז 2011 ועד 2023 של VOO היא 12.8% ושל VTI היא 12.43% (ללא השקעה חוזרת של דיבידנדים).

בעשר השנים האחרונות, מאז שנת 2014, VOO מובילה עם 12.04% לעומת 11.54% לשנה ב-VTI. גם בחמש שנים הבדל דומה – 11.89% לעומת 11.29%. אי אפשר לומר שהבדל של חצי אחוז בטווח זמן ארוך הוא זניח, אבל גם לא מדובר בדיל ברייקר.

- 6.אולי כדאי לתקן לדז'והן בוגל. (ל"ת)דרוויניסט 21/01/2024 14:01הגב לתגובה זו

- 5.תודה רבה (ל"ת)אנונימי 20/01/2024 21:15הגב לתגובה זו

- 4.לרון 19/01/2024 10:20הגב לתגובה זושברי אחוזים לא מפליא שבורח משוק ההון המנייתי,מילא באג"ח

- 3.לרון 19/01/2024 10:18הגב לתגובה זוב% גבוה גם בזמן קצר,ברור עם סיכון גבוה וסלים ברור עושים פחות בגלל הפיזור,כלום לא יעזור,רוצה תשואה קח סיכון

- 2.לרון 19/01/2024 10:16הגב לתגובה זומשוק ההון ובחירת מניות,אני אפילו לא יודע מהו המדד אותו אני מכה או שלא העיקר שקיבלתי יותר מן האינפלציה השאר זוטות שאנשים מנצלים את ההדיוטות

- 1.תודה רבה על הכתבה (ל"ת)נתי 19/01/2024 09:15הגב לתגובה זו