השקעה במניות צריכה - סקטור דפנסיבי וחסין מיתון; האם כדאי?

הסקטור שנסקור השבוע, סקטור הצריכה הבסיסית (Consumer Staples) מורכב מחברות המספקות לצרכן הקצה מוצרים בסיסיים ויומיומיים. הקטגוריה כוללת מוצרים מתחום המזון והשתייה, מוצרי אחזקת הבית (חומרי ניקוי וכדו') והגיינה. הקטגוריה כוללת בתוכה גם מוצרים שיש שיחשיבו כפחות "בסיסיים" כמו אלכוהול וטבק.

הסקטור הזה עשוי להישמע משעמם, אבל זה רחוק מכך - אתמול וול מארט "מלכת מניות הצריכה הקמעונאית" פרסמה דוחות טובים וזינקה ב-7% לשיא של כל הזמנים - מחיר מניה של 64 דולר המבטא שווי של 516 מיליארד דולר לענקית רשתות המזון והקמעונאות בכלל. בשנה האחרונה זינקה המניה בכ-30%, וב-5 השנים האחרונות התרוממה קרוב לפי 2. אז ממש לא בטוח שזה סקטור "משעמם". נכון, זה לא AI, אלו לא מניות שעולות בעשרות אחוזים ביום אבל מנגד הן גם לא יורדות בעשרות אחוזים ביום. ויש להן יתרון נוסף - הן דפנסיביות, הן לא אמורות בתקופות קשות לרדת בשיעור חד. ככה זה לפחות היה במיתונים קודמים וגם בנפילות בשווקים.

לשאר הכתבות בסדרה:

>>> מהם 11 הסקטורים ב-S&P ואיך להשתמש בהם בבניית אסטרטגיית השקעה?

>>> סקטור האנרגיה - הסולידי שמזנק בשנים האחרונות; המניות העיקריות, הביצועים ואיך משקיעים?

- טריליון דולר נמחקו מנאסד"ק: התפכחות מהונאת ה-AI או הזדמנות של העשור?

- פתיחה חזקה מאוד לשנת 2026: תעשיית הקרנות גייסה בינואר כ-7.3 מיליארד שקל

- המלצת המערכת: כל הכותרות 24/7

>>> טכנולוגיה: איך משקיעים במנוע של העליות בוול סטריט בשנים האחרונות?

>>> בריאות: סקטור סולידי וצומח אבל מפוקח בכבדות עם תשואות נמוכות

>>> חומרי בסיס: סקטור סולידי ומגוון אך תלוי בסייקל הכלכלי

- המספר היומי - 30 טריליון דולר, היקף שוק האג"ח האמריקאי שמטולטל מבפנים ומבחוץ

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

>>> תעשיות: ציוד כבד, שילוח, טורבינות ועד אובר - הסקטור המגוון ביותר

>>> פיננסים: המנוע של שוק ההון - הבנק וחברת הביטוח (כמעט) תמיד מרוויחים

הסקטור הזה נבדל מסקטור ה"חומרים הבסיסיים" בכך שמדובר במוצרים לצרכן הסופי, ולא בחומרים שמהווים חלק משרשרת הייצור לפני המוצר הסופי.

הוא גם שונה מסקטור הצריכה המחזורית (או תלויה בשיקול דעת - CONSUMER DISCRETIONARY). שם מדובר במוצרים שנקנים מזמן לזמן, בהתאם לשיקול הדעת ולמצב הכלכלי של הצרכן. מוצרים כמו מכוניות, בגדים, מוצרי חשמל, מוצרי יוקרה, בילויים ומסעדות וכדו'.

למרות ששני הסקטורים משקפים את הצריכה הפרטית של מוצרים סופיים הם שונים בכמה בחינות חשובות במאפיינים שלהם. בעיקר בעובדה שהצריכה בסיסית איננה מחזורית ולא תלויה במצב הכלכלי, ואילו הצריכה המחזורית כן.

מבנה

סקטור הצריכה הבסיסית מחולק לשלוש קבוצות תעשייה: א. מפיצים וקמעונאים של מוצרים בסיסיים (חברות קמעונאיות, על פי רוב רשתות שווק וסופרמרקטים, כמו גם בתי מרקחת). ב. אוכל, שתיה וטבק (חברות לייצור מזון כמו קוקה קולה). ג. מוצרים אישיים ואחזקת הבית (מוצרי ניקיון הבית והיגיינה אישית וכדו'). מובן מאליו שגם בשעת משבר כלכלי אנשים ימשיכו לצרוך מוצרי מזון, תרופות והיגיינה אישית, לכן החברות האלו נכללות בסקטור הצריכה הבסיסית.

בקבוצת התעשייה הראשונה, של החברות הקמעונאיות, ישנה תעשיה אחת בעלת שם זהה שמתחלקת ל-4 תתי תעשיות לפי סוגי המוצרים הנמכרים.

קבוצת התעשייה השניה מחולקת לשלוש תעשיות (שמרכיבות גם את שמה): שתיה, מוצרי מזון וטבק. אלו מתחלקות שוב ל-6 תתי תעשיות.

קבוצת התעשייה האחרונה, מוצרים אישיים ואחזקת הבית, מתחלקת לשתי תעשיות שמאפיינות את שני חלקי הקבוצהL מוצרי אחזקת הבית ומוצרים אישיים, לכל אחת מהן תת תעשיה בעלות שם זהה.

סך הכל, אם כן, ישנם בסקטור 12 תתי תעשיות שונים כגון קמעונאיות תרופות (בתי מרקחת), סופר-מרקטים מוצרי טבק וציוד אישי ועוד.

מאפיינים

המאפיין המרכזי של סקטור הצריכה הבסיסית הוא שמדובר במוצרים שאנשים לא רוצים או לא יכולים לקצץ בצריכה שלהם, גם בתקופות של מיתון או קשיים כלכליים, וללא תלות במצבם הכלכלי הפרטי. גם מיתון כבד כמעט ולא יפגע בצריכת לחם, ירקות, שמפו או תרופות. ישנם גם מקרים שמיתון דווקא מגביר צריכה של מוצרים כמו טבק, אלכוהול, או מוצרי מזון, כיוון שאנשים נוטים לצאת פחות לבילויים, מסעדות וכדו', ולכן צורכים יותר מן המוצרים האלו בבית.

מצד שני, גם בתקופות של שפע וצמיחה, לרוב המוצרים הללו לא יהנו מביקוש מוגבר. אנשים לא קונים יותר לחם לאחר העלאה במשכורת, ובדרך כלל גם לא יותר שמפו. לכן, הסקטור הזה נחשב כסקטור דפנסיבי לא מחזורי, שנהנה מביקוש כל הזמן בכל השנה ובכל מצב שוק, ללא תלות במצב הכלכלה. אך גם לא "מתפוצץ" כשהכלכלה מתחממת. זו הסיבה שהמשקיעים נוהרים לסקטור הזה בזמן של מיתון.

באופן כללי הסקטור כן נהנה מצמיחה מסוימת, יציבה למדי לאורך השנים, אך מתונה. החברות נהנות מכוח תמחור חזק, שכן הצרכנים יצרכו את אותם מוצרים ללא תלות כמעט במחיר. לכן, הסקטור יכול להתאים למשקיעים שמחפשים צמיחה עקבית, תשואת דיבידנד סולידית ותנודתיות נמוכה. מצד שני, בתקופה של התחממות הכלכלה וריביות עולות מניות הסקטור נוטות לביצועי חסר.

תעודות סל וחברות מובילות

CONSUMER STAPLES SELECT SECTOR SPDR FUND (XLP) היא תעודת הסל של SPDR העוקבת אחר סקטור הצריכה הבסיסית. כמו התעודות האחרות ממותג SPDR היא גובה 0.09% דמי ניהול. תשואת הדיבידנד גבוהה יחסית ועומדת על 2.78%, מכפיל הרווח הממוצע הוא 26.73 והנכסים המנוהלים בתעודה מגיעים לכ-14 מיליארד דולר.

האחזקות הגדולות של התעודה משקפות היטב את מרכיבי הסקטור העיקריים – יצרניות מוצרי הגיינה אישית, קמעונאיות גדולות, יצרניות משקאות קלים ומוצרי טבק.

PROCTER & GAMBLE היא האחזקה הגדולה ביותר של XLP מהווה כ-15% מנכסי התעודה. היא מייצרת מוצרים אישיים ומוצרי אחזקת הבית כולל תרופות, מוצרי היגיינה, טיפוח אישי ועוד. היא נסחרת בשווי של קרוב ל-400 מיליארד דולר עם מכפיל רווח של 27.38 ותשואת דיבידנד בגובה 2.42%, שגדל באופן קבוע מדי שנה כבר עשרות שנים.

COSTCO WHOLESALE ענקית הקמעונאות היא החברה השניה בגודלה עם כ-13% מהנכסים. מדובר ברשת חנויות בנלאומית המבוססת על מנויים (כלומר יש צורך בתשלום דמי חבר כדי לקנות בחנות) המוכרת מגוון מוצרים רחב, חלקם שייך לסקטור הצריכה הבסיסית ואחרים לצריכה המחזורית. היא נסחרת בשווי 350 מיליארד דולר, מכפיל רווח גבוה מאד של כמעט 52, עקב הצמיחה החזקה והרווחית ממנה היא נהנית לאורך השנים. תשואת הדיבידנד גם נמוכה יחסית לסקטור ומגיעה ל-0.59% בלבד, כך שמדובר בחברה יוצאת דופן למדי בסקטור הצריכה הבסיסית.

WALMART המתחרה ומובילת שוק הקמעונאות מהווה מעט פחות מ-10% מתעודת הסל למרות שהיא גדולה יותר מקוסקו מבחינת שווי שוק – 516 מיליארד דולר. היא נסחרת במכפיל סביר יותר של 33.4 עם תשואת דיבידנד של 1.39%.

את חמשת האחזקות הגדולת בתעודה משלימות שתי המתחרות הגדולות בשוק המשקאות הקלים:

COCA COLA ענקית המשקאות, אחת האחזקות המפורסמות והוותיקות של וורן באפט, היא בעלת שווי שוק של 270 מיליארד דולר ומהווה קצת יותר מ-9% מאחזקות התעודה. קוקה קולה נסחרת במכפיל רווח של 25.4 עם תשואת דיבידנד נדיבה של 3.07%.

PEPSICO INC – המתחרה הגדולה של קוקה קולה מהווה רק 4.8% מנכסי XLP, למרות שהשווי שלה די קרוב – 252 מיליארד דולר. מכפיל הרווח הוא 27.58 ותשואת הדיבידנד דומה – 3.02%.

5 האחזקות הנוספות שמשלימות את העשיריה המובילה שמהווה 70% מהנכסים הם PHILIP MORRIS INTL INC (מוצרי טבק), יצרנית החטיפים MONDELEZ (אוראו, מילקה וטובלרון בין השאר), חברת טבק נוספת: ALTRIA GROUP , חברת COLGATE-PALMOLIVE (מוצרי היגיינה אישית), ועוד רשת קמעונאות גדולה - TARGET CORP (TGT).

VANGUARD CONSUMER STAPLES INDEX FUND (VDC) – האופציה של וונגרד לסקטור מוצרי הצריכה הבסיסית משקיעה באותן חברות ממש אך ביחס שונה, כך שעשרת האחזקת הגדולות הם רק 61.6% מנכסי התעודה. היא גובה 0.1%, תשואת הדיבידנד היא 2.53% ומכפיל הרווח הממוצע 26.55.

ISHARES US CONSUMER STAPLES ETF (IYK) היא האופציה של בלקרוק, שגובה 0.4% דמי ניהול כדי להשקיע כמעט באותן חברות ממש.

בלקרוק גם מציעה תעודה שמשקיעה באופן גלובלי יותר בסקטור, כי גם מחוץ לארצות הברית צריכים משחת שיניים, שמפו, אוכל ושתייה. ההבדל המשמעותי ביותר בתעודה הזו - ISHARES GLOBAL CONSUMER STAPLES ETF – היא כניסתה של נסטלה האירופית לחמשת הגדולות על חשבון וול מארט (שנמצאת במקום השישי). לוראל ואונילבר נמצאות בעשיריה הראשונה.

INVESCO S&P 500 EQUAL WEIGHT CONSUMER STAPLES ETF – משקיעה במניות המרכזיות בסקטור, אך במשקל שווה.

היצע תעודות הסל המתמקדות בתעשיות יותר ממוקדות לא גדול כל כך כמו שראינו בשבועות קודמים. הנה כמה אפשרויות:

Invesco Food & Beverage ETF (PBJ) משקיעה בתעשיית המזון והמשקאות בלבד, ובין אחזקותיה ניתן למצוא את THE KRAFT HEINZ , KROGER CO THE ו DOORDASH INC . היא גובה 0.56% דמי ניהול. תשואת הדיבידנד היא 1.46% ומכפיל הרווח הוא 17.41.

INVESCO S&P SMALLCAP CONSUMER STAPLES ETF מעניקה חשיפה למניות הקטנות בסקטור. בין המניות המובילות חברות פחות מוכרות כמו THE SIMPLY GOOD FOODS COMPANY או WD-40 CO .

גם בארץ ישנם מכשירי השקעה העוקבים אחר הסקטור:

S&P Consumer Staples PTF גובה 0.3% ומנהלת כ-56 מיליון שקל. קסם KTF S&P Consumer Staples מסתפקת בחצי מדמי הניהול ומנהלת כמחצית מהנכסים – 0.15%, 24.9 מיליון בהתאמה.

בשונה משתי התעודות הקודמות, "הראל מחקה S&P Consumer Staples מנוטרלת מט"ח" תנטרל את השפעת שינוי שערי החליפין של מטבע החוץ, כפי שרומז שמה. היא גובה 0.6% ומנהלת 22.2 מיליון שקל.

התעודה בעלת השם המאד ארוך: "אי.בי.אי. מחקה משולבת Staples (50%) S&P Discretionary (50%) חודשי מנוטרלת מט"ח" מציעה שילוב של צריכה מחזורית וצריכה בסיסית. היא גובה 0.4% ומנהלת 13.1 מיליון שקל.

ביצועים

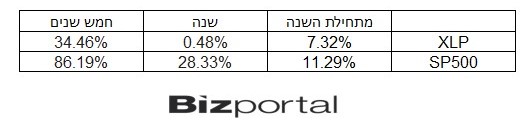

על פי רוב השקעה בסקטור משתלמת בטווח הארוך, אבל לא כך קרה בשנים האחרונות. יחד עם זאת, בתקופה של מיתון מדובר בהשקעה מתבקשת. בשלוש הפעמים האחרונות שנרשם מיתון ביצועי מניות הסקטור היו טובים יותר מאשר אלו של המדד הכללי ה-SP500 (כלומר מניות הסקטור "יורדות פחות" בשוק דובי). הודות לביצועים הללו נחשבות מניות הסקטור למניות דפנסיביות.

בשנת 2023 סבל הסקטור מביצועים חלשים יחסית לעליות בשוק, במיוחד במניות הצמיחה ומניות המגה טק. האינפלציה פגעה במרווחים, והריבית הגבוהה הקשתה על המודל העסקי. הדבר בא לידי ביטוי בתשואות הנמוכות בטווח הזמן של שנה, וכן בשלוש השנים האחרונות. בחמש השנים האחרונות מדובר באחד הסקטורים החלשים מבין 11 הסקטורים. יחד עם זאת, מתחילת השנה הביצועים מעט טובים יותר.

- 6.שמוליק 24/06/2024 21:27הגב לתגובה זוכול זמן שהשקרן המושחת וממשלת החורבן מחבלים בביטחון בכלכלה וביחסים הבינלאומיים השקיעו בארה"ב .

- 5.Sb210837 03/06/2024 16:12הגב לתגובה זואולי פעם אחת יתנו המלצה אחרי שתעודת סל ירדה 30%. ולא אחרי . קונים בתיקון, לא בשיא. זו לא ססמא

- 4.כגן 17/05/2024 13:53הגב לתגובה זוSBUX NKE PZZA CLX BUD KHC FOX.TA

- ממש 28/05/2024 08:44הגב לתגובה זובעיקר נייק, פאפא, סטארבקס. כולן עושות יויו או יורדות אף אחת לא צומחת

- 3.אורן 17/05/2024 12:53הגב לתגובה זועם מכפילים של 25 ו 30, למניות האלה יש הרבה לאן לרדת, לא חסינות ולא כלום. אם ישתנה הסנטימנט בוול סטריט, הלך על המשקיעים שחשבו שהלכו על דפנסיבי. וזה בזמן שאפשר לקבל ריבית דולרית מובטחת ל 10 שנים של מעל 4.5% (מכפיל 22, אם תרצו) באגח ממשלת ארהב בלי שום סיכון, או באגח של חברות בדירוג גבוה לקבל גם 5.5%. זה הדפנסיבי האמיתי.

- 2.צריכה 17/05/2024 09:12הגב לתגובה זואך לא נורא תנודתית עם רווח בד"כ=לא המלצה=RACE

- 1.שמיל 17/05/2024 08:13הגב לתגובה זולא רע בכלל יותר כפול מהריבית של הפקדות בנקאיות וזה שווה התיחסות