צילום: גיא טל

הכר את המדד

מדד Stoxx 600 - האופי השונה של המניות האירופאיות

להבדיל מהמדדים המובילים בארצות הברית, במדד הזה תמצאו חברות מסורתיות יותר, בעיקר חברות תרופות או אנרגיה ופחות חברות טכנולוגיה; המדד עם ביצועים פחות טובים מהמקבילים אך פחות תנודתיים; אילו עוד שינויים בולטים ישנם בין המדד האירופאי לאלו האמריקאים?

לאחר שראינו את המדדים המרכזיים בארצות הברית וכן חלק (קטן מאד) מהמדדים העולמיים של MSCI נעבור למדדים המובילים ביבשת הישנה ובראשם ה-Stoxx 600 המדד המוביל שמשקף את החברות הגדולות בארצות המפותחות באירופה.

חברת STOXX

חברת STOXX היא חברת מדדים נוספת (כמו MSCI או הדאו ג'ונס, S&P ועוד) שמתפעלת יותר מ-16 אלף מדדים שונים, אבל המפורסמים שבהם הם ה-STOXX 600 וה-STOXX 50. החברה הוקמה בשנת 1998, והייתה הראשונה להציג את הקריטריון של "מניות חופשיות" לקביעת משקל המניות במדדים (ולא שווי השוק הכולל), שיטה בה משתמשות כיום חברות רבות. החברה נרכשה בשנת 2009 על ידי הבורסה הגרמנית וחברת הפיננסים השוויצרית SIX Group, אז יצאה חברת דאו ג'ונס מהשקעתה בStoxx. אז גם השתנו שמות המדדים שקודם לכן הכילו את האותיות DJ או המילים דאו ג'ונס. כיום הבורסה הגרמנית היא בעלת המניות היחידה בחברה.Stoxx 600 - הרכב ומניות בולטות

מדד ה-Stoxx 600 הושק בשנת 1998 והוא מכיל 600 מניות בשווי שוק גבוה, בינוני ונמוך הנסחרות בבורסות של 17 ארצות אירופאיות. המדד מכסה כ-90% מהמניות הצפות בשוק המניות האירופאי. 17 הארצות כוללות ארצות שאינן בשוק האירו, כולל המדינה הגדולה במדד, בריטניה.ברשימת עשרת המניות הבולטות במדד נוכחות בולטת לחברת תרופות. החל מנובו נורדיסק (דנמרק. אחת החברות הגדולות בעולם כיום עם שווי של יותר מחצי טריליון דולר, עקב הצלחת התרופה נגד השמנה), דרך חברת נוברטיס (שוויץ) ועד אסטרזנקה (בריטניה) ורושה (שוויץ), כולן ענקיות תרופות מאירופה.חברות אחרות בין העשר הגדולות הן חברת השבבים ASML (שניה, הולנד), חברת המזון נסטלה (שוב שוויץ), חברת מוצרי היוקרה LVMH (הופעה ראשונה לצרפת) שייצרה את האיש העשיר בעולם (או שהוא ייצר אותה) וחברות האנרגיה של (בריטניה) וטוטל אנרג'י (צרפת).ניתן לראות, שבשונה מהמדדים בארצות הברית, משקל חברות הטכנולוגיה הגדולות נמוך יחסית ברשימת המובילות. מלבד ASML רק חברת התוכנה SAP (הופעה ראשונה לגרמניה) נמצאת בין העשר הגדולות – במקום התשיעי.עוד הבדל בולט מהמדדים בארצות הברית הוא העובדה שאף מניה לא תופסת משקל גדול מדי וההמדד נהנה מפיזור טוב יחסית. המניות הגדולות ביותר במדד תופסות פחות מ-3%.ניתן לראות ביחס לחברות הגדולות במדד, שלמרות שמדובר במניות אירופאיות מדובר בחברות עם פעילות מאד גלובלית שחלק גדול מהכנסותיהן מגיע לאו דווקא מאירופה אלא מארצות הברית, אסיה פאסיפיק ואזורים נוספים, כך החשיפה המתקבלת מהמניות הגדולות היא לא בהכרח למצב הכלכלה האירופאית אלא אלטרנטיבה למדדים הגלולבליים עם דגשים אחרים של המניות המובילות שמעניקות חשיפה מעט שונה מהמקבילות האמריקאית. יחד עם זאת, הפיזור של המדד הכולל מניות רבות, והעובדה שהמניות הגדולות אינן בעלי משקל כולל גבוה כל כך במדד גורמת לכך שהוא בכל זאת מהווה חשיפה משמעותית למדי למצב הכלכלה באירופה דרך המניות הקטנות והבינוניות יותר.מבחינת סקטורים המוביל הוא כמובן סקטור הבריאות (15.1%). תעשיית מוצרים ושירותים (13.3), בנקים (8.7%) ורק אחר כך טכנולוגיה (7.6%). מבחינת מדינות בריטניה מובילה (23.4%), ולאחריה צרפת (18%), שוויץ (14.5%) וגרמניה (12.6%).סך הכל 17 מדינות שולחות נציגות למדד. מלבד אלו שכבר צוינו לעיל נמצא גם את פינלנד, שבדיה, איטליה, ספרד, פינלנד, בלגיה, אירלנד, לוקסמבורג, נורבגיה, אוסטריה, פורטוגל ופולין.אלטרנטיבות

ישנם כמובן מדדים אחרים שעוקבים אחר המניות באירופה. אחיו הלא פחות מפורסם של ה-Stoxx 600 הוא ה-Stoxx 50. למעשה ישנם שני מדדים עם שם כמעט זהה, אחד מהם מתרכז רק באזור האירו, והשני בכל אירופה המפותחת. ה-Stoxx Europe 50 הוא כמעט זהה ל-600. הוא מכיל מניות מ-18 מדינות מאירופה כולל כאלו שלא פועלות באירו כמו בריטניה או שבדיה, ומכסה כ-80% משוק המניות האירופאי. הביצועים שלו כמעט זהים לחלוטין ל-Stoxx 600. ההבדל המרכזי שהמניות הכלולות בו הן מניות בלו צ'יפ, כלומר מניות גדולות בלבד. המדד בעל השם הכמעט זהה Euro Stoxx 50 מכיל רק מניות מגוש האירו, ולכן רק מ-8 מדינות, ולכן הוא שונה למדי.גם ל-S&P יש מדדים אירופאיים, הבולט שבהם הוא S&P 350 שעוקב אחר 362 מניות מאירופה. רשימת 10 הגדולות במדד זהה כמעט לחלוטין לזו של Stoxx כך שהביצועים שלהם דומים למדי.לחברת סטוקס עצמה יש מדדים רבים שהם ווריאציות או התמקדות בסגמנטים ספציפיים מתוך מדד ה-Stoxx 600 כגון בנייה, מזון, פיננסים, פארמה או כאלו הלוקחים בחשבון שיקולי ESG ועוד.תשואות

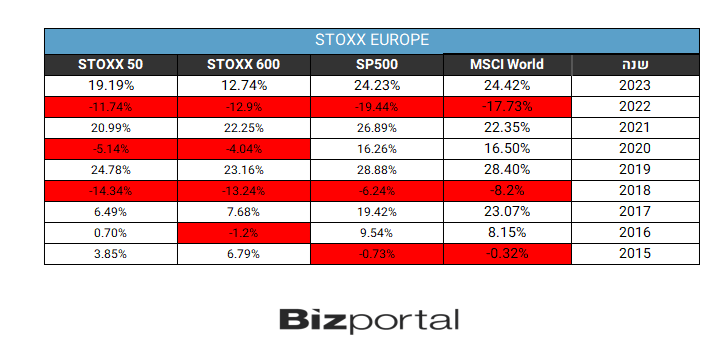

המדד, כאמור, מאופיין במניות כבדות ומסורתיות יותר מאשר המקבילים האמריקאים, לכן, התשואות פחות מרשימות בשנים האחרונות בהן מניות צמיחה וטכנולוגיה הובילו את השוק. כמו כן ההאטה הכלכלית המאפיינת את אירופה בעשורים האחרונים באה לידי ביטוי בתשואות המדד. הנה טבלה המסכמת את תשואות המדדים האירופיים המרכזיים בשנים האחרונות. כפי שניתן לראות ברוב השנים ה-SP500 משיג תוצאות טובות יותר. ניתן לראות זאת גם בתשואות השנתיות הממוצעות. בשלוש השנים האחרונות תשואת המדד השנתית הממוצעת הייתה 6.4%, וב-5 השנים האחרונות 7.3%. בטווח של 20 שנה התשואות מתכנסות לכיוון ה-5%.תשואת הדיבידנד של המדד היא 3.1% ומכפיל הרווח נמוך בהרבה מאשר במדדים האחרים – כ-13.9, ומכפיל הרווח העתידי הוא 12.9.

כפי שניתן לראות ברוב השנים ה-SP500 משיג תוצאות טובות יותר. ניתן לראות זאת גם בתשואות השנתיות הממוצעות. בשלוש השנים האחרונות תשואת המדד השנתית הממוצעת הייתה 6.4%, וב-5 השנים האחרונות 7.3%. בטווח של 20 שנה התשואות מתכנסות לכיוון ה-5%.תשואת הדיבידנד של המדד היא 3.1% ומכפיל הרווח נמוך בהרבה מאשר במדדים האחרים – כ-13.9, ומכפיל הרווח העתידי הוא 12.9.מכשירי השקעה

אין בכלל (או לפחות לא מצאתי...) ETF אמריקאיות שעוקבות אחר המדד, אך באירופה ובישראל ישנן לא מעט תעודות סל כאלה. נראה שהאמריקאים מעדיפים חברות שהם מכירים יותר כמו SP או MSCI כדי להיחשף לשווקים בנלאומיים. הנה כמה תעודות סל אירופאיות שעוקבות אחר המדד:iShares STOXX Europe 600 UCITS ETF היא תעודת סל אירופאית הנסחרת באירו וגובה 0.2%, ו-Amundi STOXX Europe 600 UCITS ETF גם נסחרת ביורו וגובה רק 0.18%.ישנן כמובן גם תעודות סל שעוקבות אחר המדדים האחרים שציינו לעיל. ביניהן iShares Europe ETF עוקב אחר המדד של S&P. התעודה גובה 0.67% דמי ניהול, ו-SPDR EURO STOXX 50 ETF שעוקבת אחר המדד של גוש האירו (לא של כל אירופה) וגובה 0.29% דמי ניהול.בארץ ישנן לא מעט תעודות מחקות שעוקבות אחר המדד, חלקן לא מנטרלות השפעת מט"ח, ביניהן: STOXX Europe 600 PTF שגובה 0.15% דמי ניהול ומנהלת 214 מיליון שקל, קרן הנאמנות: קסם KTF STOXX Europe 600 שגובה 0.25% ומנהלת רק 64.4 מיליון שקל.ישנן גם כאלה שמנטרלות השפעת מט"ח. הנה כמה: תכלית STOXX Europe 600 TTF מנוטרלת אירו שלא גובה דמי ניהול ישירים, ו- הראל מחקה STOXX Europe 600 מנוטרלת אירו. ישנו מבחר נוסף של תעודות דומות.- 2.אחלה סדרה, כל הכבוד ותודה! (ל"ת)איתן 09/02/2024 11:54הגב לתגובה זו

- 1.ניתוח מאד מקצועי (ל"ת)המוסדי 09/02/2024 11:06הגב לתגובה זו