ניקיי 225: סוף סוף חוזר לרמות השיא של לפני 34 שנה

בשבוע שעבר הצגנו כאן את אחד המדדים הגרועים בשנים האחרונות, מדד ההאנג סנג מהונג קונג. השבוע נעבור לאחד הטובים, שאף הוא מגיע מהמזרח הרחוק, מדד הניקיי 225 – המדד המוביל בשוק המניות היפני, והמדד הוותיק ביותר של מניות אסייתיות.

מאפיינים וקריטריונים

החברה המנהלת את המדד עבור בורסת טוקיו היא היא Nihon Keizai Shimbun. משקל המניות במדד נקבע על פי מחיר המניה, בדומה לדאו ג'ונס, ובשונה מרוב המדדים המרכזיים שפועלים בשיטת שווי השוק או שווי השוק של המניות החופשיות. הוא גם נקרא בעבר ניקיי דאו ג'ונס סטוק אברג' (עד שנת 1985). זה לא הדבר יוצא הדופן היחידי במדד הזה כפי שנראה בהמשך.

המניות הנבחרות למדד הן מניות בלו צ'יפ, כלומר המניות הגדולות היציבות והרווחיות של שוק המניות היפני. בשוק הבנלאומי החברות הללו מוכרות בעיקר כמותגים חזקים בתחום הרכב, האלקטרוניקה ועוד - שמות כמו סוני, ניסן, הונדה, או קנון וכדו'. ההחלטה בנוגע להרכב המדד, כלומר אלו מניות יכנסו או יצאו ממנו, מתקבלת מדי שנה בספטמבר. מנהלי המדד שואפים לייצג את הכלכלה היפנית בכללותה.

המדד המתחרה הוא מדד ה-TOPIX שנבנה בצורה המקובלת יותר לפי שווי שוק המניות, וכולל את כל המניות שנסחרות בבורסה בטוקיו.

היסטוריה יוצאת דופן

ההתנהגות ההיסטורית של המדד שונה מאד ממדדים מקבילים, לפחות ב-40 השנים האחרונות. על פי רוב המדדים נעים בין תקופות שפל וגאות במחזורים של מספר שנים בודדות, ובדרך כלל לאורך זמן עולים בשיעור ממוצע של 7% עד 11% בשנה, מי יותר ומי פחות. מדד הניקיי התנהג כמדד רגיל למדי עד שנות השמונים של המאה הקודמת. אז זינק המדד בחדות בבועת הנכסים היפנית, והגיע לשיא בסוף דצמבר של שנת 1989. המסכים הראו 38,957.87 נקודות בסוף היום המסחר האחרון של אותה שנה, לאחר שזינק ב-600% לאורך העשור.- ניצחון סוחף לטאקאיצ’י: מנדט רחב לשינוי כיוון פוליטי וביטחוני ביפן

- המספר היומי - 260% יחס חוב-תוצר, הנתון שעומד בלב מערכת הבחירות ביפן

- המלצת המערכת: כל הכותרות 24/7

לאחר מכן הוא החל לרדת בהתמדה, עד לרמת שפל של 6995 נקודות באוקטובר של שנת 2008 – 19 שנה לאחר השיא. גם בשנים שלאחר 2008 הוא דשדש באזור ה-8000 נקודות, עד שהחל לטפס בצורה מעט יותר עקבית החל משנת 2013. רק לפני ימים ספורים, ב-22 בפברואר של שנת 2024, הוא שבר את השיא של שנת 1989, כ-34 שנים מאוחר יותר. כאמור, קשה מאד למצוא דוגמה נוספת למדד שהיה מתחת לשיא במשך זמן כה ארוך.

עוד מאפיין ייחודי למדד היפני הוא העובדה שהוא הושפע במשך השנים בצורה מכריעה מפעילות הבנק המרכזי היפני. הבנק המרכזי ביפן, בשיתוף פעולה עם הממשלות השונות, נוקט במשך שנים ארוכות במדיניות מרחיבה מוניטרית ופיסקלית יוצאת הדופן, שכוללת ריבית אפסית, שליטה בעקומת התשואות ומדיניות פיסקלית של חוב גבוה מאד ותמריצים ממשלתיים. כל זאת כדי להתמודד עם העדר הצמיחה במדינה המזדקנת. כחלק מהפעילות הזו הזו נקט הבנק מאז דצמבר 2010 גם במדיניות של רכישת תעודות סל על מדד הניקיי ומדדים נוספים בשוק המניות היפני (בעיקר מדד הטופיקס). הבנק מתערב בימים בהם נרשמות ירידות בשוק בתחילת המסחר היומי, ובכך תומך בשוק המניות היפני המדוכדך ולא נותן לו להמשיך ליפול.

התוכנית הואצה בשנת 2013 ויש המייחסים לה את הראלי במניות היפניות בין שנת 2013 לשנת 2017. בסוף התקופה הבנק החזיק בכ-75% מהיחידות בכל קרנות הסל היפניות והיה בין 10 המחזיקים הגדולים בכ-90% מהמניות במדד הניקיי 225, בסוג של הלאמה מוזרה של שוק המניות היפני. תוכנית הרכישות נמשכה גם בשנים שלאחר מכן, וההערכות מדברות על רכישות שנתיות של בין 4 ל-7 טריליון ין (27 עד 47 מיליארד דולר) לשנה בשנים 2017 - 2020. בשנת 2021 החלה ירידה ברכישות עקב שינוי באסטרטגיה שקבע שרק בימים של ירידות חדות הבנק יתערב במסחר. לבנק ישנה תוכנית למכירה חוזרת של המניות בקצב של כ-200 – 300 מיליארד ין בשנה עד שנת 2025 נכון לעכשיו. עד כה בשנת 2024 הבנק המרכזי לא קנה תעודות סל כלל.

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- מחיר ההטעיה: שיטת ה"מלגות" של מכללת גורילה עלתה לה 4.8 מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

עקב התוכנית הזו הערכות בלתי רשמיות מדברות על כך שבשנת 2023, הבנק סוף סוף מכר יותר מניות מאשר קנה. על פי הערכות נמכרו יחידות השתתפות בתעודות הסל בשיעור של כ-300 מיליארד ין לעומת רכישות של כ-210 מיליארד. הגורם לכך היה הביצועים הטובים של המדד (עליה של כ-28%), שתודלקו בעיקר על ידי משקיעים זרים, כך שלא היה צורך עוד ברכישות של הבנק המרכזי כדי לתמוך בשוק. למרות המכירות ערך תעודות הסל שבמאזני הבנק המרכזי מזנק עקב עליית מחירי המניות היפניות בחודשים האחרונים. כעת הוא מגיע לשיא של כ-70 טריליון ין (קרוב לחצי טריליון דולר), מתוכם 32 טריליון ין של רווחים לא ממומשים. הבנק הוא עדיין מחזיק המניות היפניות הגדול ביותר. הבעיה של הבנק המרכזי היא שהוא לא כל כך יודע איך לחזור לנורמליות ולצאת מהאחזקה הזו. יש המדברים על חלוקת המניות לאזרחי יפן.

סקטורים ומניות מרכזיות

נכון לסוף שנת 2023 הסקטור המשמעותי ביותר במדד הוא הטכנולוגיה עם 24%, לאחריו צרכנות מחזורית עם 21% ותעשייה עם 18%. הסקטורים הקטנים ביותר הם תשתיות ואנרגיה עם כמה עשיריות אחוז בודדות (יפן לא מייצרת אנרגיה בעצמה אלא מייבאת אנרגיה מרחבי העולם).

המניה בעלת המשקל הגבוה ביותר במדד היא חברת Fast Retailing חברת קמעונאות יפנית עם כמעט 11%. ולאחריה Tokio Electron עם 9%. שאר המרכיבים עם פחות מ-5% נזכיר שוב שהמשקל במדד הוא לא על פי גודל החברה אלא על פי מחיר המניה. לכן ענקית כמו טויטה ששווה יות מפי 10 מהחברות הנ"ל עם משקל של רק 1.5%.

ביצועים

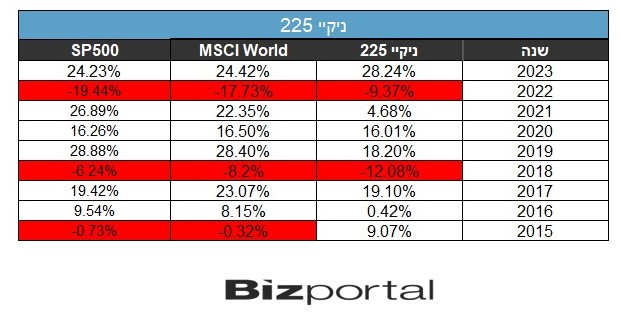

השנה האחרונה הייתה מצויינת עבור המדד, בעיקר עקב התעניינות מחודשת בשוק הבנלאומי במניות היפניות. לאחרונה פרסמה ברקשייר האת'וואי שהיא משקיעה ב-10 מניות יפניות, וכעת היא כבר מורווחת על ההשקעה בכ-55%.

לקריאה נוספת על העניין הגובר שוק המניות היפני:

>>> בלקרוק נותנת משקל יתר לשוק היפני: למרות השיא של הניקיי, יש לאן לעלות

>>> הניקיי בשיא של 34 שנה - מה הסוד של כלכלת יפן?

>>> וורן באפט החזיר את עניין המשקיעים ביפן, האם זה ימשך גם ב-2024?

>>> הניקיי היפני בשיא של 33 שנה - ולא רק בגלל באפט

>>> לאן הולכת כלכלת יפן והאם כדאי להשקיע בין היפני?

כעת יפן היא המדינה עם ההשקעה הגדולה ביותר של ברקשייר האת'וואי מלבד ארצות הברית. יש לציין עם זאת שהתשואה מושפעת מאד משערי החליפין של הין שנחלש מול הדולר בשנים האחרונות, כך שהתשואה הדולרית (וגם השקלית) נמוכה יותר מהמצויין בטבלה שלפניכם:

- 3.הוא גבוהה 01/03/2024 16:50הגב לתגובה זולחכות לנפילות

- 2.משקיע סוג ז 01/03/2024 11:08הגב לתגובה זואז התרסקות המטבע מאזנת את עליית המדד

- 1.0.05 מול 0.55 למה הטמעות? (ל"ת)ביאליק 01/03/2024 05:38הגב לתגובה זו