קופות הגמל באוגוסט - הפסד ממוצע של 0.2%

חודש אוגוסט סיפק תשואה שלילית של 0.2% לחוסכים בקופות הגמל - כך מעריכים במיטב. אחרי יולי המצוין עם תשואה ממוצעת באפיקים הכלליים של 2.4%, הגיע אוגוסט הפושר. עם זאת, התשואה הממוצעת של קופות הגמל וקרנות ההשתלמות מתחילת השנה מגיעה ל-7.7%.

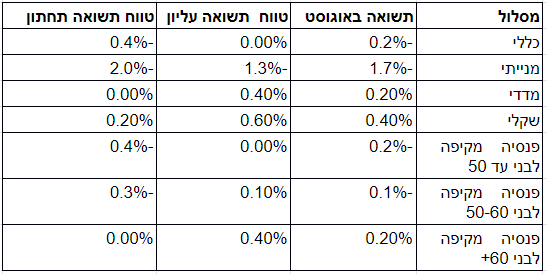

תשואות המסלולים בקופות גמל בחודש אוגוסט, באדיבות מיטב

למעשה, הפסדי הענק של השנה קוזזו באופן מרשים מתחילת השנה הנוכחית כאשר זה מעיד שוב על החשיבות של ההתמדה בהשקעות לטווח ארוך. משקיע-חוסך שנבהל מהירידות, לרוב בורח באזורי השפל וחוזר אחרי תקופה כשהשוק כבר מתקן. מי שמכר בסוף השנה שעברה או העביר בין מסלולים למסלול סולידי וחזר רק לאחר מספר חודשים או עכשיו, הפסדי למעשה תשואה ממוצעת של 7.7%.

ולכן, משקיע וחוסך צריכים להגדיר את טווח ההשקעה שלהם מראש וגם את רמת הסיכון. ברגע שהם מגדירים זאת ומדובר בהשקעה לזמן ארוך, עדיף שלא ינסו לתזמן את השוק. זה לרוב נגמר בתזמון שיותר להם הפסדים.

- האם האוצר מתכוון לבטל הטבות מס על הפנסיה?

- הכסף שנעלם מהפנסיה: איך הפסדתם 36% תשואה ב-5 שנים בלי לשים לב

- המלצת המערכת: כל הכותרות 24/7

עד השבוע האחרון של אוגוסט המצב היה גרוע יותר, כשהקופות היו באזור מינוס 0.5%, אבל התאוששות שוקי המניות ופיחות חזק של השקל הצילו את הקופות מתשואה חלשה.

בחודש אוגוסט נרשמו ירידות שערים בשוקי המניות בארץ ובחו"ל, והן האחראיות לתשואה השלילית של הקופות. שוקי המניות בעולם הציגו ירידות שערים - בארה"ב: מדד הדאו ירד ב-2.4%, מדד ה-S&P ירד ב-1.8% ומדד הנאסד"ק ירד ב-2.2%. באירופה נרשמה מגמה שלילית חזקה: ה-DAX הגרמני ירד ב-3.0%, ה-CAC הצרפתי ירד ב-2.4% וה-Eurostoxx 50 ירד ב-3.7%.

מדד הניקיי ביפן ירד בשיעור של 1.7%, זאת לאחר עלייה חדה במיוחד בחודשים האחרונים. המדד העולמי של השווקים המתפתחים ירד ב-5.6%. כל אלו במונחי מטבע של אותן מדינות.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

גם בשוק המניות בארץ נרשמה מגמה שלילית במרבית המדדים: מדד ת"א 35 ירד ב-1.3%, מדד ת"א 125 ירד ב-0.8% מדד ת"א 90 ירד ב-0.3%. לעומת זאת, מדד יתר 60 עלה ב-1.3%.

באג"ח הקונצרני המקומי נרשמה מגמה חיובית זעירה. מדד התל בונד 20, מדד התל בונד 40 ומדד התל בונד 60 עלו ב-0.2%, 0.3% ו-0.3% בהתאמה. איגרות החוב הלא מדורגות ירדו בשיעור של 0.1%. מדד אג"ח קונצרני כללי עלה ב-0.4%. מדד איגרות החוב הממשלתיות ירד ב-0.1%, כאשר איגרות החוב הצמודות למדד ירדו ב-0.6% ואיגרות החוב השקליות עלו ב-0.2%.

- 2.תמים 03/09/2023 22:25הגב לתגובה זוהמלחמה באוקראינה פוגעת במניות בעולם. כשהמלחמה תסתיים יהיה עליה במדד המניות .

- 1.ג 01/09/2023 11:14הגב לתגובה זומה שקורה בסין מנבא קטסטרופה בדרך, יש לפדות כל קופה וקופה ולקנות אונקיות כסף וזהב ובטקוין. השקעה ארוכת טווח זה מיתוס, מי אמר שהכסף לא יילך לאיבוד והעולם לא יפשוט רגל?