שני המספרים החשובים בוול סטריט: 4,400 ו-15,100 ומה הם מבטאים?

ה-S&P500 צריך לעלות מעל 4400 והנאסד"ק 100 צריך לעלות מעל 15,100 בשביל לאשר מגמת עליה. האם יש סיכוי שזה מה שיהיה? לדעתי כן, משתי סיבות:

1. זה התרחיש שעבדנו איתו ושנבנה כאן בתקופה האחרונה וכאשר תרחיש צובר נקודות זכות במציאות צריכים להמשיך איתו. The trend is your friend.

2. יותר ויותר מניות עוברות ממצב דובי למצב שורי ובכך מאשרות את התפתחות האנרגיה החיובית, מומנטום, בשוק.

מה יערער את האמון בתרחיש הזה? ירידה של ה-S&P500 מתחת ל - 4323 ושל הנאסד"ק 100 מתחת ל-14500. טוב שיש לנו את מאמר יום רביעי בשביל לעקוב מקרוב.

נאסד"ק 100

כל שאר החלומות שלכם על מניות עולות תלוי במבחן הפריצה של השווקים.

ביטקוין - זמן הפוגה

הביטקוין, שהעפיל על השווקים בתקופה האחרונה נבלם בדיוק ביעד הפיבונאצ׳י הראשון באזור ה-35,000. זמן טוב להפוגה. תמיכה צפויה בין 30000 ל - 32000. פריצה של יעד הפיבונאצ׳י הראשון תסמן את הבא בתור: 41300.

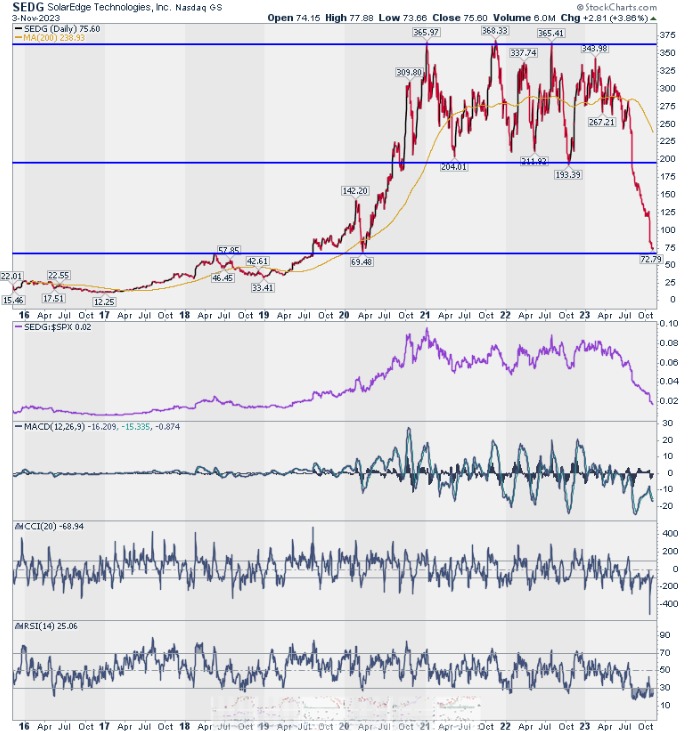

מכאן ל״חביבת הקהל השחוטה SEDG. כל אלו ששאלו למה מנייה ״טובה״ כל כך ירדה קיבלו תשובות גם מהדו״חות הכספיים וגם מתחזיות ההנהלה. אבל, התשובה הכי חשובה היא ההבנה שה-למה תמיד מגיע באיחור ולמסחר ה - מ ה הוא זה שחשוב. מה שקורה בפועל. רבים מכם ניהלו דיאלוג מול המציאות ושוב, חשוב לזכור שתפיסת המציאות שלנו היא לא המציאות עצמה.

עכשיו, SEDG הגיעה אל היעד הטכני - אזור ה-69 דולר. בזמנו זה נראה היה יעד מאד איזוטורי אבל הנה היא פה. למה שהיא תעלה מפה מבחינה כלכלית? זו סתם היתה שאלת בוחן לראות אם אתם עוד נתפסים ל-למה. רמת תמיכה היא סימן היסטורי לאזור שיווי משקל פוטנציאלי. זו לא תעודת ביטוח אבל נקודת בדיקה. איך נדע שמתחיל להתפתח גל עולה?

- טריליון דולר נמחקו מנאסד"ק: התפכחות מהונאת ה-AI או הזדמנות של העשור?

- אורקל עולה, אנבידיה מאבדת 2% - מה קורה בוול סטריט?

- המלצת המערכת: כל הכותרות 24/7

המבחן הראשון: 79

המבחן השני 85

פריצה של כל אחת מהרמות הללו תהיה סימן חיובי כאשר מעל 85 היעד יהיה 99 / 110. להערכתי טיפוס ל - 110 הוא מהלך סביר.

בשביל להשלים את התמונה בואו נסתכל על ICLN, קרן הסל הגדולה לענף. בתרשים לטווח הארוך תראו שהיא ירדה מתחת התמיכה הפוטנציאלית 13.8 והעליה שאחרי נבלמה בדיוק ברמה הזו.

ICLN1

- הזהב חוזר מעל 5,000 דולר

- אוטודסק תובעת את גוגל: מחלוקת סביב השימוש בשם Flow בתוכנות AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

ICLN

בתרשים לטווח הקצר תראו את פער המחיר שמיצג את הבלימה. ללמדנו שמהלך מעל 13.8 יהיה חיובי לענף ומן הסתם יקרין גם על  .

.

SEDG

תפסו מומנטום

היה והשוק יוכיח שנכנס למגמת עליה זו תהיה ההזדמנות שלכם לתפוס מומנטום במניות חמות. למשל, לא מזמן כתבתי שהמניה שבעלי העניין קנו ממנה הכי הרבה ב - 2023 היא ASAN. תיאוריית דאו מדברת על כך שבתחילתו של גל עולה בעלי עניין הם הראשונים לקנות, אחר כך באים המשקיעים המקצועיים ואז הציבור שמיצר בסופו של תהליך את הבועה. המניה עלתה מעל הממוצע ל - 200 יום שנמצע ב- 19.5 דולר. מהלך מעל 21 דולר יהיה סימן חיובי נוסף. שימו לב שאמורה לפרסם דו״ח ב - 05-12. אם תעלה חזק על רקע ציפיות לדו״ח טוב (הגיוני להניח לאור קניות בעלי העניין) אז אולי לקראת הדו״ח כדאי יהיה לקחת רווח ולראות מה קורה. חודש זה הרבה זמן. מהלך מתחת ל - 19.5 יקפיא את המומנטום.

ASAN

עוד דוגמא למומנטום מתפתח? בבקשה: AMD. רעננה מעל קו מגמה יורד, רמת התנגדות וענני איצ'ימוקו. רכישה מעל 107.8 היא מהלך מומנטום הגיוני.

עוד דוגמא למומנטום מתפתח? AMD

- 9.AMD ערך הוגן 98.88 (ל"ת)עמך 06/11/2023 19:34הגב לתגובה זו

- 8.מרקו 06/11/2023 18:14הגב לתגובה זוקו התמיכה הבא 52....

- 7.צחי 06/11/2023 17:24הגב לתגובה זודי להטעות אנשים

- 6.תומר 06/11/2023 12:57הגב לתגובה זוכי המגמות הארוכות במגמת ירידה ....לך תדע

- אני הולך לדעת!! גורביץ'בחור מוכשר וצודק לעיתים קרובות. (ל"ת)פרופ' איצ100 06/11/2023 15:38הגב לתגובה זו

- 5.זה רק מספרים.חרטא (ל"ת)בבר שבעים שנה בבורסה 06/11/2023 12:48הגב לתגובה זו

- 4.הנאסדק לפני ירידה חזקה!! (ל"ת)דודו 06/11/2023 12:41הגב לתגובה זו

- 3.דניאלה קורטון 06/11/2023 12:05הגב לתגובה זותבדקו אותי ותראו!!!

- 2.כותב יקר 06/11/2023 11:56הגב לתגובה זובלי כל אפשרות להשצלט עלייהם...האם שמעת שארצות הברית בחובות 45 טריליון דולר בלי שום אפשרות להשתלט עלייהם...האם שמעת שיפן בחובות 90 טריליון דולר(לצורך העניין ב JPY??? האם שמת לב שאנו במלחמה הקשה שהייתה בתולדותנו? האם אדם נחמד כמוך אכן מודע למקום ולזמן שהוא נמצא בו??? הייה בריא..

- תומר 07/11/2023 14:37הגב לתגובה זוולמרות זאת השוק לא יורד. צריך ברבור שחור בשביל שהשוק ירד, יפול...

- שוק ההון הוא לא מקום בשבילך. (ל"ת)כגן 07/11/2023 13:44הגב לתגובה זו

- 1.נתי 06/11/2023 11:40הגב לתגובה זושבוע שעבר ניתחת את הראסל 2000 ואכן עלתה.תוכל להביע את דעתך על crm