האם אתם חוששים מחודש פברואר, והאם טסלה ואפל שוב מעניינות?

היום נתחיל עם התגובה של משה שהגיב למאמר מיום שני. במאמר ציינתי את הדיוק שבה ה-S&P500 הגיע ל-4000 ונעצר שם. כמו רכבת יפנית בתחנה. ציינתי זאת כהדגשה לחשיבותה של רמת ה-4000 ולאפשרויות שהניתוח הטכני נותן לנו. משה כתב: ״הכל מבוים. איך יכול להיות שהגיע בדיוק ל-3999 "? הזדמנות טובה לחדד את הבנת המהות של ניתוח טכני.

ניתוח טכני נועד לשקף את הלך הרוח של המשקיעים. בין היתר על ידי איתור נקודות משמעותיות על הגרף שיהוו יעד ואבן בוחן להמשך. כידוע, ונגיע גם לכך בהמשך, לא אני ולא אף אחד אחר צודקים תמיד. סיבה אחת היא הטיות מנטאליות ואחרות מצידו של המנתח. הסיבה השניה היא שלא בהכרח שהמוח הקולקטיבי של המשקיעים, קרי השוק, יבחר להתייחס לנקודות משמעותיות מהעבר. בדרך כלל הוא מתייחס אבל לא תמיד.

כאשר הוא מתייחס אליהן בדיוק רב, אני רואה בכך אישור לחשיבותן ואני חולק על משה ביחס לפרשנות של ״בימוי״ או מניפולציה. ראשית משום שיש מנתחים אחרים שחשבו שהשוק ירד, יש מנתחים שסימנו יעדים אחרים ואין סיבה שדווקא הניתוח שלי יזכה ל״בימוי״. אנחנו כאן קהילה שעוקבת ביחד אחרי השווקים פעמים בשבוע והדבר יכול לגרום להעצמת הפרשנויות - סיפורים שאני מספר. אבל, מחוץ לקהילה שלנו יש עוד קהילות, עוד פרשנים, עוד דעות. למה לא נעשה ״בימוי״ לדעות האחרות? ובכלל, מי הבמאי ומה האינטרס שלו?

שורה תחתונה: ניתוח טכני הוא קריאה אל העתיד על פי דפוסי התנהגות מהעבר. על פיה מתגבשת אסטרטגית מסחר ואז היא עומדת למבחן המציאות. כאשר המציאות מתיישבת בול על הניתוח הטכני אנחנו פשוט לומדים מכך שתאור התמונה נכון והמשמעות של הנקודה שאובחנה גדולה.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

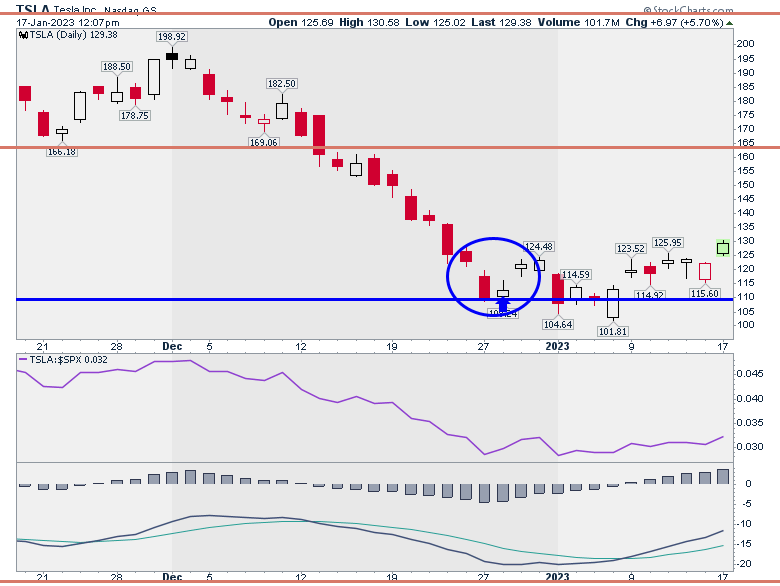

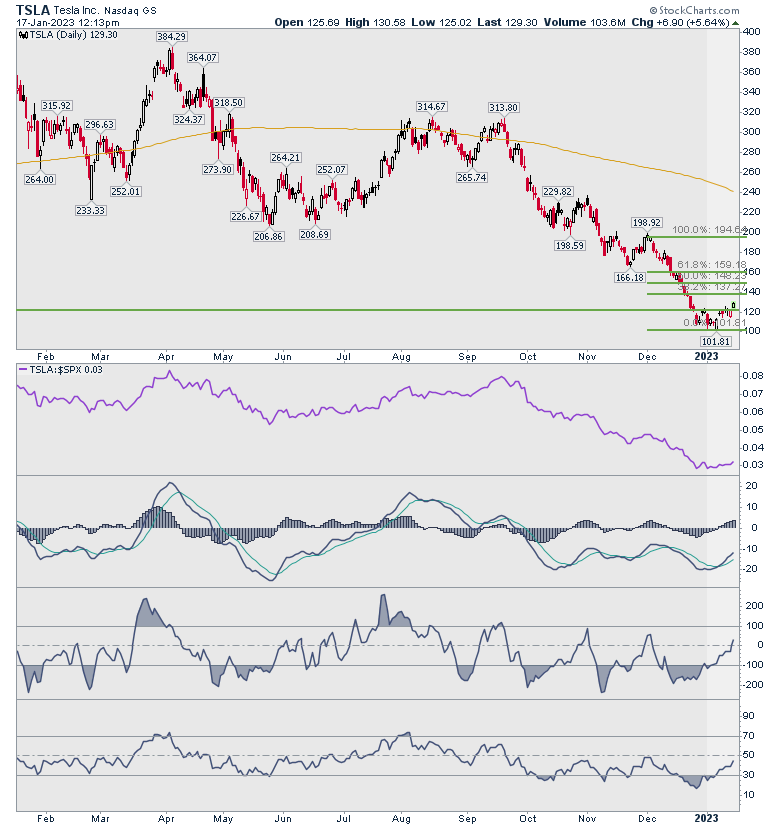

סיבוב הפרסה של טסלה

והנה דוגמה בה לא הצלחתי לדייק. TSLA. מחזיר גרף שפרסמתי בעבר ועליו סימון רמת תמיכה מנומקת ממנה טסלה היתה אמורה לעלות. רמת התמיכה נשברה כלפי מטה ואז כתבתי שרעיון הקניה היה שגוי. והנה, טסלה שוב מעל רמת התמיכה ולכן שוב מעניינת לקניה. לזה קוראים רעשי מסחר. רעשי מסחר נוצרים כאשר המציאות לא מדייקת כמו התחזית וכפי שקרה עם ה-S&P500 בנקודת ה-4000. כמו שלדיוק של ה-4000 לא צריך לתת משמעות מוגזמת, כך גם רעשי מסחר הם חלק מהעניין. מממשים סטופ לוס ואז אם צריך, חוזרים למניה. החזרה של טסלה אל מעל 120 דולר, תוך סגירת פערי המחיר, היא סימן חיובי. נקווה שהפעם לא תתעתע. הנחתי יעדי פיבונאצ׳י על הגרף למעקב אחרי התפתחות העליה. תנו סימן אם רוצים עדכון.

הגרף הישן:

הגרף העדכני:

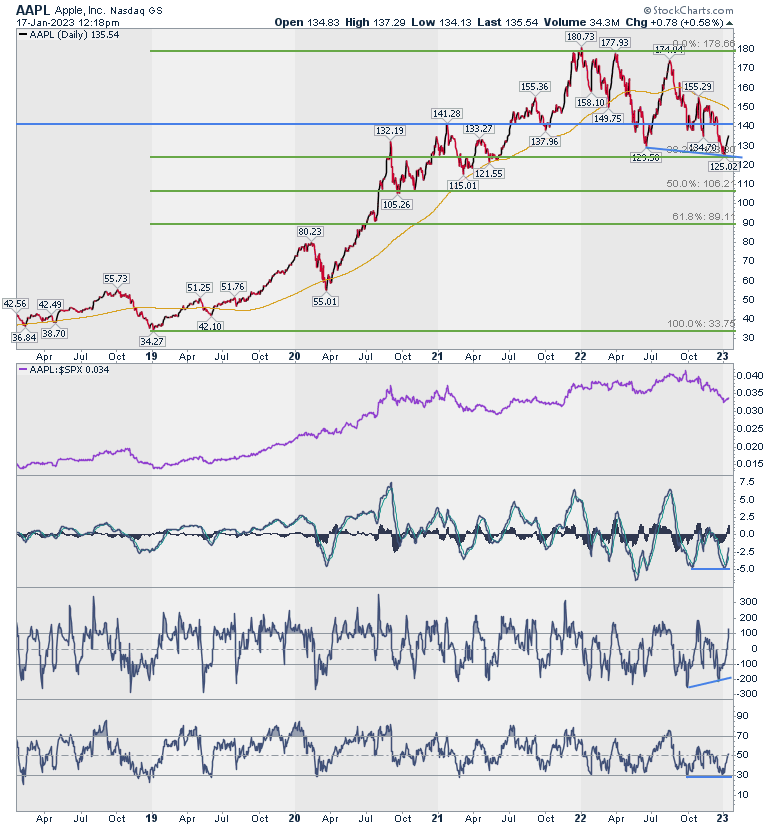

אם כבר בדקנו את טסלה, בואו נסתכל על עוד מניה חשובה למשקיעים ולמדדים: AAPL. על הגרף תוכלו לראות שהשפל האחרון היה נמוך מהשפל הקודם. הדבר משאיר אותה בהגדרה של מגמת ירידה. אבל, ישנם כמה סנגורים שוריים. האחד הוא תמיכת פיבונאצ׳י החשובה. השני הוא שהאינדיקטורים הטכניים לא יצרו רמת שפל נמוכה יותר. המשמעות היא שיש סיכוי לעליה גם פה. מעל 141 דולר נסמוך יותר על הסיכוי הזה.

- הנאסד״ק עולה ב-1%; אורקל קופצת ב-10%, מאנדיי צונחת ב-22%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

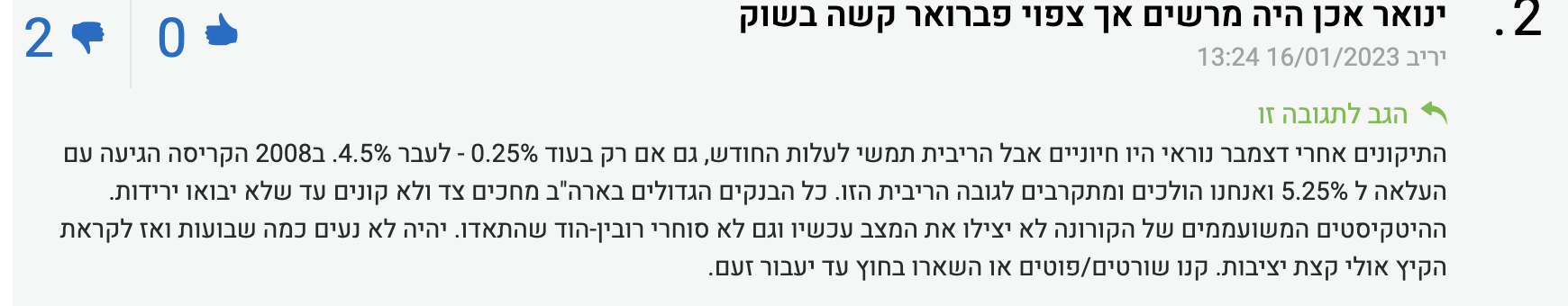

קבלו אזהרת פברואר

יריב מזהיר אותנו מירידות בפברואר:

התגובה הזו חשובה משתי סיבות. אחת כי יריב הקדיש זמן ונימק את דעתו. אשמח אם כל התגובות כאן יהיו מנומקות. השניה היא מכיוון שהיא תשמור עלינו מאוזנים בהתייחסות לשוק ותזכיר לנו את המוניטין הדובי של פברואר.

נכון לאתמול נשארנו בנקודת שיווי המשקל סביב 4000 ובתוך המשולש. 4000 מתחזקת כנקודת מבחן משמעותית. כאמור ביום שני, מהלך מעל 4080 יחשב פריצה ויסמן המשך עליה. בשביל לחדד את המעקב שלנו הוספתי שלוש רמות תמיכה על תרשים הנרות - זום אין. 3900 היא נקודת האמצע של המשולש. תמיכה מעליה תהיה סימן חיובי. מהלך מתחת ל - 3850 ילמד שהאזהרה של יריב מתממשת. נראה שצפויים לנו כמה ימים של בין לבין.

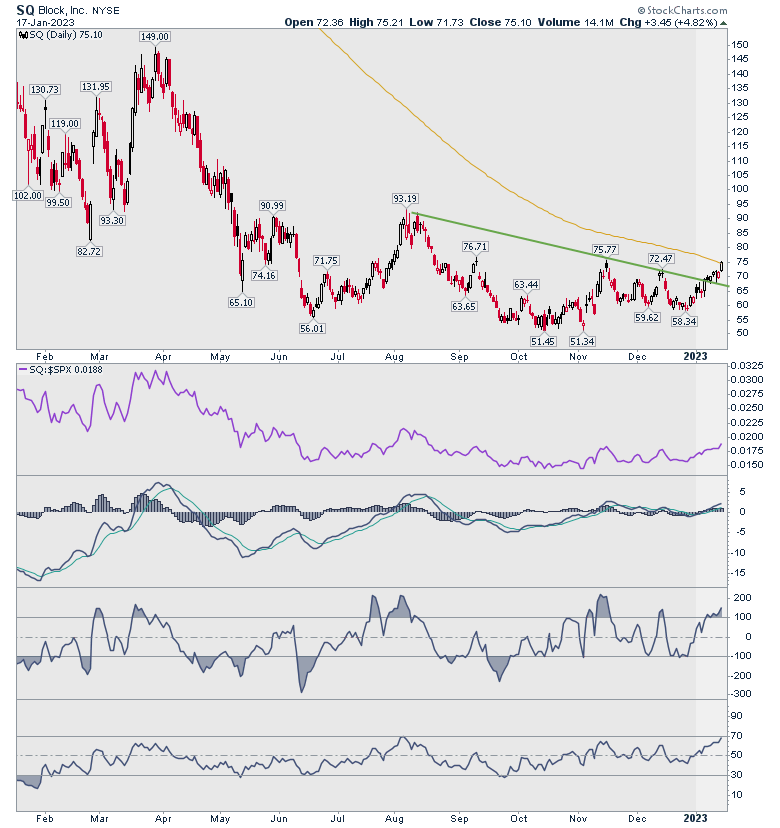

קאמבק ל-SQ?

מול האנמיות של השווקים כרגע חיפשתי משהו מעניין לסיים איתו את המאמר ובחרתי ב - SQ. המניה שפעם היתה מאוד פופולארית צנחה גם לאור צניחת הביטקוין. עכשיו נקראה שאפשר לבחון את רכישתה. רואים על הגרף את העוצמה מול ה-S&P500 וגם את הפריצה של קו המגמה היורד. עוד מהלך קטן מעל הממוצע ל-200 יום וניכנס למגמת עליה.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 3.משה 19/01/2023 07:52הגב לתגובה זושלום זיו האם ibm עדיין רלוונטית לטווח הארוך? תודה

- 2.שי 18/01/2023 18:21הגב לתגובה זו18 לחודש.... אתה יודע מה יקרה בשבועיים הקרובים? עד שפברואר על ירידותיו יתחיל?

- 1.כתבה מעניינת וכל הכבוד על הסקירה (ל"ת)יוסי 18/01/2023 14:55הגב לתגובה זו