גיי.פי.מורגן: המכפילים מצדיקים המשך הראלי הגלובלי עד סוף השנה

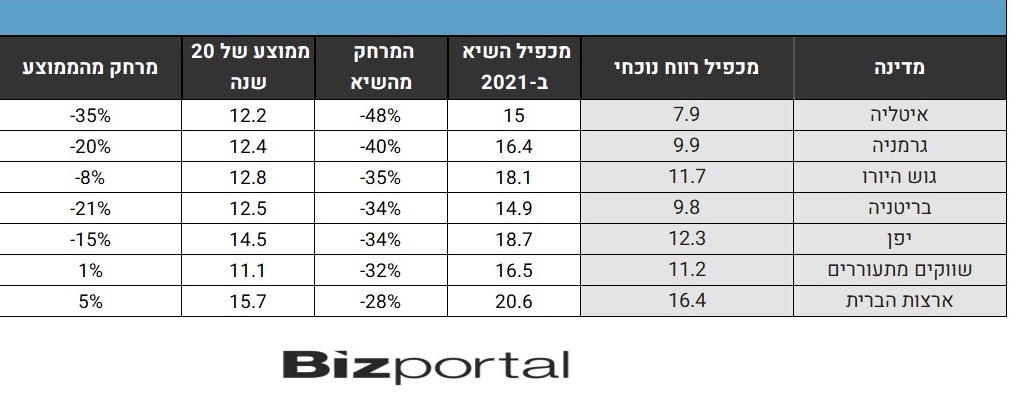

על פי רוב אנו מתמקדים בבורסה בארצות הברית ובישראל. בישראל כי אנחנו, ובכן, ישראלים, או מה שנקרא הטייה ביתית (הום ביאס). בארצות הברית, כי זו הבורסה הגדולה והחשובה בעולם. אולם כידוע יש הזדמנויות בעוד מקומות בעולם. בין השאר בשווקים המתעוררים, באירופה, יפן, ומדינות רבות נוספות.לקריאה נוספת:>>>מהן תעודות הסל המעניינות שעוקבות אחר השווקים באירופה?>>>מוביוס: יש הזדמנויות בשווקים מתעוררים, בארה"ב עוד לא הגענו לתחתיתיחד עם המיני ראלי בוול סטריט בשבועות האחרונים התקיים ראלי דומה בשווקים הגלובלים שעלו ב-11% מאז השפל של מרץ. בבנק ההשקעות ג'יי פי מורגן סבורים שזה לא סוף הסיפור וצפויים עליות נוספות במהלך החודשים שנותרו עד סוף השנה.האנליסטים סבורים שהחדשות הרעות לא יפסקו. מדדי מנהלי הרכש ימשיכו לרדת, ושהאנליסטים ימשיכו להוריד תחזיות, אלא שהם סבורים שככל שיהיה יותר רע, כך יהיה יותר טוב, כיון שהחדשות הרעות יובילו לשינוי מדיניות מצד מקבלי ההחלטות, שישפיע באופן חיובי על השווקים.עוד מצביעים האנליסטים בהובלת מיסלאב מטג'קה מסניף הבנק בלונדון על כך שהתמחורים מחוץ לארצות הברית אטרקטיבים במיוחד. מכפיל הרווח הממוצע מחוץ לארצות הברית עומד על 12.6 בלבד, רחוק ב-20% מהממוצע הרב השנתי.להלן טבלה השוואתית של המכפילים באזורים השונים ברחבי העולם: ניתן לראות שהתמחורים באירופה נמוכים גם באופן אובייקטיבי וגם ביחס לתמחורים ההיסטוריים של שווקי המניות באזור, בעוד בארצות הברית התמחור עדיין מעל הרמות ההיסטוריות שלו, אם כי הוא התקרב מאד לשם בחודשים האחרונים.עוד אינדיקטור חיובי הוא שממוצע תשואת הדיבידנד גבוה עדיין מתשואת אגרות החוב במדינות רבות, וביניהן יפן, גוש האירו ובריטניה.עוד מצביעים האנליסטים על כך שהפד קרוב לשיא הניציות ומכאן והלאה הוא יתחיל להתרכך. הדולר קרוב אף הוא לשיא וצפוי להתחיל לרדת לאחר מכן. דפי המאזן של הבנקים חזקים מאד והם צפויים לתמוך בעסקים, דוחות החברות יראו על נסיגה קלה בלבד לדעתם. הצריכה גבוהה ומגובה בשיעור חיסכון גבוה ושוק עבודה חזק. סין צפויה להציג מדיניות יונית כדי לתמוך בשווקים - כל אלו לדעתם מצביעים על צפי להמשך עליות בשווקים.

ניתן לראות שהתמחורים באירופה נמוכים גם באופן אובייקטיבי וגם ביחס לתמחורים ההיסטוריים של שווקי המניות באזור, בעוד בארצות הברית התמחור עדיין מעל הרמות ההיסטוריות שלו, אם כי הוא התקרב מאד לשם בחודשים האחרונים.עוד אינדיקטור חיובי הוא שממוצע תשואת הדיבידנד גבוה עדיין מתשואת אגרות החוב במדינות רבות, וביניהן יפן, גוש האירו ובריטניה.עוד מצביעים האנליסטים על כך שהפד קרוב לשיא הניציות ומכאן והלאה הוא יתחיל להתרכך. הדולר קרוב אף הוא לשיא וצפוי להתחיל לרדת לאחר מכן. דפי המאזן של הבנקים חזקים מאד והם צפויים לתמוך בעסקים, דוחות החברות יראו על נסיגה קלה בלבד לדעתם. הצריכה גבוהה ומגובה בשיעור חיסכון גבוה ושוק עבודה חזק. סין צפויה להציג מדיניות יונית כדי לתמוך בשווקים - כל אלו לדעתם מצביעים על צפי להמשך עליות בשווקים.

- 5.הרצה קלאסית (ל"ת)דוד 09/08/2022 05:21הגב לתגובה זו

- 4.Sassi6 09/08/2022 04:07הגב לתגובה זוצודקים האנליסטים על כך שאם הפד בשיא הניציות, ואם הוא יתרכך, ואם הדולר בשיא, ואם הוא ירד, ואם מאזני הבנקים חזקים, ואם הם יתמכו בעסקים, ואם החברות יראו אך ורק נסיגה קלה בלבד, ואם הצריכה גבוהה, ואם החיסכון גבוה, ואם שוק העבודה חזק, ואם סין תציג מדיניות יונית, ואם תתמוך בשווקים - אז כל האם ואם הללו מצביעים על עליות בשווקים, חסר לנו אם אך ורק "אם" אחד יתפוגג ויתפגר

- 3.האמיתי 08/08/2022 23:21הגב לתגובה זותראו מי שממליץ ותבינו את גודל הבועה

- 2.מחר יכתבו הפוך (ל"ת)בן 08/08/2022 22:55הגב לתגובה זו

- 1.ג'י פי מורגן; דרושים כבשים לתמוך בשווקים (ל"ת)דולר/שקר 08/08/2022 22:12הגב לתגובה זו