קרנות הפנסיה בארה"ב הולכות "ALL IN" על שוקי המניות

למרות שהכלכלה העולמית חווה בחודשים האחרונים את המיתון הכלכלי החמור ביותר מאז שנות ה-30, השווקים הפיננסיים ובפרטוול סטריט רשמו ראלי חד במיוחד. כפי שהסברנו בשבוע שעבר, בכוחן של פעולות הפד' לשנות "את חוקי הטבע" במערכת הבנקאית (לכתבה המלאה). כעת, נשאלה השאלה מדוע הפד' דואג לשמור על השווקים הפיננסיים? והאם הוא לא יודע שמתנפחת בועה פיננסית בקנה מידה היסטורי?

הפד' מבין שהוא יוצר בועה פיננסית. הוא אמנם לא יודה בכך בזמן אמת, אך הפרוטוקולים של השנים האחרונות חושפים את האמת. כבר ב-2013 טען יו"ר הפד' הנוכחי, ג'רום פאואל, כי המדינות של הפד' בזמנו מנפחת בועה (לכתבה המלאה).

אז בכל זאת מדוע הפד' דואג לשמור על השווקים?

התשובה לשאלה זו מתחלקת לשניים: החלק הראשון הוא שהתאוששות בכלכלה הריאלית מתחילה קודם כל בהתאוששות בשוק ההון. בדיוק לפני שנה (לכתבה המלאה) פרסם הפד' מחקר שהמסקנה בו הייתה ברורה: יש קשר חיובי חזק בין מרווחי האשראי בשוק האג"ח הקונצרני לבין קצב הצמיחה בכלכלה האמריקנית. אם תבחנו את צעדי הפד' האחרונים, תגלו שכל הצעדים שלו נועדו לכווץ את מרווחי האשראי.

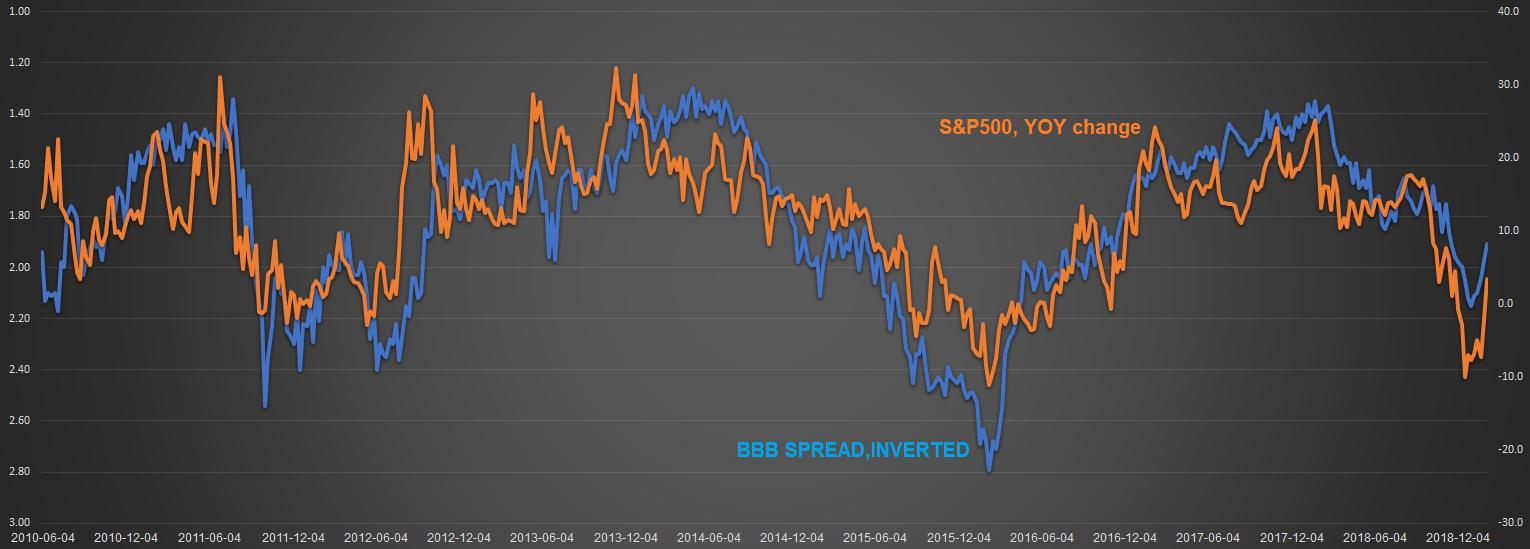

יש לא מעט הגיון בטיעונים אלו של הפד' - כאשר החברות יכולות לגייס הון בקלות, הן יכולות לגדול ולהתפתח. עם זאת, כפי ששמנו לב בשנים האחרונות, גיוס הכספים עשוי ללכת לכיוונים פחות פרודוקטיביים – כמו לדוגמה ביצוע רכישות חוזרות (BUYBACK). לפיכך, לא מפתיע כי תשואת מדד ה-S&P500 מקיימת קשר חזק בעשורים האחרונים עם מרווחי האשראי של החברות בדירוג BBB.

- המספר היומי - 70 אלף משרות נוספו בינואר? מה יראה דוח התעסוקה האמריקאי

- בכירי הפד מאותתים: הסף להפחתות ריבית נוספות נותר גבוה

- המלצת המערכת: כל הכותרות 24/7

אבל זה לא הכל, אפילו לא מעט. הסיפור הגדול באמת הוא סוגיית הפנסיה בארה"ב והתהליכים הדמוגרפים המתרחשים במעצמה הכלכלית הגדולה בעולם. האלטרנטיבה של ניפוח השווקים הפיננסיים בארה"ב היא התמוטטות כל מערכת הפנסיה הציבורית. האמת היא, שהמערכת הפנסיונית בארה"ב כבר מזמן פשטה את הרגל ורק בגלל תרגילים חשבונאיים, פשיטת רגל לא הוכרזה בפועל. ירידה משמעותית וממושכת בשווקים הפיננסיים תהווה "מכת מוות" למערכת הפנסיונית בארה"ב – המשמעות היא כאוס חברתי.

למערכת הפנסיונית הציבורית בארה"ב יש לא מעט אתגרים לשנים הקרובות. הדמוגרפיה בארה"ב משחקת לרעתה, כאשר 2030 צפויה להיות נק' מפנה, בה כל ילדי ה"בייבי בום" יעברו את גיל 65. המשמעות הפרקטית של נתון זה היא ש-1 מכל 4 אזרחים אמריקניים יגיע לגיל הפרישה!

בעיה נוספת היא העובדה שכל קרנות הפנסיה הציבוריות בארה"ב עדיין מוגדרות ע"פ זכויות (defined benefit או בקיצור DB). בקרנות פנסיה מסוג זה, המבוטח יודע מההתחלה את הזכויות שהוא זכאי להן בגיל פרישתו ולא ניתן לגעת בהן (הנושא הגיע למספר בתי משפט בשנים האחרונות, אבל בכולם הממשלות/העיריות נחלו כישלון). נכון להיום, הרוב המוחלט של קרנות הפנסיה בארה"ב מתחייבות לתשואה של 7%-8% לשנה. כמובן שתשואה כזו אינה ריאלית בסביבה שבה הריביות הן אפסיות ובטח שבזמני משבר. התוצאה היא גירעונות ענק, שמשפיעים גם על התפקוד היומיומי של הרשויות.

- שופיפיי צונחת ב־11% לאחר דוחות מעורבים

- רובינהוד אכזבה בהכנסות - המניה נופלת ב-12%

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

זה לא נגמר: לאחר בחינה בשנה האחרונה של הסוגייה, מתברר כי כל ההנחות האקטואריות, שמהן ניתן להבין את המצב הפיננסי של הקרנות, הן הנחות לא ריאליות. כך לדוגמה, למרות שאנחנו חיים בעולם שבו הריביות הן אפסיות ואפילו שליליות, קרנות הפנסיה בארה"ב משתמשות בריבית היוון של 7% בשביל לשערך את ההתחייבויות העתידיות שלהן.

ניקח לדוגמה את קרן קרן הפנסיה הממשלתית של קליפורניה (CalPERS) שהיא קרן הפנסיה הממשלתית הגדולה ביותר בארה"ב, המכסה כ-1.9 מיליון מובטחים. נכון לשנה שעברה, היחס בין ההתחייבויות העתידיות הלא ממומנות לבין נכסי הקרן (unfunded pension liabilities) עמד על 71%, כאשר בחישוב זה לקחה הקרן ריבית היוון של 7%. שימוש בריבית נמוכה יותר כמו 6%, יקפיץ את סעיף ההתחייבויות הלא ממומנות לרמה של 250 מיליארד דולר. שימוש בריביות נמוכות יותר (ומציאותיות) יוביל בהכרח לקריסה של הקרן (וקריסה פיננסית של המדינה בעקבות זאת).

איך מטשטשים את הבעיה?

בשביל להימנע מהגדלה נוספת של הגירעון, הקרן העלתה משמעותית את החשיפה שלה לנכסים מסוכנים - לשוק המניות, כי פשוט אין ברירה. כ-48.8% מתיק ההשקעות מושקע בשוק המניות. כ-22.5% מהתיק מושקע בשוקי האג"ח. כ-10.8% מושקעים בנכסי נדל"ן, כ-7.7% מושקע בקרנות הון פרטיות. כ-5.9% מושקעים בנכסים המגנים מפני אינפלציה, וכ-3.3% מהתיק הם נכסים נזילים.

תיק ההשקעות של קרן CalPERS: חשיפה גדולה מאוד לשוקי המניות

כמובן, שהאירועים בחודשים האחרונים החריפו עוד יותר את הבעיה של הקרן. אבל יש פיתרון – לקחת עוד סיכונים. בשבוע שעבר הודיע מנהל ההשקעות של הקרן כי היא מתכננת להגדיל את יחס ההשקעה בנכסים מסוכנים כמו חברות פרטיות וחוב פרטי (בעוד קרוב ל-80 מיליארד דולר). בנוסף, הקרן צפויה להתמנף עוד יותר בשוק המניות.

- 6.משהו משהו 22/06/2020 22:22הגב לתגובה זולפד לא אכפת בכלל מהבורסה. אכפת לו אם חברות יקרסו, אכפת לו אם יהיו פיטורי עובדים נרחבים (ולכן הוא קונה חוב כדי לוודא שחברות לא יגייסו חוב בריבית גבוהה ובמקביל יקצצו בעובדים ובהוצאות) ואכפת לו מהרבה "מרג'ין קול" שיקרו בעת ובעונה אחת ועלולים לגרום לפשיטות רגל של הרבה חברות במין אפקט דומינו. דבר אחרון שמעניין אותו זה "שוק ההון".

- אני 25/06/2020 00:37הגב לתגובה זולך תראה את ההכנסות ממסים בשוק ההון ועל זה שהפד לא מפסיק לדבר בפגישות שלו על החשיבות של "אפקט העושר".

- ירון 23/06/2020 11:14הגב לתגובה זוכל מה שעניין את טראמפ זה הבורסה, גם לפני הקורונה הציוצים של טראמפ בבירור באו להשפיע על הבורסה, ואם לטראמפ איכפת אז גם לפד איכפת.

- 5.מה הבעיה שידפיסו עוד שטרות (ל"ת)נדב 22/06/2020 19:29הגב לתגובה זו

- 4.בלדה לניפוח 22/06/2020 17:09הגב לתגובה זוגם בהנחה של אינפלציה נמוכה .אבטלה התחרות על טכנולוגיה עם סין הודו יפעלו הבורסות.הסינים מעדיפים גרעינים ובשר אמיתי במקום דולרים במזווה.

- 3.אנונימי 22/06/2020 16:15הגב לתגובה זובארץ כל קרנות הפנסיה עברו לשיטה דל ממוצעים עם סבסוד הדדי כך שגרעון בשנה כלשהי מתורגם לחיתוך בזכויות. מעבר לכך נקודת האיזון עומדת על כ 4.5%..

- 2.לכן השוק ימשיך לעלות (ל"ת)ירמי 22/06/2020 15:50הגב לתגובה זו

- 1.משקיע 22/06/2020 15:50הגב לתגובה זולפי התזה הזאת עוד שנייה קרנות הפנסיה יתחילו לסחור באופציות (בינאריות). אתה מתאר קזינו לא קרן פנסיה.

- עזורי 22/06/2020 21:35הגב לתגובה זובארץ ההרכב הוא סביבות שליש מנייתי עד לגיל 55 בערך. זה תלוי בחירה של החוסך.