הרצף נשבר: פדיונות ענק בשוק האג"ח הקונצרני בארה"ב

במקביל לראלי החד בשווקים בחודשים האחרונים, אחת התופעות הבולטות בוול סטריט היתה כניסה מאסיבי של כסף גם לשוק האג"ח הקונצרני ופרט לדירוגים הנמוכים. לאחר שמרווחי האשראי ירדו בשבוע הקודם לרמות שפל היסטורי, הסנטימנט בשוק זה השתנה ב-180 מעלות בימי המסחר האחרונים.

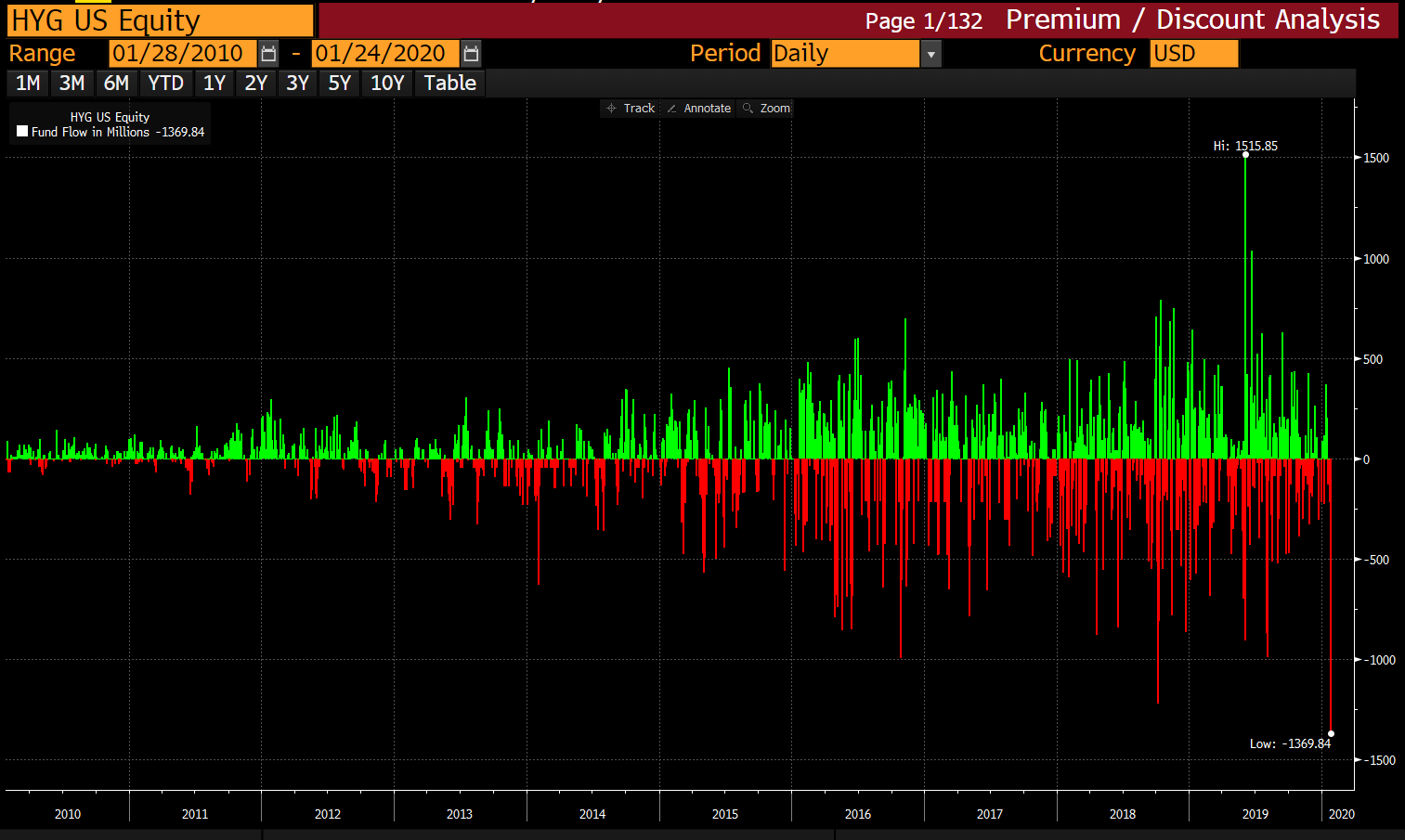

ע"פ הנתונים של בלומברג, ביום שישי האחרון התרחשו פדיונות בהיקף של קרוב ל-1.4 מיליארד דולר מתעודת הסל HYG, העוקבת אחר הדירוגים הנמוכים בארה"ב (אג"ח זב"ל). מדובר בפדיונות הגדולים ביותר שנרשמו בתעודה זו אי פעם. המשמעות: מחיר ההון לחברות עולה.

הפדיונות ההיסטורים מתעודת הסל HYG: החשש חזר לשוק

נציין כי שוק האג"ח הקונצרני הציג בחודשים האחרונים תשואה גבוהה במיוחד, כאשר הוא התנתק מהקורלציה ההיסטורית עם סקר ה-ISM במגזר הייצור. אחת הסיבות העיקריות לתנודתיות היא פעולות הפד' בחודשים האחרונים שהציפו את השווקים בכסף זול ולמעשה ניתקו את המתרחש בכלכלה הריאלית לפעילות השווקים. נציין בהקשר זה כי הפד' צפוי להחליט השבוע על מדיניותו לחודשים הקרובים וברקע להתבטאויות של חלק מבכירי הבנק, נראה כי המשקיעים לא לוקחים כעת סיכונים שהפד' "יסיים את החגיגה".

הפער בין מדד ה-ISM במגזר הייצור לאגרות החוב בדירוגים הנמוכים בארה"ב: הפער יסגר לאחר החלטת הפד'?

- 3.לא אמין 27/01/2020 19:10הגב לתגובה זוביז פורטל שוב מנסה להפחיד עם כתבי החצר, הכי טוב כרגע לסגור את הטלויזיה ולא להקשיב לכל המומחים דלהשמתע שכבר שנה מפמפמים פחד. מחר כנראה תיקון חד ..

- 2.לקנות לקנות לקנות . (ל"ת)שושנת יריחו . 27/01/2020 16:33הגב לתגובה זו

- 1.אז המשך עליות אחרי התיקון (ל"ת)אם הפד יוריד ריבית 27/01/2020 15:49הגב לתגובה זו

- זובי בלובי תמימצ'יק (ל"ת)היי היי 27/01/2020 16:08הגב לתגובה זו