המניות המומלצות בתחום השבבים

אופנהיימר בסקירה מקיפה על מניות השבבים - התחום ימשיך לצמוח בזכות הבינה המלאכותית, על ההבדל בין מניות שבבים למניות ציוד לשבבים, על הישראליות בתחום, וכל התחזיות ומחירי היעד למעל 30 מניות בתחום

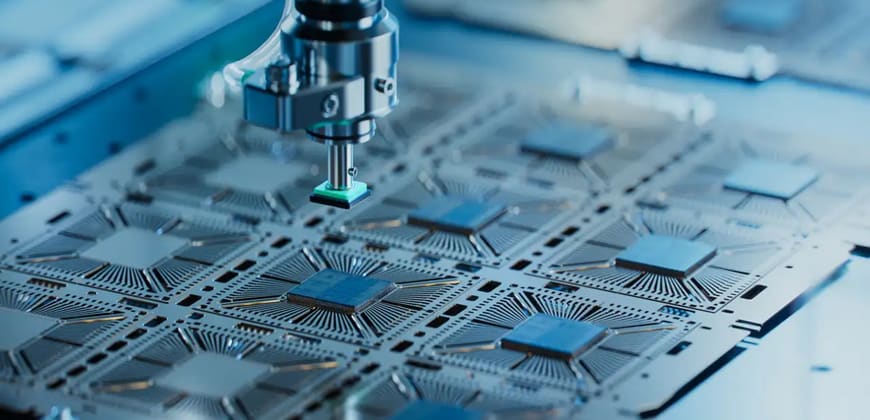

תעשיית השבבים עוברת מהפכה שטרם נראתה. מה שהיה פעם תת-סקטור יחסית קטן של ענף הטכנולוגיה הפך למנוע הצמיחה המרכזי של הכלכלה הדיגיטלית, כאשר מהפכת הבינה המלאכותית דוחפת את ההשקעות בתחום לגבהים חסרי תקדים. על פי הנתונים שנחשפו בכנס הטכנולוgגה של אופנהיימר בעמק הסיליקון, השקעות הענן והבינה המלאכותית צפויות להסתכם השנה ב-400-450 מיליארד דולר, ולהגיע לטריליון דולר בשנת 2028.

מאחורי המספרים המרשימים עומדת מציאות פשוטה: הבינה המלאכותית הפכה ממוצר חדשני ולא בשל לחלק בלתי נפרד מחיינו. אי אפשר כעת לדמיין את העבודה ללא ChatGPT או כלי AI אחר, המסייע הן בעבודה והן במשימות פרטיות והופך את חיינו לנוחים ופשוטים יותר. מאחורי השיפור במנועי AI עומדות השקעות עתק של ענקיות הענן - מיקרוסופט, גוגל, אמזון, מטא, חברות פרטיות מובילות כמו OpenAI, xAI ו-Anthropic, וכן המעצמה הסינית.

כתוצאה מכך, שוק השבבים כולו, שהוערך בשנת 2023 בכ-550 מיליארד דולר, צפוי להכפיל את עצמו להערכת אופנהיימר ולהגיע למעל טריליון דולר בשנת 2030, כאשר מרבית הצמיחה תגיע משבבי AI. במקביל, גם מגזר הציוד לשבבים חווה מהלך התקדמות יוצא דופן, וצפוי להגיע מהיקף של כ-100 מיליארד דולר בשנת 2023 לכ-165 מיליארד דולר בשנת 2030.

אנבידיה - הענק שלא עוצר

החברה שנהנית במידה המירבית ממהפכת הבינה המלאכותית היא, ללא ספק, ענקית השבבים אנבידיה (NVDA). החברה ממשיכה לשלוט על תחום שבבי ה-AI, בזכות יתרונות לגודל, מיקוד טכנולוגי חזק לצד שיתוף פעולה מתמיד עם TSMC, יצרנית השבבים המובילה בעולם, ושילוב של חומרה מתקדמת עם תוכנת ה-CUDA הייחודית, המספקת אינטגרציה של מערכות AI מתוחכמות.

- אנבידיה זינקה 8%: "השקעות AI של 660 מיליארד דולר הגיוניות לחלוטין"

- אנבידיה מתקשה להתרומם גם כשכסף גדול זורם לשוק

- המלצת המערכת: כל הכותרות 24/7

אנבידיה, על פי האנליסטים של אונהיימר, הפכה בפועל לספקית מונופוליסטית של מערכות AI עבור חברות הענן המובילות - מיקרוסופט, גוגל, AWS, מטא ועוד. בכך נהנית פעילות החברה מגל השקעות עתק בתשתית הבינה המלאכותית, המוערך במאות מיליארדי דולרים, ומצטיינת בצמיחה שנתית יוצאת דופן של כ-70% בהכנסותיה. בשנה הפיסקלית הנוכחית, המסתיימת בינואר 2026, צפויה אנבידיה להציג הכנסות של כ-200 מיליארד דולר, עם שיעור רווח תפעולי מעל 60%.

החברה מציעה מערכות מתקדמות המספקות מענה לאימון מודלים AI ולהרצת מודלים לצרכי הסקת תובנות, ומנהלת תהליכי מעבר דורות מוצריה - ממשפחות Hopper למשפחת Blackwell ובעתיד - משפחת Rubin/Vera הצפויה להשקה בשנה הבאה. מערכות אלה, כותבים האנליסטים, מציגות שיפור מתמיד בביצועים וכן בצריכת חשמל בדאטה סנטרס - נושא שעולה בחשיבותו, נוכח אילוצי רשת החשמל הנוכחית במדינות המערב.

מלבד שוקי היעד של ענקיות הענן והמגזר הארגוני, הזדמנות נוספת לצמיחה של אנבידיה טמונה בהשקעות ממשלתיות, מגמה שצוברת לאחרונה תאוצה. האנליסטים של אופנהיימר מעריכים הזדמנות זו לבדה בכ-1.5 טריליון דולר הכנסות, כאשר החברה מתכוננת להקמת חוות AI ענקיות, ובהן כל גיגה וואט של צריכת חשמל מתורגמת להשקעה של 40-50 מיליארד דולר. מניית אנבידיה מדורגת בתשואת יתר עם מחיר יעד של 175 דולר (כל ההמלצות ומחירי היעד נמצאות בתחתית הכתבה).

- אינטל מאבדת 5%, אמזון 3%; אנבידיה מתחזקת 1.2% - הנאסד"ק יורד 0.3%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

ברודקום מתמקמת כשחקנית השנייה

החברה שבונה את עצמה כשחקנית השנייה בגודלה בתחום שבבי AI היא חברת ברודקום (AVGO). החברה מפתחת שבבים ייעודיים עבור לקוחותיה, הזדמנות המוערכת ב-60-90 מיליארד דולר היקף מכירות. ברודקום מהווה שילוב של פעילות שבבים - כ-60% מהכנסות, עם פעילות תוכנה ארגונית - כ-40% מהכנסות. החברה צמחה לאורך שנים באמצעות רכישות סינרגטיות, תוך דגש חזק על רווחיות ותזרים מזומנים.

השקפת העולם של ברודקום לגבי עתידו של שוק AI שונה לחלוטין מזו של אנבידיה: בעוד שאנבידיה רואה את ההזדמנות של טריליוני דולר בהחלפת שרתים מבוססי CPU בשרתי GPU, הנהלת ברודקום צופה שמירה על תשתית תקשורת ארגונית מבוססת אתרנט לצד שבבי ASIC ייעודיים. לטענת האנליסטים, גם ענקיות הענן יעדיפו בעתיד להשען על מערכות ייחודיות המכונות XPU - שילוב של GPU ו-CPU, תוך שימוש גובר בהתאמה אישית של שבבי ASIC לצרכים ולמודלים ספציפיים.

המנכ"ל הדגיש כי מספר שרתי XPU מכפיל ואף משליש את עצמו מדי שנה, עם צפי להגיע למיליון מערכות XPU עד 2027-28. במחירים של היום, שקול הדבר להזדמנות שוק של 60-90 מיליארד דולר עבור ברודקום, כאשר כבר השנה צפויה החברה להציג הכנסות מתחום ה-AI של כ-30 מיליארד דולר. החברה עובדת באופן צמוד עם שלוש חברות הענן המובילות - גוגל, מטא ו-ByteDance, ונמצאת במגעים עם עוד ארבע שחקניות ענק, ועובדת עם שותפי פרויקט הדגל הלאומי של AI בארה"ב Stargate שהיקפו מוערך בכ-500 מיליארד דולר. מניית ברודקום מדורגת Outperform עם מחיר יעד של 265 דולר.

מארוול במירוץ התקשורת האופטית

חברת מארוול (MRVL) עברה היסטוריה ארוכה של מיזוגים ורכישות, שכללה את רכישת גלילאו הישראלית בשנת 2001. בתהליכים אלה היא שינתה את מהות פעילותה משבבי ניהול דיסקים קשיחים לשבבי תקשורת אתרנט ארגונית וכן לשבבי תקשורת אופטית, תוך דגש על תחום הדאטה סנטרס. כתוצאה מכך, אחראית פעילות הדאטה סנטרס כעת על כ-76% מסך הכנסות החברה, וצומחת בשיעור שנתי מעל 70%.

מכירות שבבי AI צפויות להסתכם השנה להערכתם האנליסטים של אופנהיימר ב-2.5 מיליארד דולר, כ-30% מסך ההכנסות, ולהגיע לכ-4 מיליארד דולר בעוד כשנתיים. מרבית החשיפה של מארוול לשוק הדאטה סנטר הנה בגין שבבי תקשורת אופטית רחבת סרט - עד 3.2 טרה ביט לשנייה, פעילות אליה הגיעה עם רכישת חברת INPHI ב-2021. פעילות התקשורת האופטית מספקת מענה משלים לפעילות הליבה של תקשורת האתרנט, ובכך מחזקת את יתרונותיה התחרותיים של מארוול.

לחברה שיתופי פעולה עם מספר ענקיות הענן לפיתוח מערכות בינה מלאכותית ייעודיות, כולל גוגל, אמזון, מיקרוסופט ומטא. למרות דחיית הזמנות ממיקרוסופט, שהובילה לשמירה על התחזית השנתית בניגוד לציפייה להעלאת תחזיות וכתוצאה מכך - לאכזבת המשקיעים ולירידה חדה במניית MRVL לאחר פרסום דוחותיה האחרונים, צופה הנהלת מארוול קבלת הזמנות משמעותיות בשנה הבאה.

למארוול כעת 18 פרויקטים של שבבי ASIC ייעודיים עבור מודלים של לקוחותיה הגדולים בתחום ה-AI, כולל 12 עם השחקניות המובילות ועוד 6 עם שחקניות AI מתעוררות. לפי אנליסטי אופנהיימר, שוק היעד עבורה צפוי לגדול מ-21 מיליארד דולר ב-2023 ל-94 מיליארד דולר ב-2028, כולל 55 מיליארד דולר הזדמנות של שבבי ASIC מיוחדים. מארוול מחזיקה כעת בנתח שוק של כ-10%, וצופה להגדילו ל-20% בשנים הקרובות. מניית מארוול מדורגת Outperform עם מחיר יעד של 95 דולר.

TSMC - תשתית הייצור הגלובלית

החברה שאחראית על כמעט כל ייצור שבבי ה-AI בעולם המערבי היא TSMC הטייוואנית (TSM), המשמשת כקבלן משנה עבור אנבידיה - לקוחה הגדול ביותר, ברודקום, מארוול ועוד, ומצטיינת בתהליכי ייצור השבבים המתקדמים ביותר. ייצור שבבי AI מהווה למעלה מ-50% מסך הכנסות TSMC, וצפוי לגדול בעתיד, בהתאם להשקעות בתחום זה, כאשר מתחרותיה - בעיקר אינטל וסמסונג, נותרו מאחור.

TSMC מייצרת את מרבית השבבים בטייוואן, ובכך חשופה לסיכונים גיאופוליטיים, אך מאיצה את הקמת מפעליה באריזונה שבארה"ב, עם פתיחת פעילות המפעל הראשון בשנה הנוכחית והתקדמות בהקמת המפעל השני הסמוך. החברה הגדילה השנה את השקעותיה הקפיטליות בכ-30%, לשיא של כ-40 מיליארד דולר, לאור הביקושים הגוברים לשבבי AI.

ייצור שבבי AI מתקדמים בטכנולוגיות של 2-3 ננומטרים מחייב, מדגישים באופנהיימר, יישום שינויים טכנולוגיים משמעותיים, כגון טכנולוגיית GAA של מבנה טרנזיסטור רב-מימדי, טכנולוגיית CoWoS ליצירת מארזים מתקדמים המשלבים רכיבים שונים וכן טכנולוגיית HBM בתחום שבבי הזיכרון.

שוק הציוד לשבבים - KLA בחזית הבקרה

עליה ברמת המורכבות של תהליכי ייצור השבבים מטיבה עם פעילות ספקיות הציוד לייצור השבבים, כגון חברת ASML המתמחה בתהליך הליתוגרפיה, חברות אפלייד מטריאלס (AMAT) ו-לאם ריסרץ' (LRCX) המתמחות בתהליכי ציפוי וגרידה של שכבות השבבים. במקביל, עולה חשיבות קריטית של בדיקה ומדידה בתהליכי ייצור השבבים, דברים המובילים לצמיחה מואצת של חברת KLA (KLAC), מובילת תחום בקרת תהליכי ייצור השבבים בעלת נתח שוק מעל 50%.

גודל שוק הציוד לשבבים מוערך השנה בכ-100 מיליארד דולר, כאשר שוק הציוד לבקרת ומדידת תהליכי ייצור השבבים מוערך בכ-16 מיליארד דולר. חברת KLA פועלת בכל סגמנטים של שוק זה, כולל בדיקת פרוסות שבבים, מדידת שבבים, בדיקת מסכות, בדיקה סופית וכן בדיקת מארזים מתקדמים, פעילות שנהנית מצמיחה גבוהה במיוחד של כ-70% בשל מורכבות מערכות AI הכוללות שבבים מסוגים שונים.

החברה החלה בתהליך חדירה לשוק זה לפני כחמש שנים, וכעת מוערכות מכירות הציוד לשוק ה-AP בכ-850 מיליון דולר, כ-7% מסך ההכנסות. הנהלת KLA הדגישה כי היא ממשיכה להגדיל את נתחה בשוק, בעיקר על חשבונה של אפלייד מטריאלס, מובילת תחום הציוד לייצור שבבים ובעלת פעילות קטנה בשוק הבקרה והמדידה.

פעילות KLA נהנית מהתקדמות השקעות TSMC הטייוואנית, יצרנית השבבים המובילה שהגדילה השנה את השקעותיה בכ-30% לשיא של כ-40 מיליארד דולר. יחד עם זאת, כנגד הגידול של TSMC עומדים סיכונים של סמסונג ואינטל, המתקשות להתקדם במפת הטכנולוגיה. הגורם המרכזי המעיק על קצב הצמיחה של KLA הוא ירידת החשיפה לשוק הסיני, בהתאם להנחיות הממשל האמריקאי. המכירות בסין היוו בשנה שעברה נתח גבוה של 43% מסך ההכנסות, אך הנתח נחתך ל-26% ברבעון האחרון וצפוי להמשיך להצטמצם. מניית KLA מדורגת באופנהיימר עם המלצת תשואת יתר ומחיר יעד של 950 דולר.

החברות הישראליות בזירה הגלובלית

במגזר הציוד לשבבים, האנליסטים מדגישים את מובילת הענף KLA, השולטת על נתח שוק של למעלה מ-50%, שרכשה בעבר את חברת אורבוטק הישראלית. חברה זו מתחרה מול שתי שחקניות ישראליות, נובה (NVMI) וקמטק (CAMT), כאשר שתיהן מצליחות לנגוס בנתח השוק המוביל של KLA ולהשיג צמיחה גבוהה יחסית לענף כולו, בזכות התמחות טכנולוגית ודגש על השוק הסיני.

לפי אופנהיימר, חברות נובה וקמטק הישראליות תופסות את נתח השוק בסין על חשבונה של KLA, כל אחת בסגמנטים רלוונטיים. זהו מצב פרדוקסלי בו החברות הישראליות מצליחות לחדור לשוק הסיני דווקא בזמן שהחברות האמריקאיות מוגבלות על ידי הרגולציה האמריקאית.

עתידו של מגזר השבבים נראה, לפחות בשלב הנוכחי, בטוח יותר מאשר מגזר התוכנה. הדבר נובע מביקושים גבוהים ועולים לשבבי AI, המפעילים את תשתיות הבינה המלאכותית בדאטה סנטרים של ענקיות הענן. כתוצאה מכך, גם מגזר הציוד לייצור ולבדיקת שבבים, המהווה נגזרת השקעות בחברות שבבים, נהנה מביקושים חזקים וגבוהים היסטורית.

עם זאת, ברקע ישנו סיכון של מחזוריות כלכלית, המשפיעה לאורך עשורים על שוק השבבים, וכן סיכונים גיאופוליטיים הקשורים למלחמת הסחר בין ארה"ב לסין. יחד עם זאת, התמונה הכוללת מצביעה על צמיחה מתמשכת ומואצת בתחום, המונעת על ידי הביקוש הגובר לפתרונות בינה מלאכותית ברחבי העולם.

.

- 5.ניצן רוזנברג 04/07/2025 07:50הגב לתגובה זוכתבה מלאה באינטרסים שיווקיים של הכותב ולא אובייקטיבית הזהרו..!

- 4.אנונימי 02/07/2025 20:41הגב לתגובה זולא המלצה.

- soxl זיפט (ל"ת)אנונימי 03/07/2025 07:21הגב לתגובה זו

- 3.אני מושקע במטקות עוד תגיע רחוק (ל"ת)אנונימי 02/07/2025 20:31הגב לתגובה זו

- 2.אנונימי 02/07/2025 18:05הגב לתגובה זומוכרת חומוס

- 1.אף אחד לא סופר את טאואר חח (ל"ת)אנונימי 02/07/2025 17:07הגב לתגובה זו

- טוואר חברה קטנה גם בגודל וגם בטכנולוגיה לעומת הענקיות שהוזכרו כאן. יש עוד הרבה כמוה בעולם (ל"ת)אנונימי 02/07/2025 18:02הגב לתגובה זו

- השער שלא לא נמוך לעומת המתחרות (ל"ת)אנונימי 02/07/2025 18:12