התוכנית של סיידוף להשבחת שיכון ובינוי - לקחת כסף של אחרים

נתי סיידוף השקיע 1.1 מיליארד שקל ב-2018 ברכישת השליטה בשיכון ובינוי שיכון ובינוי -0.27% מידי שרי אריסון. הוא ראה את ההשקעה מזנקת לשווי של 4.4 מיליארד שקל, הוא ראה את ההשקעה צונחת כל הדרך חזרה למטה. בדרך הוא הזרים כספים נוספים והשקעתו הכוללת מסתכמת בכ-1.4 מיליארד שקל. הוא כנראה הבין שהגיע הזמן לקחת את המושכות על רקע האכזבה מהביצועים העסקיים ובהתאמה הנפילה במחיר המניה.

אבל, יש בעיה. סיידוף לא באמת כאן, הוא אפילו לא השתתף בהנפקת זכויות גדולה באוגוסט אשתקד בסכום של 600 מיליון שקל ודולל בהחזקותיו ל-41.1%. סיידוף כנראה לא בשליטה מלאה על מה שקורה בחברה. ולקחת שליטה על מה שקורה בחברה המאוד מורכבת הזאת ייקח הרבה זמן.

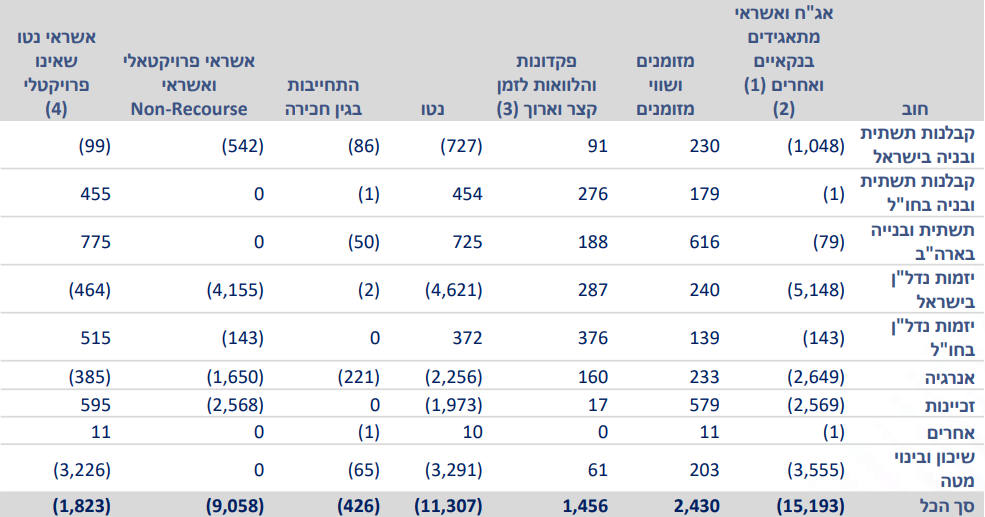

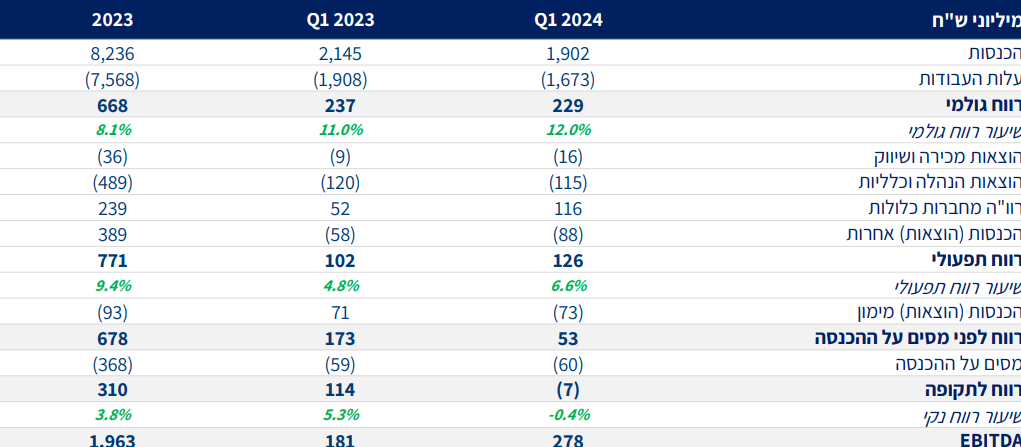

בינתיים החוב גדול מאוד - כ-11.3 מיליארד שקל נטו, כשבמקביל יש סימני שאלה לגבי יכולתה לייצר ערך בתחומים בהם היא פעילה. שיכון ובינוי היא תמנון ענק. היא פועלת בתחום האנרגיה המתחדשת דרך החברה הבת שיכון ובינוי אנרגיה שוב אנרגיה 4.93% שנסחרת בבורסה בתל אביב כשגם היא מאכזבת את המשקיעים למרות שברשותה תחנות כוח מניבות. המניה ירדה מאז ההנפקה לפני כשנתיים במעל 30% לשווי של 2.2 מיליארד שקל.

החוב הענק של שיכון ובינוי:

- מאחורי הקלעים: מי מנסה לקנות את שיכון ובינוי אנרגיה ולמה המניה ממריאה?

- נתי סיידוף מתחיל לעשות סדר - יוצא מניגריה בהפסד של 60-80 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

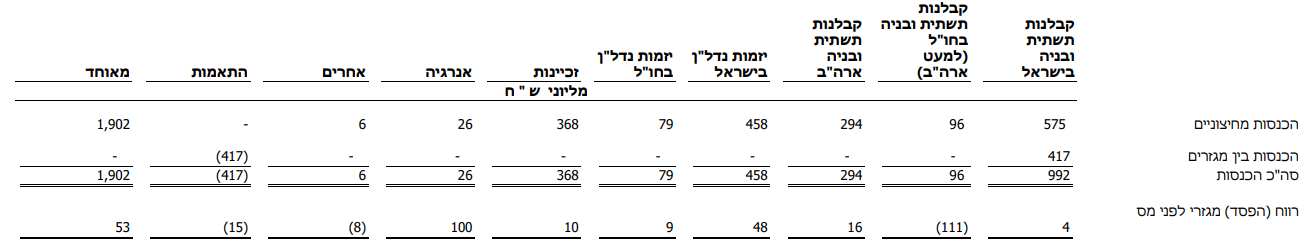

שיכון ובינוי שמחזיקה ב-71% משיכון ובינוי אנרגיה נסחרת בשווי של 3.7 מיליארד שקל. לשיכון ובינוי גם פעילות גדולה בחום התשתיות - גם בארץ וגם בחו"ל. בחו"ל הפעילות מתרכזת בארה"ב, דרום אמריקה ואפריקה. זו פעילות עם אי וודאות רבה שאחת לכמה שנים דורשת מחיקות גדולות. בשנה האחרונה החברה מחקה בשל שינויים בשערי מט"ח ובשל ביטול פרוקיטי מעל חצי מיליארד שקל בפעילות באתיופיה וניגריה.

המשקיעים למודי ניסיון וגם כשיש רווחים בפעילויות האלו הם לא מתרשמים ומחכים למכה. בנוסף, יש את הפעילות הנדל"נית בארץ. זו כנראה גולת הכותרת של הקבוצה. קרקעות בשווים מרשימים ופייפליין גדול להמשך. גם כאן, הנהלת החברה נפלה בגדול עם השקעה של מעל 2 מיליארד שקל ברכישת קרקעות בשדה דב ואזורים אחרים בסכום של מעל 2 מיליארד שקל לדיור ציבורי. המנכ"ל תמיר כהן עשה זאת מול עליית הריבית וללא חשש, אולי בהערכה שהריבית תרד מהר. זה לא קרה וזה הפך להפסד ענק בדוחות הכספיים - כמיליארד שקל.

שיכון ובינוי נדל"ן מוערכת במעל 5 מיליארד שקל. בדצמבר 2023 רכשה כלל ביטוח 8% ממניות החברה ב-400 מיליון שקל.

תחומי הפעילות של הקבוצה:

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

מול הפעילות המקומית בנדל"ן למגורים ומול תחום האנרגיה המתחדשת שאמור להיות מניב, יש כאמור תחומים פחות יציבים כשהמלחמה כמובן משפיעה על הפעילות בארץ. תחום התשתיות דרך סולל בונה עלול לסבול מאוד אם הממשלה תפחית את היקף ההשקעה בתשתיות לאור הגירעון בתקציב. מנגד, יש שמעריכים שהיקף ההשקעה בתשתיות יגדל כי זה מייצר צמיחה למשק.

כשמסתכלים על מכלול הפעילויות של שיכון ובינוי מקבלים הפסד קטן ברבעון הראשון של השנה, הפסדים בשנה שעברה:

ולכן סיידוף מבין שהוא צריך להתערב - אבל, האם למשקיעים יש סיבה להאמין בו, אחרי שלא השתתף בהנפקת הזכויות האחרונה, ואחרי שבעצם נטש את הניהול בשנים האחרונות? הוא אומר שהוא רוצה לגייס 100 מיליון דולר להשקעה של 10% בקבוצה, להנפיק או לחלק כדיבידנד בעין את שיכון ובינוי אנרגיה. זה אפשרי לכאורה, אבל משקיע שייכנס יעשה זאת אם הוא יראה אפסייד גדול. בכלכליסט הציגו את קיסטון כגוף שמנהל שיחות עם סיידוף. קרן קיסטון בניהול נבות בר עשויה להשתלב בשיכון ובינוי אנרגיה, אבל לא בשיכון ובינוי הקבוצה. מעבר לכך, קיסטון נמצאת בהגדלת פעילות בעקבות רכישת מניות נוספות באגד, זה לא יהיה פשוט מבחינתה להיכנס גם למעורבות בשיכון ובינוי.

מניית שיכון ובינוי ב-12 החודשים האחרונים

וכל זה כשבמקביל עתידו של המנכ"ל תמיר כהן לא ברור ובשוק יש הערכות שהוא מנסה לבנות קבוצה שתרכוש מסיידוף את ההחזקה.

כך או אחרת, השוק לא התלהב בשבוע שעבר מההצהרות של סיידוף. המניה לא התרוממה וכנראה שגם היום היא לא תתרומם. השוק רוצה לראות את סיידוף מכניס יד לכיס כדי להשיב את האמון. כולם מבינים שיש ערך בקבוצה, למרות שקשה לכמת אותו בהינתן הפעילויות בחו"ל, אבל הם רוצים חראות הזרמה גדולה שצקטין את הסיכונים.

הנכסים העיקריים של שו"ב אנרגיה עליהם מנסה קיסטון להשתלט הם חגית ורמת חובב שנרכשו על ידי שו"ב אנרגיה ב-1.6 ו-4.2 מיליארד שקל בהתאמה. קיסטון כבר מחזיקה ב-16% מכל תחנה ואחרי המהלך היא צפויה להיות בעלת השליטה בהן.

- 7.דני 23/06/2024 17:18הגב לתגובה זוכול גוף מוסדי שיכנס לבור כזה יצטרך לעמוד לדין . בור של 11.3 מיליארד מתאים להימורים בקזינו.

- 6.קטורמנס 23/06/2024 15:13הגב לתגובה זושער המנייה לפני שש שנים והים כמעט ביחס שווה לדעתי

- 5.לפני כ4-5 שנים עשיתי לא מעט כסף במניה זו (ל"ת)Robin Hood 23/06/2024 10:52הגב לתגובה זו

- 4.יעל 23/06/2024 10:19הגב לתגובה זואת המחיר הציבור ישלם על ידי התספורות שיעשו לנו. תשאלו את תשובה.

- 3.חרטטיסט 23/06/2024 10:13הגב לתגובה זוקיסטון הודיע שלא דובים ולא יער עיתון חרטטן וכתב ברברן

- תמימות 23/06/2024 12:25הגב לתגובה זובלי השקרים ,אומרים לא ומתחת לפני השטח ...כנראה שהכתב יודע משהו עתידי

- קיסטון כתבו שהם רוצים את האחזקה בכתחנות הכוח ולא בסולאר (ל"ת)אלון 23/06/2024 11:23הגב לתגובה זו

- 2.ינשוף 23/06/2024 09:43הגב לתגובה זועם ממשלה כזאת שיכולה לשרוף את כל המזרח התיכון מי יקח סיכונים

- 1.השוק 23/06/2024 09:25הגב לתגובה זוולכן כל הניתוח של שיכון ובינוי לא רלבנטי בכלל. מעניין איך ינתחו את בזן לאור האיומים . או בכלל כל חברה אחרת שמאויימת כעת וזה כולל מפעלי נשק. בתים . שדה תעופה. חנויות. ומה לא. ועל כך נאמר הנבואה ניתנה לשוטים .

- ושוב 23/06/2024 12:29הגב לתגובה זושביל אקמן שקנה מניות הבורסה הוא טיפש מצוי כמו הכותבים כאן?