אנלייט פספסה בשורה העליונה והתחתונה; גם התחזית מתחת לצפי

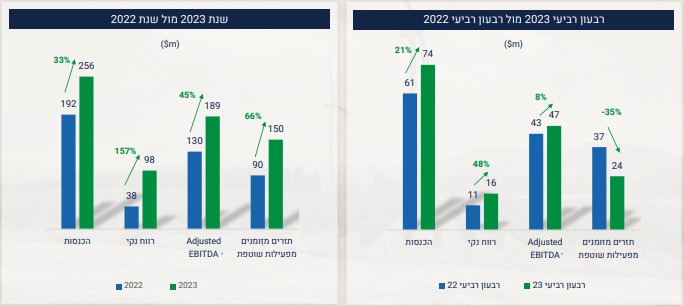

חברת האנרגיה המתחדשת הדואלית אנלייט אנלייט אנרגיה 0.91% רשמה הכנסות של 74 מיליון דולר ברבעון הרביעי של 2023, גבוה ב-21% מאשר הרבעון המקביל אשתקד, אז עמדו ההכנסות על כ-61 מיליון דולר, אבל נמוך ביחס לציפיות האנליסטים (85.27 מיליון דולר). בשנה כולה, אנלייט הגדילה את ההכנסות ב-33% וצמחה מ-192 מיליון דולר ב-2022 להכנסות של 256 מיליון דולר. זה היה מתחת לצפי שעמד על 266.86 מיליון דולר. המניה יורדת ב-8%.

גם הרווח הנקי השתפר ברבעון האחרון ועלה מ-11 ל-16 מיליון דולר לעומת הרבעון המקביל אשתקד. הרווח המתואם המדולל למניה ב-2023 הסתכם ב-57 סנט, לעומת צפי האנליסטים שהיה ל-70 סנט.

ה-EBITDA הסתכמה ב-47 מיליון דולר לעומת 41 אשתקד - שיפור של 8%. לעומת זאת, נרשמה ירידה בתזרים המזומנים מפעילות שוטפת, שעמד על 24 מיליון דולר לעומת 37 אשתקד.

- 3 מיליארד דולר: אנלייט משלימה פיתוח לפרויקט CO Bar בארה"ב

- אנלייט משקיעה בפרויקט אגירת אנרגיה מהגדולים בגרמניה

- המלצת המערכת: כל הכותרות 24/7

החברה דיווחה על הפעלה מסחרית של MW 487 ייצור ו- MWh 277 אגירה, פרויקטי האגירה הראשונים שלה. בנוסף, היא ביצעה עדכון למעלה של מחיר ה-PPA ב-25% ורשמה ירידה חדה בעלויות הקמה, מה שהגדיל את התשואה הלא-ממונפת הצפויה בפרויקטים.

התחזית ל-2024

לשנת 2024 החברה צופה הכנסות של בין 335-360 מיליון דולר, נמוך מצפי האנליסטים שצופים הכנסות של 393.46 מיליון דולר. ה-EBITDA צפוי להסתכם בטווח של בין 235-255 מיליון דולר.

- 4.BABA 26/02/2024 10:35הגב לתגובה זורק דלק קידוחים הקבוצהכל השאר (אנרגיה סולארית) חארטה ברטה.אין על דלק קבוצה וקידוחים נקודה.

- 3.סוחר ותיק 26/02/2024 10:32הגב לתגובה זובכל הנוגע לצמיחה הממונפת.

- 2.העובדות הנכונות 26/02/2024 09:35הגב לתגובה זואנלייט מבלבלת את המשקיעים. היא מציגה את הרווח הנקי וה EBITDA של מאה אחוז מהפעילות, אבל היא לא מחזיקה מאה אחוז בבעלות בפרויקטים. היא מפרסמת למשל במצגת רווח נקי של 98 מ' דולר לשנה, אבל בניכוי החלק שלא שלה ברווח, אלא של חלק המיעוט בפרוייקטים, זה רק 71 מ' דולר. זה המספר הנכון, ולא 98. לא ברור למה מרשים לה לעשות את התרגיל הזה פעם אחר פעם. זה מטעה.

- אחד שיודע 26/02/2024 14:48הגב לתגובה זואם אתה רוצה לדעת מה חלק המיעוט זה מופיע מתחת לרווח והפסד, גם הרווח למניה לא מתחשב במיעוט

- העובדות הנכונות 26/02/2024 18:49הבעיה שלי היא למה אנלייט מציגה במצגת שלה את הרווח כולל זכויות המיעוט, ולא את הרווח הנקי ששייך לבעלי המניות, שהוא כמובן נמוך יותר. אני יודע טוב מאד לקרוא דוחות, הבעיה היא שאנלייט בונה על זה שהרבה משקיעים לא....

- 1.עוד סיבה שתרד-היתה 7199 בתחילת השנה,ועכשו 6490 !! (ל"ת)שירום 26/02/2024 09:13הגב לתגובה זו