צחי נחמיאס מוכר עוד מניות ביג ב-221 מיליון שקל - בנק יחפש עבורו רוכש וימכור את המניות

חברת מגה אור מגה אור 5.69% , שבשליטתו של צחי נחמיאס, מוכרת מניות של ביג ביג 0.26% במחיר של 315.7 שקל למניה - היקף של 221 מיליון שקל. המטרה היא להגדיל את הנזילות ולהקטין מינוף (יש לה חובות של 5 מיליארד שקל) של חברת ההחזקות ששולטת בדסק"ש דיסקונט השקעות 1.87% ודרכה בנכסים ובנין -2.7% ובגב ים 0.63% . נכסים ובנין הסתבכה בעקבות הודעת בנק HSBC, שוכר העוגן, על יציאתו מהבניין ובעקבותיו שווי הבניין צלל. בינתיים, עברה יותר משנה ונכסים ובנין לא מצליחה למצוא שוכר וגם לא מי שיקנה ממנה את הבניין בניו יורק.

אבל מגה אור ממש מנסה להיפטר מהמניות. היא לא מחפשת קונה אלא מצאה בנק שייתן לה כסף תמורת המניות והוא יחפש רוכש למניות. הבהילות מראה על לחץ להשיג נזילות שיש שם בצמרת של מגה אור. על פי הודעת החברה - "ימכרו המניות הנמכרות לקונה או למספר קונים שיימצאו על ידי הבנק ובשיקול דעתו הבלעדי, במחיר שהינו מחיר הסגירה של מניית ביג בבורסה לניירות ערך בתל אביב אתמול".

מכירת המניות נעשתה על ידי הבנק כעסקה מחוץ לבורסה בהתאם לתקנון הבורסה כאשר על פי ההסכם מרגע מכירת המניות הנמכרות לא תהא לחברה כל זכות בקשר עם המניות הנמכרות ומכירת המניות הנמכרות לרוכש הינה סופית.

באופן רשמי המנגנון הוא כזה - עסקות המעו"ף, הבנק רכש עבור החברה ובשמה, אופצית רכישה, וכן מכר עבור החברה ובשמה אופצית מכירה, בכמות זהה למספר המניות הנמכרות ובמחיר מימוש של שיהיה קרוב ככל הניתן לשער הבסיס המקורי לכל אופציה בודדת. בהתאם להסכם ירכוש הבנק לחברה מעת לעת עד לתקופה של 24 חודשים אופציות רכישה ומכירה במקום האופציות שרכש או מכר עבור החברה.

- מנכ״ל ביג: "הפדיונות בגלילות חזקים בכל ימות השבוע - לא רק בסופי שבוע"

- שופרסל משביחה נדל"ן בראשון לציון - זאת רק ההתחלה

- המלצת המערכת: כל הכותרות 24/7

מדובר בעסקה נוספת של מכירת מניות ביג על ידי מגה אור שמגיעה כחלק מהמטרה של מגה אור להוריד את המינוף של חברת הנדל"ן המניב, המחזיקה בין היתר בדסק"ש. לפני המכירה הקודמת בחודש יוני עמד שווי החזקתה של מגה אור במניות ביג על כ-1.35 מיליארד שקל (15.7%), והיא ירדה לאחזקה של 14.2% אחריה. כעת כאמור, היא ממשיכה לממש. השאלה אם זה הסוף או שיגיעו מימושים נוספים בהמשך.

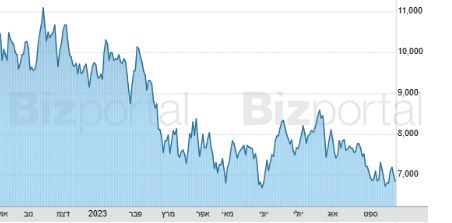

מנית מגה אור בשנה האחרונה

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

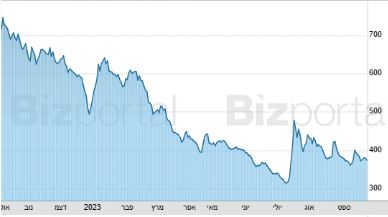

מניית דסק"ש בשנה האחרונה

מניית מגה אור נסחרת במחיר של 70 שקל לאחר שירדה ב-39% ב-12 החודשים האחרונים, וב-29% מאז תחילת השנה. שווי השוק של החברה עומד היום על 2.56 מיליארד שקל, זאת בזמן שמניית דסק"ש קרסה במעל ל-49% ב-12 החודשים האחרונים למחיר של 3.68 שקל למניה ושוויה, עומד היום על 521 מיליון שקל.

המחזיקים הגדולים ביותר כעת בביג הם האחים יהודה ורוני נפתלי, אשר בבעלותם 23.3% ממניות החברה. מחיר המניה עומד היום על 313.4 שקל לאחר שב-12 החודשים האחרונים מניית ביג איבדה כ-25% ומתחילת השנה מדובר על ירידה של כ-12% בלבד. שווי השוק של ביג עומד על 7.7 מיליארד שקל.

מניית ביג בשנה האחרונה

- 1.חי 28/09/2023 21:06הגב לתגובה זוצחי נחמיאס חתם על קנית ישפרו התחרט ותבע את המוכר ובנוסף לקח למוכר את דסק"ש משלם את המחיר .....