האם התאוששות ענף התעופה מביאה להזדמנות במניית כנפיים?

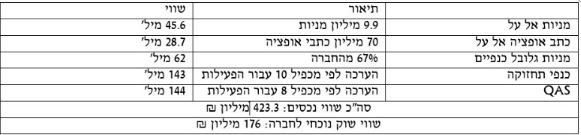

ההתאוששות המרשימה בשוק התיירות ממשבר הקורונה שהתבטאה בהיקף הטיסות הנרחב, הובילה את ביצועי חברות התעופה והתיירות לגבהים חדשים, והדבר משתקף היטב בתשואה של חברות הללו מתחילת שנה (נכון לכתיבת שורות אלו):ישראייר ישראייר גרופ -1.52% - 78%אל על אל על 0.51% - 70%קשרי תעופה קשרי תעופה 0.89% - 73%חברה נוספת הקשורה לעולם התעופה ונהנתה גם היא מהמומנטום החיובי היא חברת כנפיים כנפיים 2.02% .האם גם לאחר עלייה של 40% מתחילה שנה החברה עדיין בתמחור אטרקטיבי?על מנת לענות לשאלה זו, נסקור בקצרה את החברה ואת השינויים בשוק סביבה.כנפיים היא חברת אחזקות בתחום התעופה, ומשכך הפעולה הראשונה שצריך לבצע היא הערכת שווי לאחזקות החברה:א. אלעל - החברה מחזיקה ב-9.9 מיליון מניות + 70 מיליון אופציות (סדרה 2).ב. בעלת שליטה בגלובל כנפיים (67%) גלובל כנפיים 0% - חברה ציבורית העוסקת ברכישה, החכרה ומכירת מטוסי נוסעים ומטען, ומחזיקה בחברת תעופה קפריסאית (TUS).ג. בעלות מלאה על כנפי תחזוקה – אספקת שירותי תחזוקה למטוסי חיל האוויר.ד. אחזקה של 50% בחברת QAS - אחת משלוש חברות המספקות שירותי קרקע בנתב"ג.מה השווי שאחזקות אלה מייצגות?מכיוון שאל על וגלובל כנפיים הן חברות ציבוריות, קל מאד להעריך את השווי (החישובים מבוססים על הנתונים בעת כתיבת שורות אלו):מניות אל על – שווי 45.6 מיליון שקל.אופציות אל על (סדרה 2) – 28.7 מיליון שקל.מניות גלובל כנפיים – 62 מיליון שקל.סה"כ: 136.3 מיליון שקל.שתי האחזקות האחרות הן בחברות לא ציבוריות, כך שאין מחיר שוק משקף, ואת הערכת השווי לאחזקות הללו יש לבצע עצמאית.כנפי תחזוקהמספקת שירותי תחזוקה לחיל האוויר עם חוזים קבועים וארוכי טווח (אחד עד 2036 וחוזה נוסף עד 2039), כך שאין כמעט שינויים לטובה או לרעה. מדובר בחברה מאוד יציבה שמניבה רווח שנע סביב 3.5 מיליון דולר בשנה שכמעט כולו עולה כדיבידנד לכנפיים. בנוסף החברה משלמת דמי ניהול לכנפיים בסך של כ-450 אלף דולר בשנה, התחזקות הדולר כמובן תומכת היטב בפעילות זו. לאור היציבות והוודאות אני מרגיש בנוח לתת לחברה מכפיל 10, מה שגוזר שווי של 143 מיליון שקל לפעילות של כנפי תחזוקה.היהלום שבכתר – QASכנראה החברה המעניינת ביותר בפורטפוליו של כנפיים. אחת מבין 3 חברות שמספקות שירותי קרקע בנתב"ג, מחזיקה מעל 50% מהשוק עם רקורד מוכח וארוך, ובנוסף מחזיקה 50% מטרקליני דן.לפני הקורונה QAS צמחה בקצב חד ספרתי גבוה והגיעה ב-2019 לרווח שיא של 11.2 מיליון דולר. מגבלות הקורונה הפחיתו דרמטית את כמות העוברים בנתב"ג, מה שהתבטא היטב בתוצאות של QAS, אך לא בצורה מלאה מכיוון שהדבר אף הפחית את הוצאותיהם בשל גיוס נמוך של כח אדם. בשנה האחרונה אנו עדים להתאוששות מלאה של השוק וכמות הטסים אף עברה את שנת השיא של 2019, כך שסביר מאד להניח שתוצאות 2023 יהיו תוצאות שיא.מטעמי שמרנות נניח שמדובר בביקושים כבושים, וכמות הנוסעים תתכנס לממוצע, כך שנקח קצב רווח מייצג של 10 מיליון דולר שנתי. ראוי לציין כי ב-2025 נפתח המכרז של שירותי הקרקע בנתב"ג מחדש. להערכתי QAS יזכו במכרז בוודאות גדולה שוב, אך לא ברור האם שיעורי הרווחיות שלה יקטנו במכרז ולכן זו עוד סיבה להשתדל להיות שמרניים. אם נשתמש במכפיל 8 נגיע לשווי של 288 מיליון שקל, מה שגוזר לחלק של כנפיים בחברה שווי של 144 מיליון שקל.אם נסכם עד כה את שווי האחזקות (כל הסכומים בשקל) כמובן שלא ניתן לצפות שחברת אחזקות תסחר בדיוק בשווי הנכסי שלה, ותמיד ייוצר פער בין שווי השוק לשווי האחזקות – מה שמכונה בשוק "דיסקאונט חברת אחזקות".באופן כוללני ניתן לומר שהדיסקאונט נובע משתי סיבות:א'. לחברת אחזקות יש הוצאות בדמות משכורות ותקורות קבועות שיש לחברה ציבורית, כך שצריך לגרוע מהשווי הנכסים את הוצאות הנהלה וכלליות לעתיד הקרוב (מקובל לקחת 10 שנים קדימה). מכיוון שכנפיים מקבלת דמי ניהול מהחברות המוחזקות על ידה בשיעור השווה כמעט באופן מלא להוצאות הנהלה וכלליות שלה, כך שבמודל שלי אני מנטרל כמעט לחלוטין את עניין הוצאות.ב'. דיסקאונט קבוע הנע סביב 10%-20% משווי הנכסים, הנובע מענייני מיסוי אפשריים, חוסר סחירות וכו' יש לקחת בחשבון שלחברה יש מגני מס הן מהפסדי הון ממניות אל על והן מהפסדים מגלובל כנפיים שנזקפים גם עבור חברת כנפיים, מה שאומר שסביר להניח שלא נראה מיסוי בעתיד הקרוב.אם נלך על הצד המחמיר ונאמץ 20% דיסקאונט, נקבל "שווי הוגן" סביב 295 מיליון שקל.מבחינה מאזנית לחברה יש חוב נטו נמוך מאד שעתיד להסגר לגמרי עד סוף השנה, כך שהשמטתי אותו מהמודל.בשקלול כל הגורמים לעיל, ניתן לראות שישנו פער גדול מאד בין שווי השוק הנוכחי של החברה לבין השווי ההוגן שלה, פער שנע סביב 70%. מדוע זה כך?בראש ובראשונה בעלי שליטה – לאורך תקופה ארוכה פעולות בעלי השליטה בחברה זכו לביקורת רבה בשוק, התנהלות שהתגלגלה גם לכתבה בכאן 11. חוסר האמון בבעלי השליטה מתבטא היטב במחיר המנייה.בנוסף ישנם כמובן סיכונים לעסק: מיתון שיוביל לדעיכה בפעילות טיסות, ירידה חדה במחיר מניית אל-על, אי-חידוש ההסכם של QAS בנתב"ג, דבר בעל סבירות נמוכה אך בעל השלכה שלילית מאד על החברה.המבט קדימהבנקודת הזמן הנוכחית ניתן לראות התפתחויות עסקיות מעניינות מאד.המצב של אל על, יחד עם ענף התיירות, נראה חיובי למדי. המניה נמצאת בשיא של שנתיים, היקף הנוסעים דרך נתב"ג עבר את שנת 2019, ונתוני יולי מצביעים שאל על הצליחה להגדיל את נתח השוק שלה ל-22% מקרב הטסים. נתונים אלה מצביעים על כך שנראה שנה חזקה מאד גם ב-QAS שתהנה מהתנועה המוגברת בנתב"ג.בגלובל ליסינג הושלמו עסקאות חכירה ל-2 מטוסים, דבר שיתרום לצמצום ההפסד, ומגדיל את הסיכויים לכך שהחברה תצליח למכור את המטוסים. בהמשך ניתן לקוות שהחברה תשכיל להתמקד בפעילו TUS על פני עסק ההחכרה המימוני שכדאות המודל העסקי שלו בעת הנוכחית אינו ברור.בהתחשב בתזרים העולה אל החברה כתוצאה מדיבידנד ודמי ניהול בתוספת ההכנסה ממכירה חלקית של מניות אל על במסגרת הצעת רכש, ניתן לצפות שהחוב של החברה ייסגר תוך רבעון או שניים, ומשם והלאה כל התזרים החזק יוכל לחזור לבעלי המניות. אחת הפעולות המרכזיות בהם החברה יכולה לפעול כדי להציף ערך לבעלי מניות היא מכירה של מניות אל על או חלוקה שלהן כדיבידנד בעין.בסופו של יום, מדובר באחזקה פיננסית נטו ואין שום סיבה לחברה להמשיך ולהחזיק. החברה פעלה בחכמה כאשר היא נמנעה ממכירה של המניות כאשר מחיר המנייה היה בשפל, אך כעת לאחר עלייה משמעותית מאד במחיר המניה - הפעולה המתבקשת ביותר מההנהלה היא למכור את המניות וכתבי האופציה במהירות.לסיכום: למרות העלייה במחיר המנייה מתחילת שנה, אני סבור שבנקודת הזמן הנוכחית, לאור רוח הגבית החזקה לעסקי החברה ופעולות ההנהלה, הדאונסייד האפשרי בחברה נמוך עד אפסי ובעוד האפסייד משמעותי מאד כך שיחס הסיכוי - סיכון בהשקעה זו הוא אטרקטיבי במיוחד.הכותב מחזיק במניות החברה בתיק האישי ו/או בתיקים המנוהלים על ידו, אין לראות בכל האמור לעיל המלצה לפעולה בני"ע.

כמובן שלא ניתן לצפות שחברת אחזקות תסחר בדיוק בשווי הנכסי שלה, ותמיד ייוצר פער בין שווי השוק לשווי האחזקות – מה שמכונה בשוק "דיסקאונט חברת אחזקות".באופן כוללני ניתן לומר שהדיסקאונט נובע משתי סיבות:א'. לחברת אחזקות יש הוצאות בדמות משכורות ותקורות קבועות שיש לחברה ציבורית, כך שצריך לגרוע מהשווי הנכסים את הוצאות הנהלה וכלליות לעתיד הקרוב (מקובל לקחת 10 שנים קדימה). מכיוון שכנפיים מקבלת דמי ניהול מהחברות המוחזקות על ידה בשיעור השווה כמעט באופן מלא להוצאות הנהלה וכלליות שלה, כך שבמודל שלי אני מנטרל כמעט לחלוטין את עניין הוצאות.ב'. דיסקאונט קבוע הנע סביב 10%-20% משווי הנכסים, הנובע מענייני מיסוי אפשריים, חוסר סחירות וכו' יש לקחת בחשבון שלחברה יש מגני מס הן מהפסדי הון ממניות אל על והן מהפסדים מגלובל כנפיים שנזקפים גם עבור חברת כנפיים, מה שאומר שסביר להניח שלא נראה מיסוי בעתיד הקרוב.אם נלך על הצד המחמיר ונאמץ 20% דיסקאונט, נקבל "שווי הוגן" סביב 295 מיליון שקל.מבחינה מאזנית לחברה יש חוב נטו נמוך מאד שעתיד להסגר לגמרי עד סוף השנה, כך שהשמטתי אותו מהמודל.בשקלול כל הגורמים לעיל, ניתן לראות שישנו פער גדול מאד בין שווי השוק הנוכחי של החברה לבין השווי ההוגן שלה, פער שנע סביב 70%. מדוע זה כך?בראש ובראשונה בעלי שליטה – לאורך תקופה ארוכה פעולות בעלי השליטה בחברה זכו לביקורת רבה בשוק, התנהלות שהתגלגלה גם לכתבה בכאן 11. חוסר האמון בבעלי השליטה מתבטא היטב במחיר המנייה.בנוסף ישנם כמובן סיכונים לעסק: מיתון שיוביל לדעיכה בפעילות טיסות, ירידה חדה במחיר מניית אל-על, אי-חידוש ההסכם של QAS בנתב"ג, דבר בעל סבירות נמוכה אך בעל השלכה שלילית מאד על החברה.המבט קדימהבנקודת הזמן הנוכחית ניתן לראות התפתחויות עסקיות מעניינות מאד.המצב של אל על, יחד עם ענף התיירות, נראה חיובי למדי. המניה נמצאת בשיא של שנתיים, היקף הנוסעים דרך נתב"ג עבר את שנת 2019, ונתוני יולי מצביעים שאל על הצליחה להגדיל את נתח השוק שלה ל-22% מקרב הטסים. נתונים אלה מצביעים על כך שנראה שנה חזקה מאד גם ב-QAS שתהנה מהתנועה המוגברת בנתב"ג.בגלובל ליסינג הושלמו עסקאות חכירה ל-2 מטוסים, דבר שיתרום לצמצום ההפסד, ומגדיל את הסיכויים לכך שהחברה תצליח למכור את המטוסים. בהמשך ניתן לקוות שהחברה תשכיל להתמקד בפעילו TUS על פני עסק ההחכרה המימוני שכדאות המודל העסקי שלו בעת הנוכחית אינו ברור.בהתחשב בתזרים העולה אל החברה כתוצאה מדיבידנד ודמי ניהול בתוספת ההכנסה ממכירה חלקית של מניות אל על במסגרת הצעת רכש, ניתן לצפות שהחוב של החברה ייסגר תוך רבעון או שניים, ומשם והלאה כל התזרים החזק יוכל לחזור לבעלי המניות. אחת הפעולות המרכזיות בהם החברה יכולה לפעול כדי להציף ערך לבעלי מניות היא מכירה של מניות אל על או חלוקה שלהן כדיבידנד בעין.בסופו של יום, מדובר באחזקה פיננסית נטו ואין שום סיבה לחברה להמשיך ולהחזיק. החברה פעלה בחכמה כאשר היא נמנעה ממכירה של המניות כאשר מחיר המנייה היה בשפל, אך כעת לאחר עלייה משמעותית מאד במחיר המניה - הפעולה המתבקשת ביותר מההנהלה היא למכור את המניות וכתבי האופציה במהירות.לסיכום: למרות העלייה במחיר המנייה מתחילת שנה, אני סבור שבנקודת הזמן הנוכחית, לאור רוח הגבית החזקה לעסקי החברה ופעולות ההנהלה, הדאונסייד האפשרי בחברה נמוך עד אפסי ובעוד האפסייד משמעותי מאד כך שיחס הסיכוי - סיכון בהשקעה זו הוא אטרקטיבי במיוחד.הכותב מחזיק במניות החברה בתיק האישי ו/או בתיקים המנוהלים על ידו, אין לראות בכל האמור לעיל המלצה לפעולה בני"ע.

- 1.ייתכן שיהיו עליות במנייה הזאת אבל בעלי השליטה כבר 16/08/2023 16:27הגב לתגובה זוייתכן שיהיו עליות במנייה הזאת אבל בעלי השליטה כבר הוכיחו שלא מעניין אותם המשקיעים. תיזהרו