בזן בדוח חזק: הרווח הרבעוני והשנתי קפץ בעשרות אחוזים

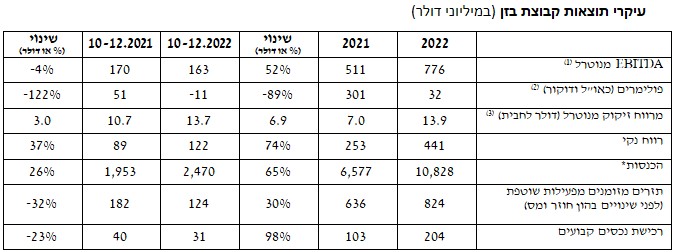

חברת בזן בזן 0% העוסקת בזיקוק נפט גולמי, ייצור ומכירת דלקים, פרסמה את דוחותיה הכספיים לרבעון הרביעי של 2022 לפיהם הכנסותיה הסתכמו ב-2.47 מיליארד דולר לעומת הכנסות של 1.953 מיליארד דולר ברבעון המקביל אשתקד - עלייה של 26.5%.

בשנת 2022 כולה הכנסותיה הסתכמו ב-10.828 מיליארד דולר לעומת הכנסות של 6.577 מיליארד דולר ב-2021 - עלייה של 64.6%.

בזן מושפעת כמובן ממחירי הנפט בעולם. שנת 2022 הייתה שנה טובה במיוחד עבור שווקי הנפט והאנרגיה בעולם לאור השפעות מלחמת רוסיה-אוקראינה שהקפיצה את מחירי הנפט כתוצאה מחרמות וסנקציות של מדינות המערב כנגד רוסיה. רוסיה היא יצואנית נפט וגז טבעי מהגדולות בעולם שמספקת את מרבית הצריכה האירופאית במיוחד בחודשי החורף הקרים. עם תחילת המלחמה זינקו מחירי האנרגיה בעולם לגבהים שלא נראו זה זמן רב אך ברבעון האחרון נצפתה ירידה במחירים כשאחת הסיבות היא החורף החם באירופה שמנע משבר אנרגיה לו ציפו.

ה-EBITDA המנוטרל הסתכם ברבעון הרביעי ב-163 מיליון דולר לעומת EBITDA מנוטרל של 170 מיליון דולר ברבעון המקביל - ירידה של 4.1%, בחברה מסבירים כי הירידה נובעת מטיפול תקופתי. בשנת 2022 כולה הסתכם ה-EBITDA המנוטרל ב-776 מיליון דולר לעומת EBITDA מנוטרל של 511 מיליון דולר ב-2021 - זינוק של 51.8%.

הרווח הנקי של בזן הרבעון הרביעי הסתכם הב-122 מיליון דולר לעומת רווח של 89 מיליון דולר ברבעון המקביל - עלייה של 37%. עם זאת, ב-2022 כולה הסתכם הרווח הנקי ב-441 מיליון דולר לעומת רווח נקי של 253 מיליון דולר ב-2021 - זינוק של 74%.

- ביקשו 13.3 מיליארד שקל - וישלמו מיליון שקל מכיסם

- חשד להפרות וזיהום אוויר: בז"ן הוזמנה לשימוע במשרד להגנת הסביבה

- המלצת המערכת: כל הכותרות 24/7

ההון העצמי של החברה עלה ב-371 מיליון דולר לעומת 2021 והסתכם ב-1.744 מיליארד דולר. החוב הפיננסי נטו ירד ב-224 מיליון דולר והסתכם ב-617 מיליון דולר. בזן הודיעה על חלוקת דיבידנד של 220 מיליון דולר, ובמקביל מעלות S&P העלתה את דירוג האשראי ל-"+A'' עם תחזית יציבה.

משה קפלינסקי, יו"ר קבוצת בזן: "בזן מהווה אי של יציבות במציאות גלובלית מורכבת בתחום האנרגיה והיא תמשיך להיות נדבך משמעותי בביטחון האנרגטי של מדינת ישראל. ביצענו בחינה של האסטרטגיה שלנו ומיקדנו אותה בהתאם למציאות המשתנה. התוצאות הטובות מאוד השנה מאפשרות לנו להמשיך ולנהל באחריות הן את ההשקעות באסטרטגיה ונכסים, הן את הורדת החוב והן לחלק דיבידנד. בחודש דצמבר נכנס אסף אלמגור לתפקיד מנכ"ל קבוצת בזן, זאת לאחר הודעת מלאכי אלפר על פרישתו. אלמגור צמח בתוך הקבוצה ובתפקידו האחרון שימש במשך 10 שנים כמנכ"ל חברת הבת כרמל אולפינים. בהתאם למדיניות, אנו נחלק דיבידנד של 220 מיליון דולר לבעלי המניות, מתוכם 20 מיליון דולר יהיו בדרך של רכישה עצמית, וזאת לצד המשך הקטנת החוב של החברה בצורה משמעותית".

אסף אלמגור, מנכ"ל קבוצת בזן: "שנת 2022 מסתיימת עבור הקבוצה עם המשך שיפור בביצועים העסקיים וניצולת כמעט מקסימלית של כל מתקני הזיקוק. למרות האתגרים בשווקים, יכולותיה הגבוהות של בזן הובילו לניצול אפיקי הרווח בתחום הזיקוק ואנו צופים כי המגמה תמשך גם ברבעון הראשון של 2023. קבוצת בזן ניצלה את הגמישות הגבוהה במתקניה על מנת למקסם את פעילות מגזר הזיקוק ורווחיות הקבוצה. מרווח הזיקוק המנוטרל השנתי הכפיל את עצמו והסתכם ב-13.9 דולר לחבית, לעומת 7 דולר לחבית בשנת 2021.

- באטמ משלימה מימוש חמישי בתוך שנה: מכרה את פעילות המעבדות במיליון דולר

- מחיקות שווי ותחזית שמרנית ל-2026: אמות מסכמת את 2025 ביציבות תפעולית לצד שחיקה ברווחים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"ה-EBITDA המנוטרל שהגיע לשיא של 776 מיליון דולר והרווח הנקי של 441 מיליון דולר – פי 2 כמעט משנה שעברה. שנת 2023 נפתחה עם המשך של אותה המגמה והסביבה העסקית ממשיכה להיות חיובית גם ברבעון הראשון של השנה. מרווח הסולר מעל הברנט – המוצר העיקרי שבזן מייצרת המהווה למעלה מ-40% מהתפוקה שלנו, ממשיך להיות גבוה מאוד והגיע בסמוך לפרסום הדוח ל 28 דולר לחבית. מדובר בסביבת שוק מצוינת עבור בזן. התוצאות המרשימות במגזר הזיקוק הצליחו לכסות על שנה עם תרומה צנועה של מגזר הפולימרים עם EBITDA של 32 מיליון דולר, תוצאה שנבעה בעיקר מצעדים נרחבים בכלכלות ברחבי העולם שננקטו בנסיון לטפל באינפלציה באמצעות העלאת הריבית. הביקוש שנפגע כתוצאה מכך משפיע באופן ישיר על מגזר הפולימרים.

"בנוגע לחוב הפיננסי נטו, פעלנו לטובת הורדה משמעותית של החוב מרמה של 841 מיליון דולר בסוף 2021 לרמה של 617 מ' ד' בסוף שנה זו ויחס חוב פיננסי של 0.8. בהמשך ישיר לכך, אתמול פורסם דוח הדירוג של חברת מעלות S&P שהביעה אמון בפעילות שלנו והעלתה את דירוג האשראי של בזן ל'+A' עם תחזית יציבה. בהמשך לדוח ה-ESG שפורסם בחודש ספטמבר האחרון, אישרנו מדיניות חדשה של תרומה לקהילה - חצי אחוז מתוך הרווח לפני מס (כ-10 מיליון שקל על בסיס רווחי השנה), ובכך אנו מיישרים קו עם הבנצ'מארק הגלובאלי המקובל בתחום זה לצד החברות המובילות בעולם".

- 3.יריב 09/03/2023 12:57הגב לתגובה זובל נשכח שבזן הייתה לא כל כך מזמן על סף הסדר וגייסה הון בהנפקה לבעלי המניות במחירים נמוכים. העלאת הדרוג משקפת שיפור אמיתי במבנה הון. חשוב לנצל תקופות טובות לחיסול החוב, במיוחד כשהריבית כל כך עולה בעולם. ועוד היו עודפים מרשימים לדיבידנד. שאפו להנהלה.

- 2.מושקע 09/03/2023 10:45הגב לתגובה זואמיתי חשבתי מינימום 10 עולה מקסימום 50, אבל השוק אוי השוק. חלאס תמחקו אותה ושכל בעל מניות יהיה פרטי. שוק ההון הורס חברות.

- 1.דוח פצצה דיבידנד 18%, מכפיל רווח נמוך (ל"ת)אנונימי 09/03/2023 08:36הגב לתגובה זו