ברקליס ב'המלצת קניה' על ישראל: "שוק המניות הישראלי אטרקטיבי"

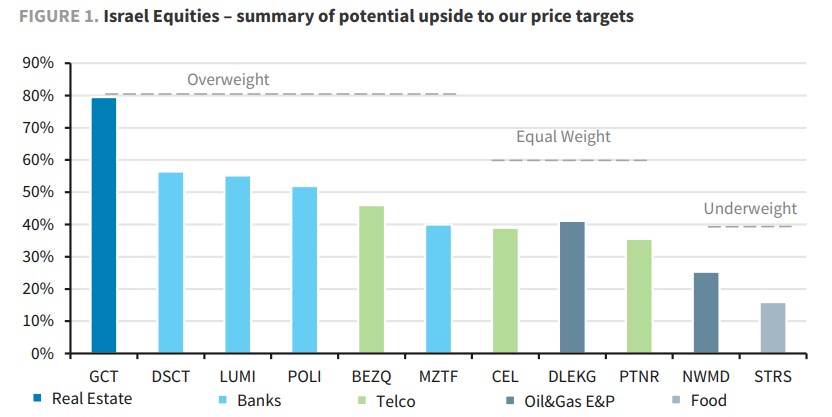

ברקליס בהמלצה חיובית על ישראל - 'המלצת קניה' עם אפסייד של עשרות אחוזים לשורה של מניות. ברקליס 'שוריים' וממליצים למעשה לקנות את השוק המקומי. הנה מה שהם אומרים: "יש בשוק המניות הישראלי מקומות אטרקטיביים הנתמכים על ידי נתוני 'המאקרו העמיד'. אנו רואים פוטנציאל של 16-80%, במניות המומלצות בדגש על הבנקים וחברות נדל"ן מובילות.

"השפעה מוגבלת של רפורמות משפטיות על כלכלת ישראל"

ברקליס לא מתעלמים מהרפורמה המשפטית. הם מתייחסים לכך במפורש אבל לא חושבים שזה יפגע בכלכלה הישראלית בצורה משמעותית: "הרפורמות המשפטיות המוצעות על ידי הקואליציה החדשה של ישראל עוררה ביקורת וחששות מהאופוזיציה הפוליטית ומכלכלנים. בראייה שלנו וכמובן שאין יתרון בהחלשת מערכת המשפט, אנחנו רואים רואים השלכות מוגבלות על כלכלת ישראל מעבר לתנודתיות בטווח הקצר".

על אלו מניות הם ממליצים?

ברקליס ממליצים עם מניות הבנקים, דיסקונט, לאומי, פועלים (אפסייד של יותר מ-50%), ג'י סיטי של חיים כצמן (80%), בזק (45%), סלקום ופרטנר (35-40%), קבוצת דלק של יצחק תשובה (40%), ניו-מד אנרג'י (25%) וכן שטראוס (16%). ההשקפה שלנו בענף המניות בישראל היא חיובית. אנו רואים פוטנציאל עליות בכל הסקטורים המכוסים במניות שלנו בישראל, בין 16% ל-80%. סימנו את 11 החברות ויש לנו שישה דירוגים של עודף משקל, שלושה עם משקל שווה ושניים עם תתי משקל.

באשר לבנקים לאומי 1.8% לאומי, פועלים 2.25% פועלים, מזרחי טפחות מזרחי טפחות 1.45% ודיסוקנט דיסקונט 0.92% הם מציינים כי אלה צפויים להשיג תשואה להון (ROE) בטווחים גבוהים של 13-17% "בעקבות צמיחה מהירה של הלוואות יוזמות מתמשכות לחיסכון בעליות, ולמרות שישראל אינה חסינה מההאטה הכלכלית בגיאוגרפיות אחרות, אנו רואים שהבנקים ממוצבים היטב להתמודד עם כל האטה מאקרו כלכלית פוטנציאלית, בהתחשב באיכות הנכסים האיתנה. אנו רואים פוטנציאל עליות של 40%-56%".

- הסיוע האמריקאי לישראל - היסטוריה, הווה ועתיד

- מחירי הדירות בת"א בצניחה - על ההמשך ועל הפיל שבחדר

- המלצת המערכת: כל הכותרות 24/7

ביחס לחברות התקשורת בזק בזק 1.39% , סלקום סלקום 2% ופרטנר פרטנר 1.96% הם צופים כי אלה מועצמות על ידי צמיחה מבנית. החברות "עובדות על מכירה מוגברת (מעבר. נ"א) של הלקוחות הקיימים שלהם ל-5G ו-FTTH" (סיבים אופטיים).

יצוין כי בתחום הנפט והגז בברקליס דווקא הורידו את מחיר היעד לקבוצת דלק דלק קבוצה 1.94% (אבל עדיין צופים אפסייד מכובד) ומנגד העלו את מחיר היעד לניו-מד אנרג'י - מכיוון שלדעתם למרות שמדובר ב"נכסים איכותיים, היתרון מתומחר: אנחנו רואים בשדה הגז לויתן נכס אטרקטיבי בהתחשב במיקומו הכלכלי והאסטרטגי של היחידה. משבר האנרגיה באירופה והזינוק במחירי ה-LNG הם זרזים מרכזיים פוטנציאליים להסכמי ייצוא נוספים מלווייתן לאורך זמן. אנו מעלים את הערכת שדה לוויתן שלנו ב-11% ל-10.7 מיליארד דולר, כאשר אנו מתאימים את המקרה הבסיסי שלנו כך שישקף ייצור של 600 BCM (לעומת 370BCM בעבר). אנחנו מורידים את הדירוג שלנו לשווי משקל, מעודף משקל. עבור ניו-מד ניו-מד אנרג יהש 2.69% , אנו מעלים את יעד המחיר שלנו בצורה המשקפת את השינויים בתחזית לוויתן שלנו".

את האפסייד הגבוה ביותר נותנים בברקליס למניית ג'י סיטי ג'י סיטי 0.68% , כאשר הם מציינים כי "המנייה ירדה ב-57% במהלך 12 החודשים האחרונים (לעומת - 9% במדד ת"א 35), שלדעתנו מיוחסת לספקנות המשקיעים לגבי יכולתה של החברה לשרת את החוב שלה, בהקשר של עליית שיעורי הריבית והאטת מאקרו רחבה". אבל בכל זאת אומרים האנליסטים "במבט קדימה, אנו רואים את עליית דמי השכירות מקוזזת במידת מה על ידי מכירות נכסים ומאמינים שהפיזור הגיאוגרפי והנכסים של החברה מספקים הגנה. אנחנו נשארים עם עודף משקל".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

הנה ההמלצות ומחירי היעד:

- 20.שולתתתתת1 20/02/2023 13:54הגב לתגובה זו?

- 19.הבורסה הישראלית פח (ל"ת)שימי ט 20/02/2023 00:19הגב לתגובה זו

- 18.מצויין 19/02/2023 17:42הגב לתגובה זוחבל שלא תפספסו

- 17.כלכלן 18/02/2023 22:59הגב לתגובה זומה אשמים אנשים שמאמינים לקמפיין בתקשורת שהכלכלה מתרסקת ומוציאים כספים התקשורת עושה עלהם סיבוב ציני בלי לשלם על התוצאות.

- 16.ניראה לי שהם מחפשים דרך למכור את המניות שלהם (ל"ת)בוג 18/02/2023 20:57הגב לתגובה זו

- 15.יוני 18/02/2023 20:01הגב לתגובה זואיזה כיף אני מחזיק גי סיטי

- 14.השמועות אומרות שגם ביבי מוציא את הכסף לחו"ל (ל"ת)דודי אמסלם 17/02/2023 16:30הגב לתגובה זו

- 13.רואה חשבון 17/02/2023 14:01הגב לתגובה זועכשיו כל אנשי השמאל הקיצוני והמושחת יסבירו שברקליס הם " ביביסטים " כי הם אף פעם לא יתנו לעובדות לבלבל אותם.

- פשוט אידיוט (ל"ת)אתה 17/02/2023 14:21הגב לתגובה זו

- הצפוני 18/02/2023 15:39נדמה לי שאתה

- 12.המצב נהדר תקנו דולרים והרבה (ל"ת)מסיק מסקנות 17/02/2023 13:42הגב לתגובה זו

- 11.נכון אבל.. 17/02/2023 13:05הגב לתגובה זואם תהיה פשרה בין האופוזיציה והקואליציה. יתכן ששוק המניות כאן יעלה משמעותית. אם לא תהיה פשרה, המניות יירדו לאדמה. נוסחא פשוטה לכל ילד קטן. לא תפגע במערכת החוק ובדמוקרטיה, תבצע שינויים שלא יפגעו בכבוד האדם וחירותו של הפרט, השוק יעלה. אם לא השוק יירד. פשוט מאד

- כלכלן 19/02/2023 01:42הגב לתגובה זוואמירתי (כלומר, מאיחוד האמירויות...)

- 10.Danj 17/02/2023 07:57הגב לתגובה זותמחור חסר במניות, משחקים בשער המניות לקראת פקיעת אופציות המעוף ועוד השבוע ראינו מצג שבו מחירי מניות הבנקים יורדים ב 3 עד 4 אחוד ויום אחרי ניעור הידיים החלשות מטיסים את השער באפרש יומי של 5 אחוז למשקיע הקטן אין סיכוי להרוויח כאן

- 9.יוחי 16/02/2023 20:37הגב לתגובה זובן גביר השר לב י ט ח ו ן לאומי....חחחחחחח סמוטריץ נוזף במנכלי בנקים שעושים את תפקידם... חחחחח חוק דרעי 7 חחחחח שמאלנים עם רולקסים...חחחחח

- סער 19/02/2023 14:32הגב לתגובה זואת אחוז החסימה,עכשיו שב בשקט.

- חיחיחיחי (ל"ת)ליוחי 17/02/2023 09:28הגב לתגובה זו

- 8.יאיר ל 16/02/2023 19:32הגב לתגובה זובמקל לא הייתי נוגע בשוק המקומי. גם חבר שלי חלוץ כבר מכר הכל(הוא אשף בלממש לפני…)

- גם נתניהו מימש ממידע 17/02/2023 13:07הגב לתגובה זופי 5! על השקעתו. אכבר טיפ קיבל הנעל הזה.

- 7.איתי 16/02/2023 19:22הגב לתגובה זורפורמה משפטית חובה עכשיו ! בכל בכח ובלי פשרות !

- 6.חחח כן בטח כבר קונים חחח (ל"ת)ספרטקוס 16/02/2023 18:24הגב לתגובה זו

- 5.קובי 16/02/2023 18:23הגב לתגובה זומוזמנים לבוא לחיות פה עם מערכת משפט מוחלשת. טפי עליכם

- 4.כלכלן 16/02/2023 18:15הגב לתגובה זוהכלכלה מנצחת

- 3.כצמן 16/02/2023 18:05הגב לתגובה זושנה אתם מלכלכים על החברה אבל כשברקליס ממליצים עם 80% אפסייד וזה מסתדר עם הנרטיב שלכם לתמיכה ברפורמה אז פתאום זה גם גיסיטי זה טוב....

- שמעון 16/02/2023 19:30הגב לתגובה זוהכל התחיל מהכתבות השליליות של ביזפורטל גמרו את כצמן את המשקיעים שהפסידו למעלה משני שליש מכספם

- אבי כהן 16/02/2023 18:29הגב לתגובה זוחשבת על זה? לא. כי אתה טמבל שרק חי על שמאל במקום במציאות

- 2.הוזמן על ידי השיער הסגול (ל"ת)יאיר 16/02/2023 18:00הגב לתגובה זו

- 1.משקיע 16/02/2023 17:41הגב לתגובה זומדוע ביזפורטל לא נותן את המידע הזה.

- מי מסתיר? הסתכלת בתמונה? יש לך שם הכל... (ל"ת)אבי כהן 16/02/2023 17:46הגב לתגובה זו

- אתם מאכזבים 16/02/2023 19:28תכתבו גם מה אומרים בoecd על המהפכה המשפטית. תתנו תמונה מלאה לא חלקית.