אי.בי.אי על אלביט מערכות: המלצת החזק עם מחיר יעד של 180 דולר

לירן לובלין, מנהל מחלקת מחקר של אי.בי.אי מעניק למניית אלביט מערכות אלביט מערכות -1.82% המלצת תשואת שוק-החזק ומחיר יעד של 180 דולר, המבטא פרמיה של 8% על מחיר השוק.

אלביט מערכות רשמה ברבעון השלישי תוצאות חלשות (להרחבה לחצו כאן) וירידה של 1.1% בהכנסות מול הרבעון המקביל בשנה שעברה לרמה של 1.35 מיליארד דולר). שיעור הרווחיות הגולמית (NON-GAAP) ירד ברבעון ביחס לרבעונים קודמים לרמה של 25% כמו גם הרווחיות התפעולית שירדה ל-6.2% ברבעון השלישי של השנה. השפעת התגמול לעובדים בגין עליית מחיר המניה על הרווחיות הגולמית היתה כ- 13 מיליון דולר ומנגד נרשם רווח הון של כ-9.4 מיליון דולר כתוצאה ממכירת בניין (אם מנטרלים את שני הגורמים אז שיעור הרווחיות תפעולית היה עומד על 6.5%) .

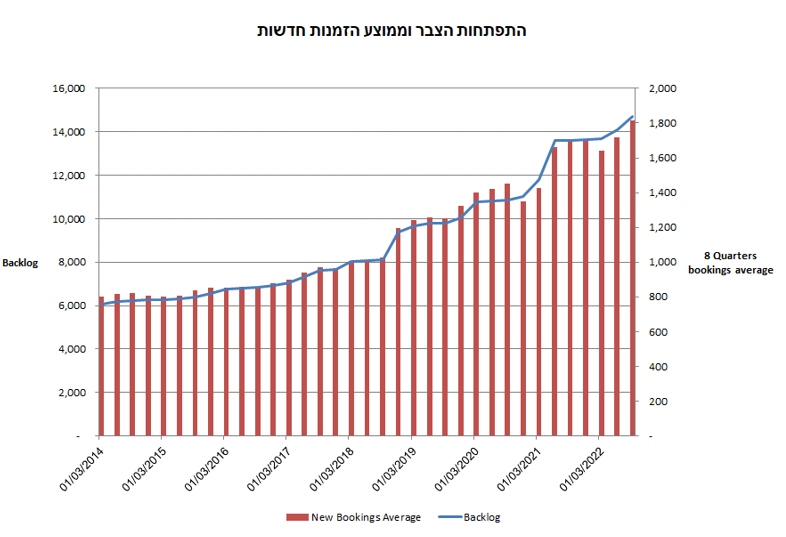

הרווח הנקי המתואם עמד על 62.6 מיליון דולר, 1.42 דולר למניה, בשעה שהשוק ציפה לרווח העולה על 2 דולר למניה. עם זאת, אלביט דיווחה על גידול משמעותי בצבר ההזמנות שעמד נכון לסוף חודש ספטמבר על 14.7 מיליארד דולר - עליה של 600 מיליון מול הרבעון השני של השנה. "צבר ההזמנות הוא בד"כ אינדיקציה טובה לצמיחה העתידית של החברה", מסביר לובלין, "אבל נוכחנו לדעת שברבעונים האחרונים במקביל לצמיחת הצבר ישנה גם התארכות של הפרויקטים וזליגה איטית יותר של הצבר לשורת ההכנסות. נציין כי המקור לחלק מהותי מהצמיחה בצבר הוא חוזה אחד על סך 660 מיליון דולר שנחתם בתחילת חודש יולי. נציין כי כ-40% צפוי להתממש עד לסוף 2023 כלומר קיים בסיס הכנסות צפוי של כ 4.7 מיליארד דולר רק מתוך הצבר הקיים עד כה".

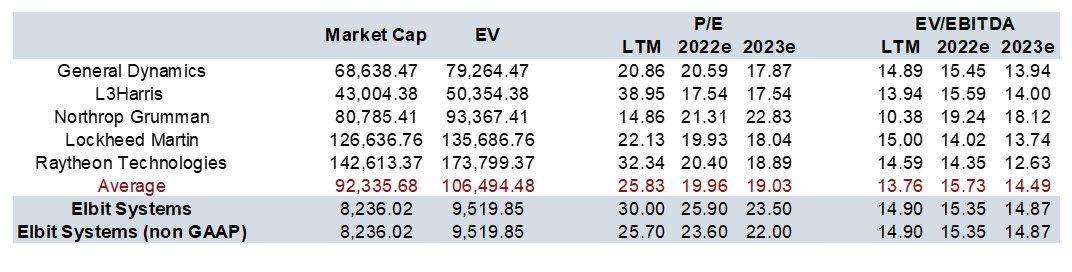

לובלין מדגיש את יחס ה-Book to Bill שממשיך לעמוד על מעל ל-1.4 ומעיד על פוטנציאל הצמיחה. "בפילוח הגאוגרפיות בהן אלביט פועלת ניתן לראות כי יש הנתח של אירופה עלה באופן משמעותי אל מול שנה שעברה (כ-21.4%) ולהערכתנו מגמה זו צפויה להמשך בשנים הקרובות", מוסיף לובלין, "ציינו בסקירות קודמות שאנו סבורים שאלביט צריכה להיסחר במכפיל גבוה מקבוצת ההשוואה בעיקר בגלל הגמישות של החברה והפיזור הגיאוגרפי הנרחב יותר. על אף הירידה במחיר המניה אחרי פרסום הדו"ח אלביט עדיין נסחרת במכפיל רווח 22X על התוצאות החזויות ל-2023 בעוד החברות בקבוצת ההשוואה נסחרות במכפיל ממוצע של 19X לאותה התקופה. בנקודת הזמן הנוכחית ונוכח המרווחים שאלביט מציגה אנו סבורים כי הפרמיה שמעניק השוק לאלביט עדיין גבוהה מידי.

- 400 מיליון שקל: אלביט תשלב מערכות במסוקי התובלה החדשים של חיל האוויר

- טכנולוגיה ושיקום: השת"פ של אלביט והוועד הפראלימפי

- המלצת המערכת: כל הכותרות 24/7

בראיון לביזפורטל אמר אתמול נשיא ומנכ"ל אלביט, בצלאל מכליס כי הוא מצפה לשיפור בשנה הבאה:

- 3.מאיר 15/12/2022 14:43הגב לתגובה זומוזר מאוד

- 2.סוד 14/12/2022 13:04הגב לתגובה זובצלאל לא נמאס לך לעבוד עלנו לך הביתה אתה לא מתהים לתפקיד הזה . הביתה

- 1.משה ג. 30/11/2022 19:01הגב לתגובה זובתקופה של מלחמות והצטיידות מסיבית הרווח יורד, זה מנכ"ל גרוע.