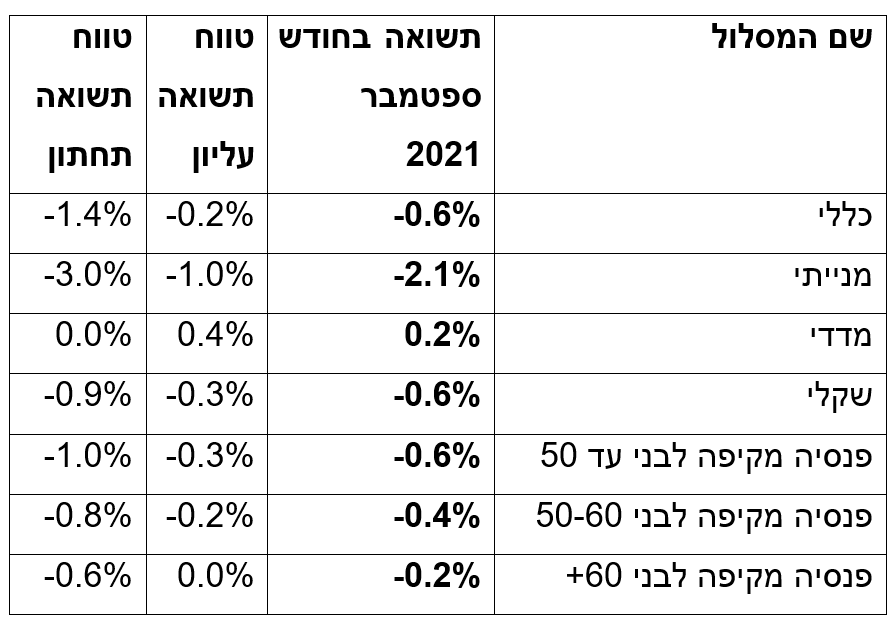

ספטמבר בקופות הגמל במסלול הכללי: כולם בתשואה שלילית; הממוצע: 0.6%

קופות הגמל הגדולות השיגו בספטמבר תשואה שלילית ממוצעת של כ-0.6% במסלול הכללי, כך לפי תחזיות השוק של מיטב דש. התשואות השליליות נגרמו כתוצאה ממירידות השערים בשוקי המניות בחו"ל ובאיגרות החוב הממשלתיות (השקליות - בעיקר הארוכות) בישראל. טווח התשואות במסלול זה בין הגופים השונים הוא בין תשואה שלילית של 0.2% לבין תשואה שלילית של 1.4% - קרי, אף אחד מהגופים לא סיפק לחוסכיו תשואה חיובית החודש. אף על פי תשואות אלה של ספטמבר, מתחילת השנה הצפי הוא לתשואה יפה של כ-9.4% במסלול הכללי וכ-13.6% במסלול המנייתי.

בשל כך, התשואות במסלול המנייתי היו נמוכות אף יותר בספטמבר: מינוס 2.1% בממוצע, עם טווח של מינוס 3-1%. המסלול המדדי הציג תשואה ממוצעת של 0.2% (0-0.4%). בזה השקלי הממוצע היה מינוס 0.6% (-0.3-0.9%).

בספטמבר, בארץ נצפו דווקא עליות שערים בשוק המניות שמיתנו את התשואות השליליות: ת"א 35 עלה ב-2.5%, ת"א 90 עלה בשיעור של 1.8%, ת"א 125 עלה ב-2.3% ומדד יתר 60 עלה בשיעור של כ-4.2%. לעומת זאת מדד איגרות החוב הממשלתיות ירד ב-0.6%, כאשר איגרות החוב הצמודות למדד עלו ב-0.1%, ואילו איגרות החוב השקליות ירדו ב-1.2%, זאת לנוכח הציפיות לאינפלציה מתגברת.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

מנגד, בשוק האג"ח הקונצרני נמשכה מגמת עליות השערים. מדד התל בונד 20, מדד התל בונד 40 ומדד התל בונד 60 עלו ב-0.4%, 0.7% ו-0.5% בהתאמה. איגרות החוב הלא מדורגות עלו ב-0.2%. מדד אג"ח קונצרני כללי עלה ב-0.4%.

למול עליות השערים בארץ בספטמבר, בחו"ל התמונה כפי שצוין הפוכה ברובה: בארה"ב הדאו ג'ונס ירד ב-4.3%, ה-S&P ירד ב-4.8% והנאסד"ק ירד ב-5.3%. באירופה ה-DAX הגרמני ירד ב-3.6%, ה-CAC הצרפתי ירד בשיעור של 2.4% ומדד ה-Eurostoxx 50 ירד ב-3.5%. המדד העולמי של השווקים המתפתחים ירד בשיעור 4.3%. עם זאת ביפן מדד הניקיי עלה בשיעור של 4.9%.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

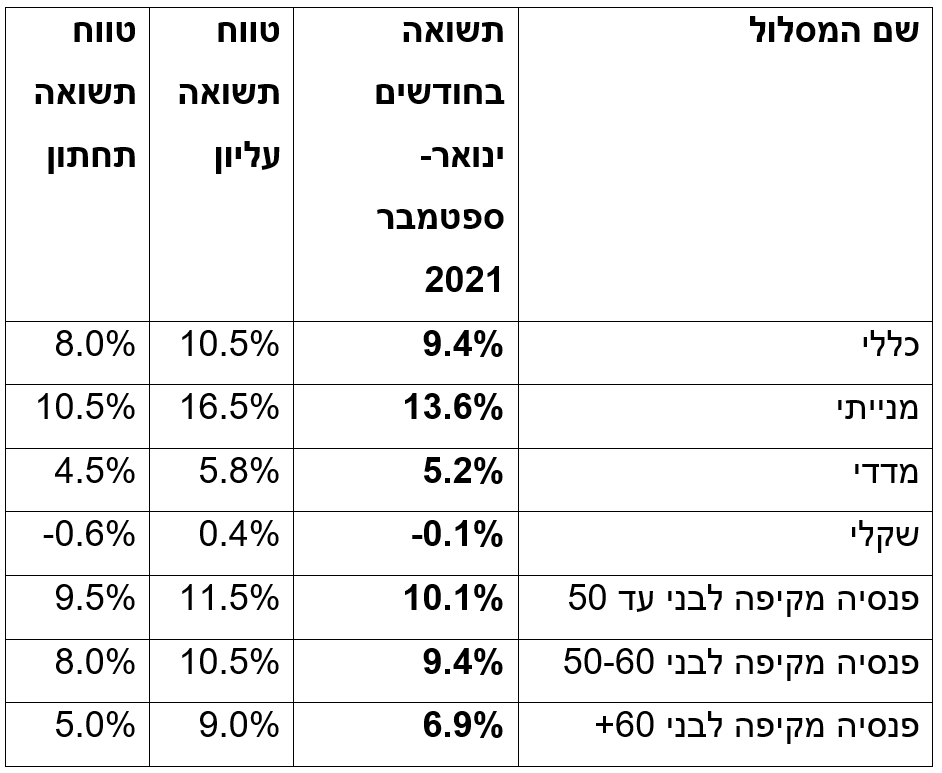

מתחילת השנה ,כך לפי התחזית, הקופות הגדולות תצגנה תשואה ממוצעת של 9.4% במסלול הכללי, עם טווח של 8-10.5%. במסלול המנייתי הממוצע יהיה 13.6% (10.5-16.5%), בזה המדדי 5.2% (4.5-5.8%) ובזה השקלי תשואה ממוצעת שלילית של מינוס 0.1% (טווח של מינוס 0.6% עד תשואה חיובית של 0.4%).

החוזקה בפרק הזמן של תשעת החודשים מתחילת השנה היא הודות לעליות מדדי המניות: 14.7% ב-500 S&P, עלייה של 10.6% בדאו ג'ונס ו-12.1% בנאסד"ק. באירופה ה-DAX עלה ב-11.2%, ה-CAC ב-17.4% וה-Eurostoxx 50 ב-13.9%. ביפן מדד הניקיי עלה בשיעור של 7.7%. אצלנו ת"א 35 הוסיף 20.2% בתקופה, ת"א 90 עם 17.4%, ת"א 125 עלה ב-18.6% ומדד יתר 60 עלה בשיעור של 18.3%.

- 4.מענין התשואה באלטשולר בית השקעות ענק שפוצזיה בשוק הסיני (ל"ת)ערן 03/10/2021 18:02הגב לתגובה זו

- 3.בטווח הרחוק המסלול המנייתי נותן את התשואה הטובה ביותר (ל"ת)מייק1 03/10/2021 16:59הגב לתגובה זו

- 2.אחד 03/10/2021 14:23הגב לתגובה זוקרנות הפנסיה, וקופות הגמל, וקרנות ההשתלמות מתדלקים את הבורסה בישראל..

- 1.ומה עם קרנות השתלמות? (ל"ת)מיקי 03/10/2021 12:52הגב לתגובה זו

- בוריס 03/10/2021 14:17הגב לתגובה זומה ההבדל בהשקעות?