צניחת ערך בגל ההנפקות: הנפילה גדולה ממה שאתם חושבים

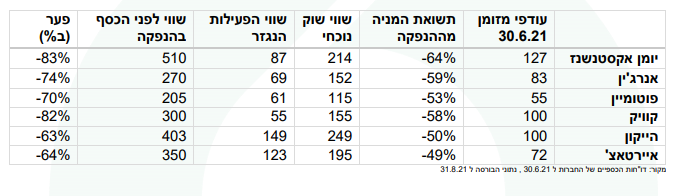

גל ההנפקות האחרון הביא עמו מספר לא קטן של אכזבות למשקיעים שהפסידו עשרות אחוזים מיום ההנפקה בגלל שהחברות הונפקו בשווים גבוהים יחסית.וורן באפט נוהג להגיד על הנפקות שזהו מצב בו אדם בעל ידע על חברה (בעליה הפרטי) מוכר אותה בעיתוי המתאים לו, לאדם שהידע שלו על החברה מצומצם ולכן באפט ממליץ להימנע מהשתתפות בהנפקות.שני מושגים שחשוב להכיר בקשר להנפקות של מניות הם "לפני הכסף" ו"אחרי הכסף". השווי של החברה לפני הכסף שיוזרם מההנפקה והשווי של החברה אחרי הגיוס של הכסף בהנפקה.כשחברה מונפקת נהוג לדבר ולהעריכה לפי השווי המבוקש "לפני הכסף", דהיינו מה השווי המבוקש לפירמה ללא התייחסות למזומנים שתקבל מההנפקה. ברגע שיש הסכמה לגבי השווי "לפני הכסף", נקבע גם מחיר המניה בהנפקה. לאחר הליך הגיוס, כשמספר המניות החדשות שהונפקו ידוע וכמו כן הסכום שנכנס לקופת החברה, ניתן לדעת מהו השווי "אחרי הכסף", דהיינו, שוויה של החברה בתוספת המזומנים שהתקבלו בהנפקה, לפי שווי זה תחל החברה החדשה להיסחר ביום המסחר הראשון.ולמה אני מספר את כל זה?בין הדו"חות לרבעון השני שפורסמו בימים האחרונים, נמצאים גם כאלו של חברות רבות שהונפקו לאחרונה, חלקן, הגדירו את עצמן "תאגידים קטנים" ולפיכך מדווחים רק אחת לחצי שנה - דו"חות לשנה קלנדרית ולמחצית שנה.בין השורות שבדוחות הכספיים, ניתן לראות שבחברות רבות, חלק ניכר מהמזומן שגייסו נמצא עדיין בקופת החברה, כשבחלק מהחברות שמניותיהן ירדו מההנפקה בעשרות אחוזים, הפך מזומן זה למרכיב עיקרי בשווי בו החברה נסחרת.הנדסה לאחור -אם כך, ישנן חברות רבות, בהן ניתן לנטרל את קופת המזומנים שנמצאת, נכון לדו"חות הרבעון השני ולקבל את שווי הפעילות העסקית, זו מעין אותה פעילות שלפני מספר חודשים ניתן לה שווי, השווי בהנפקה "לפני הכסף".אסור לנו לטעות ולחשוב שמחיר המניה שצנח מבטא באופן מלא את יחס השוק לפעילותה של החברה. בהינתן הגיוס, אנחנו מקבלים ונראה כאן ששווי הפעילות צנח אפילו משמעותית יותר.נמחיש בדוגמא על חברת אקופיה:אקופיה, המייצרת רובוטים לניקוי מערכות סולריות הונפקה בנובמבר 2020.השווי "לפני הכסף" עמד על 1 מיליארד שקל, דהיינו המשקיעים בהנפקה נקבו בשווי של כ-1 מיליארד שקל לפעילות הקיימת של החברה באותה תקופה, ללא התייחסות למזומן שגויס. החברה גייסה 282 מיליון שקל. מחיר המניה בהנפקה נקבע על 12.57 שקל והשווי "אחרי הכסף" ועם תחילת המסחר במניה עמד על 1.28 מיליארד שקל. מאז ירדה המניה לשער של 4.33 שקל , ירידה של 67% לשווי של 425 מיליון שקל.נכון לדו"חות הרבעון השני של 2021 לחברה יתרות מזומנים עודפות של 97 מיליון דולר, כ-310 מיליון שקל, דהיינו השווי הנגזר לפעילות עצמה מתומחר בשוק ב-115 מיליון שקל. ניתן לראות שהמניה ירדה אמנם ב 67% , אך שווי הפעילות העסקית ירד ביותר מ-85% מ-1 מיליארד שקל ל-115 מיליון שקל כש-75% משווי השוק הנוכחי, זוהי קופת המזומנים.דוגמא נוספת לצניחה בשווי הפעילות העסקית רואים בחברת קבסיר. החברה המפתחת תוכנה ללימודים מרחוק הונפקה במרץ 2021 לפי שווי של 200 מיליון שקל "לפני הכסף". בהנפקה גויסו 75 מיליון שקל. מחיר המניה בהנפקה נקבע על 61.62 שקל והשווי אחרי הכסף עמד על 275 מיליון שקל.מחיר המניה החל לרדת בחדות החל מיום המסחר הראשון בו ירד ב 15% ועד היום. המחיר הנוכחי כ-25.5 שקל, מבטא ירידה של כ-59% לשווי של 100 מיליון שקל.הדו"חות של החברה לרבעון השני מראים שסכום של 75 מיליון שקל עדיין שוכב בקופת החברה. גם כאן, אם נפחית משווי השוק (100 מיליון שקל) את עודף המזומן (75 מיליון שקל), נראה שמחיר השוק גוזר לפעילות העסקית של קבסיר בתחום לימודים מקוונים שווי של 25 מיליון שקל - נחיתה כואבת של קרוב ל-90% בשווי הפעילות שנקבע בהנפקה. גם כאן, כ-75% משווי השוק של החברה מתבסס על קופת המזומנים.כמה חברות נוספות ששווה לציין, בהן מחיר המניה ירד בחדות, אבל שווי עסקי החברה כפי שהוא נגזר ממחיר השוק, בניכוי קופת המזומנים שנובעת מההנפקה, ירד בצורה דרסטית הרבה יותר ומשקף שווי שונה בתכלית השינוי, מהשווי שניתן לעסקי החברה בתהליך ההנפקה (נתונים כספיים במיליוני שקלים): בשורה התחתונהאנחנו לא באים לחוות דעה אנליטית על החברות האמורות ואנו מבינים שהחברות צפויות לשרוף מזומנים כדי לממן את פעילותן. אנחנו רק שמים את האצבע על העובדה, שבנקודת זמן זו, הירידה במחיר המניות של חברות שהונפקו לאחרונה, במספרים שראינו (50%-60%), חותכת באופן משמעותי הרבה יותר את שווי הפעילות של החברות האלו (70%-90%). עכשיו, אחרי שהחברות פרסמו דו"ח או שניים ניתן להבין הרבה יותר טוב את הפעילות העסקית של החברה ולבחון טוב את השווי שניתן לחברה "לפני הכסף". עכשיו יש מעין "כרית ביטחון" של מזומן שמהווה חלק גדול משווי החברה כולה. זה יכול להיות לכאורה מפתה לרכוש כי קונים בעצם עם כאילו רצפה של מזומן, אבל זה לא נכון כי החברות האלו שורפות מזומנים ולכן נדרשת בדיקה יותר מעמיקה.קובי שגב,הכותב הוא שותף מנהל בבית ההשקעות אקורד.אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

בשורה התחתונהאנחנו לא באים לחוות דעה אנליטית על החברות האמורות ואנו מבינים שהחברות צפויות לשרוף מזומנים כדי לממן את פעילותן. אנחנו רק שמים את האצבע על העובדה, שבנקודת זמן זו, הירידה במחיר המניות של חברות שהונפקו לאחרונה, במספרים שראינו (50%-60%), חותכת באופן משמעותי הרבה יותר את שווי הפעילות של החברות האלו (70%-90%). עכשיו, אחרי שהחברות פרסמו דו"ח או שניים ניתן להבין הרבה יותר טוב את הפעילות העסקית של החברה ולבחון טוב את השווי שניתן לחברה "לפני הכסף". עכשיו יש מעין "כרית ביטחון" של מזומן שמהווה חלק גדול משווי החברה כולה. זה יכול להיות לכאורה מפתה לרכוש כי קונים בעצם עם כאילו רצפה של מזומן, אבל זה לא נכון כי החברות האלו שורפות מזומנים ולכן נדרשת בדיקה יותר מעמיקה.קובי שגב,הכותב הוא שותף מנהל בבית ההשקעות אקורד.אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 23.מעניין 05/09/2021 10:19הגב לתגובה זוגייסה המון כסף בהנפקות, ויכולה לחיות עליו "עד קץ הימים"

- 22.מעניין מה זה אומר על רמת הידע והאמינות של המוסדיים ??? (ל"ת)אזרח 03/09/2021 13:24הגב לתגובה זו

- 21.גדעון 03/09/2021 11:44הגב לתגובה זולא ברור מי קובע את שווי החברה לפני ההנפקה או כפי שכתבתה לפני הכסף

- 20.רמי 03/09/2021 09:35הגב לתגובה זוהכסף של כולכם חוסכים יקרים זורם לשם, גם של הכותב הנכבד. מוסדיים עליזים

- 19.אליאב 03/09/2021 09:20הגב לתגובה זויש תיקונים חדים אבל זה בריא לעליות בהמשך

- 18.יש מספיק פריירים בשוק (ל"ת)משקיע 02/09/2021 22:25הגב לתגובה זו

- 17.כתבה מעניינת טוב שיש מי שמאיר עיניים (ל"ת)אורן 02/09/2021 16:36הגב לתגובה זו

- יש גם חברות שעלו בעשרות אחוזים לאחר ההנפקה (ל"ת)לילי 05/09/2021 08:16הגב לתגובה זו

- 16.אנליסט 02/09/2021 14:50הגב לתגובה זובחברות צעירות המזומן בהנפקה איננו נכס עודף אלא חלק מהנכסים התפעוליים ולכן, הירידה בשווי הפעילות זהה לירידה בשווי השוק של החברות מאז ההנפקה

- 15.לנדאו 02/09/2021 13:49הגב לתגובה זוהכותב מתייחס למזומן כ"נכס עודף" למרות שבחברה ששורפת מזומנים המזומן הוא בוודאי חלק מההשקעה בפעילות התפעולית ולכן, הירידה בשווי הפעילות זהה לירידה בשווי המניה מיום ההנפקה וההשוואה בין השווי "לפני הכסף" לשווי השוק בניכוי המזומן היא שגויה.

- יוגב 03/09/2021 09:14הגב לתגובה זוהכותב רשם את מה שאתה אומר. רק משאיר לך שיקול דעת לראות איפה המזומן משמעותי ממש

- 14.פעם בעשור 02/09/2021 10:06הגב לתגובה זוכמובן שכניסה זו (האוטומטית) למדדים שרוב ההנפקות עם לא כולם לא יכולים להיות בו גורמים מיידית למשחק לא ראוי במניה והכוונה דוחפים קדימה כדי להפיל בעידכון המדד וכמובן שהכסף המושקע במדדים בצורה אוטומטית מתחלק גם למניות לא ראויות וגורמות לנזק יותר מתועלת חייבים להכניס את הכל לרמה הנמוכה ביותר ושיעלו במידת הצורך כמובן רק מניות "חלום" ובלי רווחים , השוק ידע לתמחר בהתאם

- 13.[email protected] 02/09/2021 10:02הגב לתגובה זותודה רבה על הכתבה הברורה ןמאירת העיניים

- 12.עידן 02/09/2021 09:53הגב לתגובה זופשטנית מידי. אם אני כשמשקיע חושב שהעסק ימשיך להפסיד, אז אתייחס לקופת המזומנים כמשאב שילך ויקטן. סה"כ מדובר בחברות צמיחה ששורפות מזומנים.

- 11.פעם בעשור 02/09/2021 09:51הגב לתגובה זוצריך לתת אופציות שהמימוש הוא לפי יעדים ולא לפי זמנים , המוטיבציה תעלה וגם המחיר בהתאם ליעדים לתת אופציות סתם אזי יש "חכמולוגיים" שמיד ינסו לעשות שורטים וכד' כידי להיפגש עם הכסף ומהר

- יוגב 04/09/2021 14:04הגב לתגובה זוהחברה שלי הנפיקה במיליארדים ועוד חודש אם לא יהיה שינוי לרעה ייכנס לי 7 מיליון שח לחשבון הנבק :)

- 10.החתמים עבדו על הציבור (ל"ת)אבי 02/09/2021 09:45הגב לתגובה זו

- 9.משה 02/09/2021 09:16הגב לתגובה זוזה הזמן לחפש מה מהמניות האלו אפשר לאסוף

- 8.נדב 02/09/2021 09:07הגב לתגובה זוחבל מאוד שהכותב לא מכיר את היתרונות וההזדמנויות הגדולות שקיימות בהנפקות מראה על הרבה מאוד חוסר בידע ובקיאות בנושא אגב אם הזכרת את באפט הוא בעצמו משקיע לעיתים בהנפקות אז גם מה שכתוב לא מדויק בכלל בשום צורה

- פריים 02/09/2021 18:12הגב לתגובה זוהכל עם מספרים מדויקים, יותר מדויק מזה נשתגע, אולי תספר לכולנו את היתרונות שנדע גם?

- 7.מהשווי האמיתי 02/09/2021 09:06הגב לתגובה זוהמוסדיים קנו כמו דבילים כי זה לא הכסף שלהם ויש רשות ניירות ערך שאני בטוח שחוקרת כל הנפקה מי קונה ולמה ומוודאה שאין הטבות נלוות ולא חוקיות מהצד למנהלי השקעות שמזמינים בהנפקות חחח ח ח חח ח חחחח או שאין אלגוריתמים לזה בקיצור החברות האלה מתכנסות לשווי האמיתי וזה כל הסיפור הזדמנות זה לא

- 6.איזו נחיתה כואבת (ל"ת)אבי 02/09/2021 09:02הגב לתגובה זו

- 5.שמואל 02/09/2021 08:40הגב לתגובה זואולי אולי אחריי שנה, שאחריי שכול המקבלים אופציות וזה מרססים תשמרו על הכסף שלכם קרוב קרוב בתקופה הזו יש הרבה שרלטנים

- 4.דן חסכן 02/09/2021 08:37הגב לתגובה זוהרי מי שנתן את האפשרות להנפקות בשערים כאלו הם המוסדיים שמאד בקלות משקיעים את הכסף של הציבור. הם אמורים לבחון היטב במה הם משקיעים ולפי איזה שווי. מכיוון שיש להם המון כסף פנוי שרק מחפש אפיק השקעה והאנליסטים שלהם לא ממש כוכובים (הרי אם היו כוכבים היו הולכים לעשות לביתם ולא עובדים בגוף כזה) הם משקיעים בלי הכרה. בנוסף לעיתים מדובר על מצג שווא של המגייסים ואף אחד לא נותן את הדין על כך.

- צודק ומעבר לכך, יש שם ניגודי עניינים (ל"ת)אבי 02/09/2021 09:46הגב לתגובה זו

- 3.אנונימי 02/09/2021 08:30הגב לתגובה זוניראה כמו סוג של עוקץ.

- 2.שור 02/09/2021 08:30הגב לתגובה זויפה קובי

- 1.זה תמיד מלכודת 02/09/2021 08:00הגב לתגובה זוגם מרויחה וגם ירדה עשרות אחוזים. בלוף