מניית כיל מקבלת אפסייד של 20% והמלצת קניה במחיר יעד של 23 ש'

מניית איי.סי.אל -2.43% מקבלת המלצת קנייה מדיסקונט ברוקראז' במחיר יעד של 23 שקל למניה. בדיסקונט, שרק באוקטובר האחרון המליצו למכור את מניית כיל צופים כי המומנטום החיובי גם ימשיך לתוך 2021 ולאור זאת מעלים תחזיות לצד קיטון ברמת הסיכון ונותנים למניה המלצת קניה עם עדכון מחיר היעד, שמשקף עתה אפסייד של 20% על מחיר השוק (18 שקל למניה).

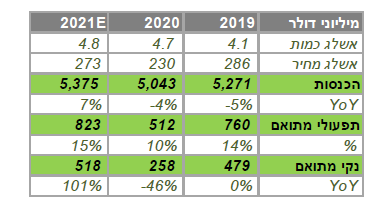

לדברי מיכל אלשיך, מנהלת מחקר ורו"ח בדיסקונט ברוקראז': "המומנטום החזק בסחורות החקלאיות נמשך, ובכלל זה בדשנים. בעוד שוקי המניות רושמים לאחרונה ירידות, רוב הסחורות החקלאיות ממשיכות לרשום עליות מחירים. מצבם הטוב של החקלאים בעולם, לצד עלייה בשטחי הגידול, מביאים לביקוש גבוה לדשנים. לאחר שנה חלשה ביותר ב-2020 בשוק הדשנים, אנו צופים שנה חזקה מאוד לכיל ב-2021, עם הכפלה ברווח הנקי".

עוד מוסיפה אלשיך כי "מעבר לעלייה בכמויות ובמחירים, אנו צופים גם שיפור ברווחיות, בעיקר בשל התייעלות באשלג. עיקר השיפור בדוחות צפוי לבוא לידי ביטוי החל מרבעון 2".

"עד כה העלינו את מחיר היעד בצורה הדרגתית, לצד השיפורים ההדרגתיים שחלו בשוקי הפעילות", היא מסבירה, "וכעת ניכר כי המחירים הגבוהים והביקושים כבר מבוססים מספיק, ואנו צופים כי המומנטום החיובי גם ימשיך לתוך 2021. לאור זאת, אנו מעלים תחזיות, לצד קיטון ברמת הסיכון".

- 800 מיליון שקל: בנק דיסקונט יעניק מימון רחב לרפק וקבוצת שמיר

- השנה של מנהלי הבנקים - הטוב, החלש, הפיננסי, והאם כל אחד יכול לנהל בנק?

- המלצת המערכת: כל הכותרות 24/7

- 9.בן 03/06/2021 10:59הגב לתגובה זושיעור אחוז הדיבידנד הפך להיות נמוך מאוד. זאת עקב עליית שער המניה במאה אחוז. בכיל חייבים להרים את הדיבידנד, אחרת יורדת הכדאיות להחזקה במניה. אני מחזיק במניה 10 שנים בסכום של מאות אלפים ורואה בהשקעה סוג של נכס מניב. תודה.

- 8.ביזפורטל, תפסיקו לפרסם המלצות שלה 10/03/2021 00:04הגב לתגובה זוביזפורטל, תפסיקו לפרסם המלצות שלה

- 7.ICL בהצלחה יישר כח (ל"ת)חלום לעבוד בICL 09/03/2021 23:02הגב לתגובה זו

- 6.בן 09/03/2021 21:23הגב לתגובה זומניה טובה משקיעים בה לטווח ארוך ולא תמכור תקנה כל חודש כמו בשוק מחנה יהודה אצל ההוא נמלך החלבה. אני במניה הזו כבר עשור. קונה כל פעם שיורדת ויש לי כסף. החברה הזו היא מדפסת מזומנים. מחלקת דיבידנדים וחבל שלא גבוהים יותר. אני מאמין לפי מחיר האשלג כיום שהיא תגיע ל 2350 עוד השנה.

- 5.מוטי 09/03/2021 20:11הגב לתגובה זולפני חודשיים המליצה על מכירה והיום ממליצה על קניה נו באמת?

- גורמת נזקים בעליל (ל"ת)10/03/2021 00:01הגב לתגובה זו

- 4.מגוחכים ומאחרים 09/03/2021 17:54הגב לתגובה זואנחנו נתנו באוקטובר קניה ועוד מעט אולי ניתן מכירה...

- מוטי 09/03/2021 20:12הגב לתגובה זומוסדיים רוצים כעט לשווק מניות

- 3.אלשיך 09/03/2021 17:06הגב לתגובה זואיך אין לה את הבושה להוציא המלצה כל פעם אחרי שהתחזית שלה מפספסת בגדול ? היא אמרה למכור כיל לפני כמה חודשים עם מחיר יעד נמוך ב-50% מהמחיר הנוכחי אז למה שמישהו יקשיב לה? מחירי האשלג לא עלו ב-100% וגם לא קרוב לזה. בכל פעם שכיל עולה היא מתקנת קצת, מקווה שישכחו מהמלצות הקודמות שלה שפספסו בענק.

- 2.מיכל אלשיך 09/03/2021 15:54הגב לתגובה זובאוקטובר היא אמרה למכור עם מחיר יעד של 12.5 ומאז המניה קפצה. כנראה שעכשיו יקרה הפוך.

- 1.עכשיו אני יכול למכור (ל"ת)קניתי באוקטובר 09/03/2021 14:45הגב לתגובה זו