רב בריח פותחת ברגל שמאל; דוחות חלשים רגע אחרי ההנפקה

חברת רב בריח 0% היא חברה טובה וחזקה. החברה גייסה לפני שבוע 125 מיליון שקל לפי שווי של 500 מיליון שקל לפני הכסף (625 מיליון אחרי הכסף) וזינקה ביום הראשון למעל 800 מיליון שקל. מאז היא ירדה לשווי של 640 מיליון שקל ואמש בערב היא פרסמה דוחות כספיים לרבעון השני של השנה.

דוח כספי לחודשים אפריל עד יוני מתפרסם עד 30 באוגוסט, כאשר בפועל החברות יכולות גם לפרסם אותו בתחילת אוגוסט (ואפילו לפני) ויש חברות שעושות זאת. אלו שבוחרות לפרסם ברגע האחרון הן לרוב אלו שרוצות שלא נגלה מה כתוב בפנים. הן חושבות שמבול של דוחות יגרום לתקשורת הפיננסית לפספס. אלו שמדווחות ראשונות הן דווקא אלו שרוצות שנחשוף את המספרים שלהן - כלומר, זה אולי לא עובדה מדעית, אבל כלל אצבע ידוע בשוק ההון הוא שמדווחות מוקדם הן לרוב חברות עם דוחות טובים ומדווחות מאוחר הן לרוב עם דוחות פושרים ואפילו חלשים.

אז רב בריח פרסמה ברגע האחרון. זו עובדה, אבל זאת לא הנקודה העיקרית. העניין החשוב הוא שהנהלת רב בריח ידעה כבר לפני שבוע את המספרים ברבעון השני, והאמת היא ידעה אותם כבר לפני שבועיים, לפני שלושה ולפני חודש. היא ידעה אותם לפני השלמת ההנפקה.

הבעלים ומנכ"ל החברה, שמואל דונרשטיין ידע שהדוחות ברבעון השני יהיו חלשים. הוא ידע שהחברה תדווח על הפסד. הוא בחר שלא לדווח על רבעון שני לפני ההנפקה, אלא רק אחרי שהוא סופר את הכסף בבנק. אז נכון שמותר לו, שהחוק מאפשר לו. אבל אתם יודעים מה קורה בוול סטריט אם חברה מנפיקה ומיד מפרסמת דוחות פושרים או מאכזבים? מפילים את המניה שלה לקרשים ונוצר משבר אמון חריף. ככה זה צריך להיות - שם יודעים להרים מניות למחירי חלל אבל גם להצניח אותם לרצפה אם יש משבר אמון עם הנהלת החברה. אמון זה הכל.

זה לא יקרה כאן, זה לא יקרה בבורסה שלנו. כי כאן ההנפקה של רב בריח והנפקות אחרות הן משחק מכור מראש.

רב בריח רצתה לגייס לפי שווי של 800 מיליון שקל ובסופו של דבר התפשרה (כן, צריך להגיד לה תודה) על שווי של 500 מיליון שקל. רב בריח הציגה למשקיעים המוסדיים מפת דרכים לשילוש ההכנסות בטווח של 5 שנים קדימה. אבל, רב בריח לא מציגה רווחים שמצדיקים את השווי הנוכחי. היא במכפיל רווח גבוה, למרות שהיא חברת כלכלה ישנה, זו לא חברת חלום. ושוב - החברה טובה, וכבר ניגע במספרים שלה. אבל להנפיק בשווי גבוה ועוד אחר כך לדווח על נתונים חלשים שהיו ידועים עוד לפני הגיוס? זאת חוצפה ישראלית.

ושימו לב לראיון עם כלכליסט מהשבוע. דונרשטיין אומר "אפשר לומר שיש אכזבה מזה שרב בריח הנפיקה בשווי 500 מיליון שקל...בעתיד נעשה הנפקה נוספת, ועם הכוונות והפעולות שייעשו בחברה בסופו של דבר המהלך יהיה בשוויים שתכננו. אם נגייס למשל בשווי 850 מיליון שקל בעוד תשעה חודשים, אחרי שהחברה תציג צמיחה נוספת - ואני לא אומר שזה יקרה, כי בסוף זה הציבור והמשקיעים - אבל אם זה יקרה, נגיע להיקפים ולשווי שתכננו והסטייה לא תהיה גדולה".

האמת, אנחנו מקווים ובהחלט יש סיכוי שזה יקרה. אבל רב בריח פותחת את חייה הבורסאיים ברגל שמאל. ימים אחרי ההנפקה והדוחות מאכזבים.

רב בריח היא בבסיס חברת מנעולים מתוחכמים ודלתות, אך היא הרחיבה פעילות למוצרים רחבים בתחום הבנייה והשיפוצים. המכירות שלה בשנה שעברה הסתכמו ב-470 מיליון שקל ב־2020 (פרופורמה כולל רכישת נוריאלי) והרווח הנקי הסתכם ב-9 מיליון שקל.

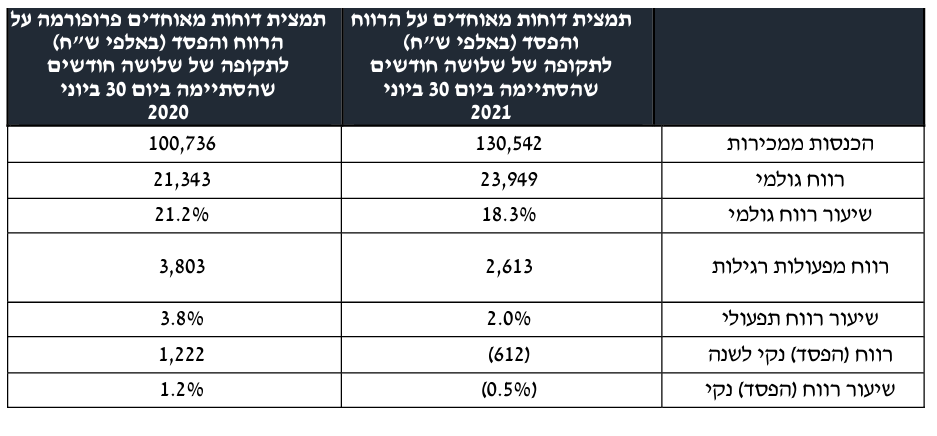

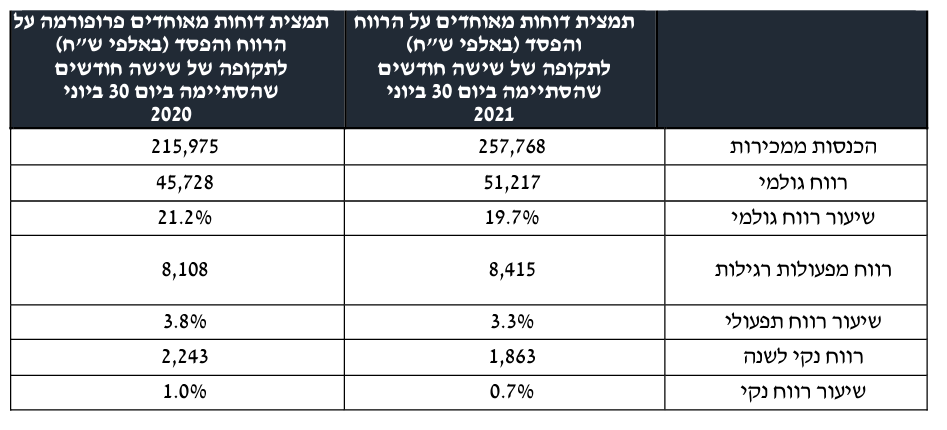

במחצית הראשונה של 2021 ההכנסות עלו והרווח ירד. הוא ירד בגלל שברבעון השני החברה הפסידה. הנה התוצאות למחצית ולרבעון:

התוצאות ברבעון השני אומנם מבטאות גידול במחזורים, אבל שחיקה ברווחיות, גם ולא רק על רקע העלייה בהוצאות ההובלה והשילוח? אלו ככל הנראה לא "הוצאות חד פעמיות". אלו הוצאות שיישארו לפחות כמה רבעונים טובים. כללי המשחק בהובלה והשילוח הבינלאומי לא ישתנו כל כך מהר ולא יחזרו למה שהיה לפני הקורונה. אז לא בטוח שהדוח ברבעון השני "לא מייצג". מנגד, החברה צומחת, ורוכשת חברות. אז כן צפוי כמובן רווח, אפילו משמעותי. נקווה בשביל המשקיעים שאכן כך יהיה.

בתגובה לדברים דוחה שמואל דונרשטיין, יו"ר והבעלים של רב בריח, את הטענות ומאשים בעיכוב בפרסום הדוחות את רשות ניירות ערך, שלדבריו אסרה עליהם לפרסם את הדוחות לפני תחילת המסחר; "אנחנו תעשיינים. לא סוחרי חלומות ואשליות" אומר ורומז על גל הנפקות חברות הטכנולוגיה/ חלום שהונפקו השנה בת"א. וגם - מה דעתו על השווי של החברה? - לראיון המלא.

התוצאות ברבעון השני אומנם מבטאות גידול במחזורים, אבל שחיקה ברווחיות, גם ולא רק על רקע העלייה בהוצאות ההובלה והשילוח? אלו ככל הנראה לא "הוצאות חד פעמיות". אלו הוצאות שיישארו לפחות כמה רבעונים טובים. כללי המשחק בהובלה והשילוח הבינלאומי לא ישתנו כל כך מהר ולא יחזרו למה שהיה לפני הקורונה. אז לא בטוח שהדוח ברבעון השני "לא מייצג". מנגד, החברה צומחת, ורוכשת חברות. אז כן צפוי כמובן רווח, אפילו משמעותי. נקווה בשביל המשקיעים שאכן כך יהיה.

בתגובה לדברים דוחה שמואל דונרשטיין, יו"ר והבעלים של רב בריח, את הטענות ומאשים בעיכוב בפרסום הדוחות את רשות ניירות ערך, שלדבריו אסרה עליהם לפרסם את הדוחות לפני תחילת המסחר; "אנחנו תעשיינים. לא סוחרי חלומות ואשליות" אומר ורומז על גל הנפקות חברות הטכנולוגיה/ חלום שהונפקו השנה בת"א. וגם - מה דעתו על השווי של החברה? - לראיון המלא.

- 14.ישראלי 24/11/2021 05:36הגב לתגובה זולמה לא עושים בדיקות טרם הנפקה לא יתכן מצב שבו חברה ציבורית לא חושפת את מצבה האמיתי הכל בנוי על יושרה ואמינות?

- 13.רב בריח נוכלים 02/09/2021 21:12הגב לתגובה זואיך מחיר המניה נפתח ב254 ואחרי 4 ימי מסחר אין קונה ב153 , פשוט , התגלה הבלוף והנוכלות . הלוואי שיפשטו רגל שוב

- 12.איש שלא מתפלא 02/09/2021 00:10הגב לתגובה זולפני 14 שנה רכשתי דלת מעוצבת, אולם חברת רב בריח":הקודמת" "פשטה" את הרגל והותירה אותי בלי דלת. פניתי אליהם מספר פעמים והם הפנו אותי לאחר כבוד לעורך הדין של הנושים. החברה שורדת 14 שנים ואני בלי הדלת אז מה הפלא? בכל פעם שאני רואה רב בריח, טעם העקיצה חוזר אליי.

- 11.יאיר 01/09/2021 17:28הגב לתגובה זושיתן תגובה

- 10.השירות שלהם גרוע. לא פלא (ל"ת)חיים 01/09/2021 12:38הגב לתגובה זו

- 9.ישראל ישראלי 01/09/2021 10:41הגב לתגובה זוושלא יעבדו עליכם.חבל

- 8.הכתבה מגמתית נגד הבעלים (ל"ת)רב בריח 01/09/2021 09:59הגב לתגובה זו

- 7.לילי 01/09/2021 09:42הגב לתגובה זוהחברה לא ביטחה את עלות הייצור של החוזים , למכירת המוצרים כנגד התייקרויות חומרי גלם עבודה והוצאות לא צפויות .

- 6.כתבה טובה, מעמיקה ומועילה למשקיעים, תודה (ל"ת)משה זוכמיר 01/09/2021 09:27הגב לתגובה זו

- 5.לרון 01/09/2021 09:08הגב לתגובה זולא מתקרבים להנפקות ובוודאי לא בשוק כ"כ מנופח,מה אתם מתפלאים???רציתם שבעלי השליטה ידללו במחיר נמוך??העובדה ,בלי קשר להנפקות, שיוסי לוי ממור מממש,חשבתם למה????

- 4.המניה חייבת להיענש בצניחה של 50 אחוז (ל"ת)ניר 01/09/2021 08:55הגב לתגובה זו

- 3.משקיע 01/09/2021 08:52הגב לתגובה זומקווה שהרשות תחקור אותם אם היא מעוניינת בקמצוץ של אמון מהמשקיעים. לדעתי עשו סיבוב מתוכנן על המשקיע הקטן

- 2.אנונימי 01/09/2021 08:48הגב לתגובה זומביאה מניות פח אשפה שכולם יפסידו בהם.לא לתת שקל למניות בארץ

- 1.רפי 01/09/2021 08:40הגב לתגובה זוהם קנו אותה ב-500 מיליון מעניין איך יתנהגו אותה.מחכה לה ב-300 מיליון

- מוסדי שקנה ב-500 ישנסה לשמור על המחיר כדי לא לרשום הפסד (ל"ת)דג 01/09/2021 13:24הגב לתגובה זו