סיכום רבעוני ושנתי: קרנות מעורבות עם שיעור מניות גבוה: הסיפור החשוב של FOREST

זה השבוע הרביעי של סיכום השנה בתחום קרנות הנאמנות בישראל לפי קטגוריות. מדי שבוע אנו בודקים את הביצועים בקטגוריה אחרת ומעלים בהדרגה את שיעור המניות. השבוע הגענו לקרנות המעורבות עם שיעור גבוה יחסית של מניות. תת-קטגוריה אחת תהיה של עד 30% מניות ואילו אחרת של חשיפה מירבית, כלומר יותר מ-30%. רוב הקרנות בקטגוריה השנייה מחזיקות עד 50% מניות.

להשקפתנו, החלוקה המתאימה למרבית המשקיעים לטווח ארוך היא מהסוג של לפחות 30% מניות, ורצוי אף יותר. שוק המניות אינו קזינו, אלא הדרך המנוסה והבטוחה ביותר ליצירת תשואה בטווח הארוך, בתנאי שמשקיעים בשיקול דעת ובמתינות, ובאמת לטווח ארוך. במקרה כזה רצוי, ואף מומלץ, להעלות את משקל המניות בתיק ההשקעות.

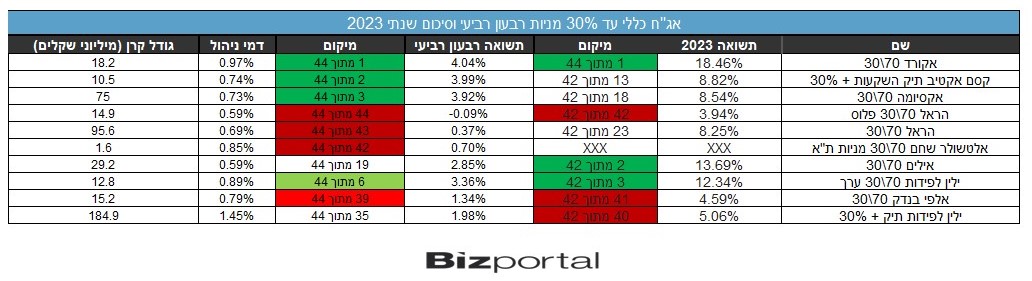

אג"ח כללי בארץ עד 30% מניות

אף שהיא לא גדולה כמו ה-80\20 או ה-90\10, עדיין מדובר באחת הקטגוריות הגדולות והפופולריות בשוק הקרנות הישראלי. יש 58 קרנות בקטגוריה, מתוכן עמדו בקריטריונים להשוואה 44. רק 42 מתוכן פעילות יותר משנה, ושתי קרנות נפתחו בשנה האחרונה (גביש ואלטשולר שחם). יש חמש קרנות שמנהלות יותר מחצי מיליארד שקל, באחת מהן יש יותר ממיליארד שקל וחצי (ילין לפידות). שתיים מהשלוש הגדולות ביותר הן של מור, ושתיים מהשש הגדולות ביותר הן של מיטב. גם במקרה זה הקרנות הקטנות מנצחות בתשואות, אבל הכסף הגדול נמצא בידיים של בתי ההשקעות הגדולים, שמנהלים אותו באופן בינוני במקרה הטוב אז למה הכסף נשאר שם? אולי בגלל היועצים בבנקים שפשוט ממליצים על אותן הקרנות המופיעות ברשימה שהבנק מגיש להם?

ייתכן שיש שינויים קלים. הקרן הגדולה ביותר, של ילין לפידות, איבדה כספים ב-19 מתוך 20 החודשים האחרונים. הקרן השנייה, של מור, עשתה זאת ב-18 מ-20 החודשים האחרונים, והשלישית, אף היא של מור, ב-23 מתוך 24 החודשים האחרונים (דווקא בחודש האחרון נרשמו בה גיוסים קלים). לעומת זאת, בקרנות המובילות (אקורד, איילים וכו') נרשמים בשנה האחרונה יותר חודשים של גיוסים מפדיונות, אם כי ההיקפים קטנים. באופן כללי נראה שהקטגוריה, בדומה לקרנות מעורבות אחרות, מאבדת נכסים יותר מאשר מגייסת.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- הקרנות הסולידיות המנצחות של 2025, ואחת מעל כולן

- המלצת המערכת: כל הכותרות 24/7

דמי הניהול בקטגוריה נעים בין 0.3% (פסגות ברקת) ל-1.8% (כיוון). קרן נוספת גובה יותר מ-1% (אחת הקרנות של ילין לפידות – 1.45%, שגם נמצאת בין המקומות האחרונים בסיכום שנתי ובתחתית הטבלה ברבעון). הנה מה שעשו הקרנות ברבעון האחרון:

הקרן הגרועה ביותר בקטגוריה, כמעט כרגיל, היא אחת הקרנות של הראל, שנמצאת במקום האחרון ברבעון ובסיכום השנתי. להראל יש קרן נוספת ברשימת הגרועות הרבעוניות. ילין לפידות עם קרן אחת בגרועות (בשני טווחי הזמן) ואחת בטובות (גם בשני טווחי הזמן). הקרן הקטנה יותר, עם רק 12.8 מיליון שקל היא הטובה, וזו שמנהלת 185 מיליון וגם גובה דמי ניהול מופקעים היא הגרועה. הקרן הגדולה ביותר של החברה – ילין לפידות 70\30 – לא נמצאת בין הגרועות ולא בין הטובות. גם הפעם הקרן החדשה של אלטשולר שחם (שעדיין זעירה) הצליחה להיכנס לגרועות ברבעון.

אקורד, גם כמעט כרגיל, מובילה את הטבלה בפער ניכר של כמעט 5% בסיכום שנתי על פני הקרן השנייה, של איילים. בשונה מהשבועות הקודמים, ניתן לראות די הרבה שמות של בתי השקעות גדולים בין המובילות. בין השאר ילין לפידות כפי שציינו, איילים, וקסם אקטיב. אך מדובר דווקא בקרנות הקטנות יותר של בתי ההשקעות הגדולים. הקרנות המובילות בשני טווחי הזמן הן זעירות. היחידה שיכולה להיחשב כזו שמתקרבת להיות גדולה היא של אקסיומה (75 מיליון שקל), השלישית ברבעון, אבל רק במקום 18 בסיכום שנתי.

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

כפי שנראה גם בקטגוריה הבאה, נראה שלגודל הקרן יש השפעה משמעותית על הצלחתה.

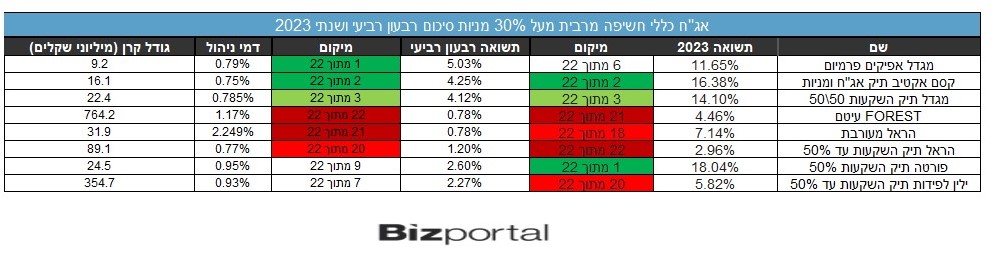

אג"ח כללי בארץ חשיפה מרבית מעל 30% מניות

הגענו לקטגוריה עם החשיפה הגבוהה ביותר למניות מבין הקרנות המעורבות. בשבועות הקרובים נעבור לבדוק את הקרנות המנייתיות. מדובר בקטגוריה קטנה יחסית עם 23 קרנות בלבד, 22 מתוכן נכנסו להשוואה. גם היקף הנכסים המנוהל נמוך יחסית. רק קרן אחת מנהלת מעל חצי מיליארד שקל. כאמור, למשקיעים לטווח ארוך כדאי לשקול להעביר יותר כספים לקרנות מן הסוג הזה.

דמי הניהול מתחילים ב-0.35% (הראל חושן) ומגיעים עד ל-2.25% (גם קרן של הראל) באחת הקרנות הגרועות בקטגוריה. מדובר בדמי ניהול שמאפיינים קרנות מנייתיות יקרות. דמי ניהול כאלה מקשים להשיג תשואות טובות לאורך זמן. קרן נוספת של הראל, אף היא בין האחרונות, עם מעל 1% דמי ניהול.

גם בקטגוריה הזו הראל מנהלת את הקרן הגרועה ביותר וקרן אחת נוספת שבין הגרועות ביותר. אך התופעה המעניינת היא FOREST. מדובר בקרן הגדולה בקטגוריה, שהיא גם הגרועה ביותר ברבעון, והשנייה הכי גרועה בסיכום שנתי. למה זה מעניין? FOREST הוא בית השקעות עם מעט קרנות (עשר בסך הכל), אך כאלה שהצליחו להגיע להישגים יפים בשנים עברו ועקב כך בית ההשקעות צמח מבחינת היקף הנכסים המנוהל, וכיום יש לו שתי קרנות עם מעל מיליארד שקל, שתי קרנות נוספות עם מעל חצי מיליארד שקל, וארבע נוספות עם מעל 100 מיליון שקל. רוב בתי ההשקעות הקטנים, אם לא כולם, לא מתקרבים בכלל למספרים כאלה. לעתים קרובות בית השקעות עם עשר קרנות ומטה לא יגיע בכל הקרנות ביחד למה שיש ל-FOREST בקרן אחת. אבל ברבעון ובשנה האחרונה FOREST נמצאת באופן די עקבי בתחתית הטבלאות.

אולי עקב הזינוק בערך הנכסים המנוהל בית ההשקעות מתקשה לשחזר את תשואות עהעבר. זה בדיוק הסיכון בנהירה אחר בתי ההשקעות הקטנים או הקרנות שמנהלות מעט יחסית נכסים, שמצליחות בפרק זמן מסוים להשיג תשואות מרשימות. הכספים מתחילים לזרום לכיוונן, ואז הן מתקשות לשחזר את ההישגים בהיקפי כספים גדולים הרבה יותר. להשיג תשואות טובות על 20 מיליון שקל זו גם משימה קשה, אך לעשות זאת עם מיליארד שקל זה כבר אתגר ברמת קושי אחרת לגמרי. המשקיעים, אגב, מגיבים לשינוי המגמה וב-11 מתוך 12 החודשים האחרונים סבלה הקרן של FOREST מפדיונות.

האם העלאת רמת הסיכון השתלמה השנה?

לאחר שראינו את כל סוגי הקרנות המעורבות ניתן לשאול אם אכן משתלם להשקיע בקרנות עם אחוז המניות הגבוה יותר. לא כל השנים יתנו אותה תוצאה כמובן. בשנה כמו 2022 הגדלת הסיכון היתה עלולה לעלות ביוקר, אבל מעניין לבחון אם הקטגוריות עם אחוז המניות הגבוה יותר הצליחו אכן להשיג תשואה טובה יותר, בשנה מוצלחת כמו שנת 2023. התשובה לא חד משמעית אך נוטה להיות חיובית. לא מדובר בהשוואה כוללת ומקיפה אלא רק השוואה של הקרנות הטובות בכל קטגוריה.

באג"ח כללי עד 10% מניות ללא סימן קריאה התשואות של הקרנות הטובות היו כ-9%- 10%. בקרנות עם סימן קריאה דווקא מעט פחות – כ-9% בקרנות הטובות. בקטגוריה של אג"ח כללי בארץ עד 20% מניות התשואות מגיעות לעד 16% בקרן הטובה ביותר, קרן אחת עם 15% ולאחר מכן כ-12%. בקרנות שבדקנו השבוע – אג"ח כללי עד 30% מניות ראינו שהקרן הטובה ביותר מגיעה כבר למעל 18%, ולאחר מכן כ-13% ובחשיפה מירבית (מעל 30% מניות) הקרן הטובה ביותר גם עם כ-18%, ולאחר מכן כ-16% ו-14%.

- 4.בשנים האחרונות הפסקתי לקנות קרנות נאמנות של גופים 30/01/2024 20:36הגב לתגובה זובשנים האחרונות הפסקתי לקנות קרנות נאמנות של גופים גדולים נוסח מיטב,ילין לפידות,איביאיי קסם ודומיהם. עברתי לקרנות קטנות של בתי השקעות קטנים ומיקצועיים יותר כמו אקורד אילים וכדומה. ליגה אחרת בתשואות.

- 3.לרון 30/01/2024 11:52הגב לתגובה זוהולך בבחירה אישית של מניות,ובקרנות הולך לקרנות קטנות וחדשות שם הפוטנציאל

- 2.ירון 29/01/2024 13:39הגב לתגובה זובגלל שהגופים הגדולים בתחתית הרשימה

- יהושפט 30/01/2024 13:37הגב לתגובה זויש מעט עיתונים שמוכנים לכתוב דברים רעים על מפרסמים שלהם

- לרון 30/01/2024 11:53הגב לתגובה זושמעת על "הון" "פאנדר" גלובס?

- 1.לתת להם דמי ניהול רק על רווחים על הפסדים שישלמו לנו (ל"ת)יותם 29/01/2024 13:13הגב לתגובה זו

- לרון 30/01/2024 11:55הגב לתגובה זוניתן לעקוב אחרי בעלי החברות והשקעתם

- לרון 30/01/2024 11:54הגב לתגובה זואך ניתן גם לנהל עצמאית!