האם כדאי לעבור לפנסיה ברירת מחדל ואת מי מקדם המכרז החדש לבחירת קרנות פנסיה נבחרות?

החל משנת 2016 מקדמת רשות שוק ההון את שוק קרנות הפנסיה על ידי בחירת קרנות פנסיה נבחרות, קרנות פנסיה אלו נבחרות מידי תקופה במכרז שעורכת רשות שוק ההון. הקרנות מציעות דמי ניהול מוזלים לכלל החוסכים ומאפשרות למעסיקים לצרף אליהן בצורה ישירה את העובדים שלא בחרו בקרן פנסיה אחרת.

לאחרונה פרסמה רשות שוק ההון את תנאי המכרז לבחירת הקרנות הנבחרות החדשות, קרנות שישמשו כקרנות נבחרות מ- 1 בנובמבר 2021 ועד 31 באוקטובר 2024.

בתנאי המכרז ובנייר הסקירה הנלווה שפרסמה רשות שוק ההון נטען שבין הסיבות לחידושו של המכרז הן "הצבת אלטרנטיבה זמינה בדמי ניהול נמוכים לכלל המצטרפים בדגש על מצטרפים נטולי כוח מיקוח" ו – " להמשיך את תהליך צמצום הריכוזיות שנמצא בתחילתו".

מטרתנו לבחון האם תנאי המכרז אכן משרתים מטרות אלו.

האם המכרז החדש טוב יותר עבור העובדים?

במכרז הקודם לבחירת קרנות פנסיה נבחרות נבחרו ארבע קרנות פנסיה שהציעו את דמי הניהול הבאים:

| שם הקרן | דמי ניהול מהפקדה | דמי ניהול מהצבירה |

| הלמן אלדובי | 1.49% | 0.05% |

| אלטשולר שחם | 1.49% | 0.10% |

| מיטב דש | 2.49% | 0.05% |

| פסגות | 1.68% | 0.0905% |

כיום בעקבות הרכישה של קרן הפנסיה של הלמן אלדובי על ידי מיטב דש וקרן הפנסיה של פסגות על ידי הראל נותרו רק שתי קרנות פנסיה, אלטשולר שחם ומיטב דש.

במסגרת תנאי המכרז נקבעו תנאי מינימום לדמי ניהול עבור הקרנות שיבחרו להשתתף במכרז:

א. דמי הניהול המרביים מההפקדות לא יפחתו מ-0.5% ולא יעלה על 1%

ב. דמי הניהול המרביים מהיתרה הצבורה לא יפחתו מ-0.15%

תנאי המכרז הנוכחי גבוהים יותר מהמכרז הישן - במסגרת התנאים החדשים דמי הניהול מהפקדה צפויים לרדת ביחס לתנאי המכרז הנוכחי ודמי הניהול מהצבירה צפויים לעלות.

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- "אי אפשר לעלות 20%-30% בשנה, זה ייגמר בתיקון״

- המלצת המערכת: כל הכותרות 24/7

בהתאם לנוסחה שקבעה רשות שוק ההון, כדי להשוות בין המכרזים ההצעה הזוכה תהייה חייבת לעמוד על 0.5% מהפקדה ו – 0.15% מהצבירה. כל הצעה אחרת תהייה גבוהה יותר מאשר ההצעות שזכו במכרז הקודם.

לאור זאת ננסה לבחון מה יקרה לחוסכים במידה וההצעה הזוכה תעמוד על 1% מהפקדה ו- 0.15% מהצבירה

לצורך הדוגמה ניקח עובד "נטול כוח מיקוח" עם שכר של 5,000 שקלים וצבירה בקרן של 25 אלף שקלים ונבחן כיצד ישתפר מצבו לאור תנאי המכרז הנוכחי.

נשווה את דמי הניהול שישלם בסך 1% מהצבירה ו- 0.15% מהצבירה אל מול דמי הניהול שמציעה קרן הפנסיה של אלטשולר שחם 1.49% מהפקדה ו- 0.10% מהצבירה.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

את הבדיקה ביצענו באמצעות מחשבון דמי הניהול של רשות שוק ההון. המחשבון בודק מה דמי הניהול שישלם הלקוח בחמש השנים הקרובות.

בהתאם למחשבון לקוח עם שכר של 5,000 שקלים יחסוך 128 שקלים על פני 5 שנים או כ-25 שקלים בשנה.

| מכרז קיים | 1,113 שקלים |

| מכרז חדש | 985 שקלים |

אך קרנות הפנסיה הנבחרות לא משמשות רק את העובדים נטולי כוח המיקוח, אחת ממטרותיה של רשות שוק ההון היתה לעודד את התחרות בתחום ולגרום גם לעובדים בעלי כוח מיקוח לשפר את מצבם.

כעת נבחן האם המכרז החדש משפר גם את מצבם של עובדים אלו. לצורך הדוגמה ניקח עובד בעל שכר של 15,000 שקלים וצבירה של 300 אלף שקלים

בניגוד לעובד עם הצבירה הנמוכה, ככל שגובה הצבירה בקרן גבוה, העובד ישלם יותר. עבור העובדים בעלי הצבירות הגבוהות תנאי המכרז הנוכחי פחות טובים.

| מכרז ישן | 4,581 שקלים |

| מכרז חדש | 4,815 שקלים |

תנאי המכרז החדש משמרים את דמי הניהול הקיימים מהצבירה

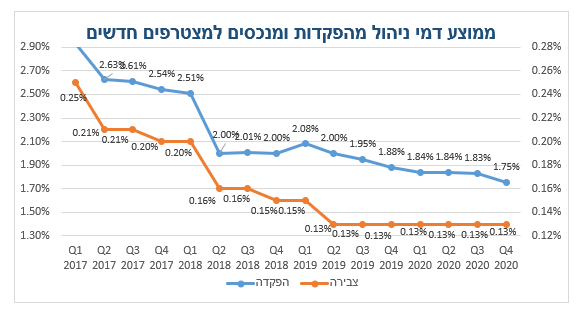

בנייר העמדה שפרסמה רשות שוק ההון ניתן לראות כי שיעור דמי הניהול למצטרפים חדשים נמצאים במגמת ירידה עקבית ומתמשכת לאורך השנים האחרונות, ובשנת 2020 הם התייצבו על שיעורים של כ- 0.13% מהצבירה ו-1.75% מהפקדה.

תנאי המכרז הנוכחי משמרים את דמי הניהול מהצבירה ומעודדים את החברות לייצב את דמי הניהול סביב דמי הניהול המינימליים שיקבעו במכרז 0.15%

לכן – ככל והצבירה שלכם גבוהה כדאי לכם כבר היום לבחון את דמי הניהול שאתם משלמים, יתכן ועד כניסת המכרז החדש לתוקף תוכלו לקבל הצעה לדמי ניהול נמוכים יותר מהצבירה.

האם המכרז החדש מעודד את המשך התחרות בתחום קרנות הפנסיה?

לצד המטרה של שימור דמי הניהול הנמוכים במשק עמדה מטרה נוספת לעיני רשות שוק ההון והיא להמשיך בצמצום הריכוזיות. כזכור עד לאחרונה מנה שוק קרנות הפנסיה 9 קרנות פנסיה ובעקבות הרכישות האחרונות ירד מספרן של הקרנות ל-7. בכתבות שהתפרסמו בעיתונות הכלכלית עלה שמם של בתי ההשקעות ילין לפידות ומור כאלה שצפויים להתמודד במכרז החדש.

האם המכרז מעודד כניסה של שחקנים חדשים או שהוא דווקא ישמר את כוחם של השחקנים הקיימים?

הכנסתן של קרנות הפנסיה מתבססת על דמי הניהול שגובה הקרן, דמי הניהול מהצבירה ודמי הניהול מהפקדה. בקרב קרנות חדשות, עיקר ההכנסה נובעת מדמי הניהול מהפקדה, הקטנה של דמי הניהול מהפקדה במסגרת תנאי המכרז תפגע בהכנסה הצפויה של שחקנים חדשים שמתכננים להיכנס לפעילות בתחום הפנסיה.

לצורך ההמחשה נבחן את הגביה השנתית של קרן הפנסיה של הלמן אלדובי אחת מקרנות ברירת המחדל שזכו במכרז הקודם ונרכשה לאחרונה על ידי מיטב דש. בשנת 2020 עמדה הגביה של הלמן אלדובי על כמיליארד שקלים , קרן פנסיה שתצליח לגבות את אותם מיליארד שקלים תגלה שתנאי המכרז הנוכחים מקטינים את ההכנסה השנתית שלה בשליש!

| דמי ניהול | הכנסה שנתית מגבייה (באלפים) |

| 1.49% | 14,900 |

| 1.00% | 10,000 |

| 0.50% | 5,000 |

בעוד שהחיסכון הצפוי ללקוח נטול יכולת המיקוח צפוי להיות 25 שקלים בשנה, אבדן ההכנסה הצפוי לחברה שתבחר להיכנס לתחום הפנסיה כיום עומד על שליש ביחס לתנאי המכרז הקודמים.

הצמיחה תלויה במעמד הביניים

קרן פנסיה חדשה שתשאף לצמוח בתנאי המכרז החדש לא תוכל לעשות זאת רק על בסיס של העובדים נטולי כוח המיקוח, יהיה עליה לפנות לעובדי מעמד הביניים אלה שעדיין לא צברו צבירה משמעותית ובדמי הניהול הנוכחים הקרנות החדשות יהיו מספיק אטרקטיביות עבורן.

בשורה התחתונה

המכרז החדש לבחירת קרנות פנסיה נבחרות מציב רף גבוה יותר לדמי ניהול מצבירה שמעודד מערכת יחסים ארוכה יותר עם הלקוח ומקשה על השגת רווחים בטווח הקצר. שחקנים חדשים ששואפים להיכנס לענף יגלו שעליהם לגלות אורך רוח ולהתחרות על פלח שוק מבוקש.

הכותב הוא סמנכ"ל מקצועי בקוואליטי שירותים פיננסים, מרצה במכללת נתניה ובעל הבלוג: פנסיוני, להבין את הפנסיה

==

רוצים להוזיל לעצמכם את המס על הפנסיה? הנה 3 דרכים לעשות זאת. צפו בראיון:

- 1.בני 09/07/2021 11:20הגב לתגובה זוצר לי שכתבה מתמקדת רק בדמי הניהול. מדוע לא מדברים על הקטלן השקט אצל חלק מקרנות הפניסה והוא מה שקרוי האיזון האקטוארי. אם כולנו נקרא ונבין את הדוחות השנתיים נווכח שמרבית הקרנות סובלות מחוסר איזון אקטוארי וחוסר איזון זה גורר חיובים של מאות שקלים בשנה לכל חוסך. כמו כן הכתב הנכבד שכח גם להתמקד בנושא הזכויות ותנאי הביטוח הפנסיוני לחוסכים שגילם מעל 41 בבואם לעבור מקרן פנסיה אחת לשניה.