קרנות הפנסיה עלו 1.1% בינואר; מיטב דש, המצטיינת של 2020 פותחת חלש

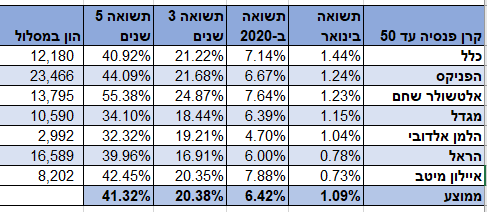

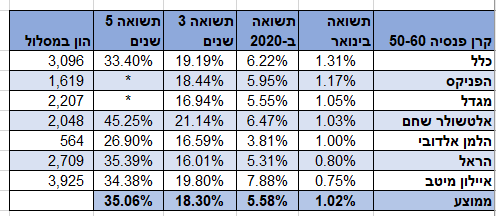

פתיחת שנה מצוינת לקרנות הפנסיה. קרנות הפנסיה הציגו מגמה חיובית בחודש ינואר עם עלייה ממוצעת של 1.1% במסלול עמיתים עד גיל 50. גם במסלול עמיתים בגילי 50 עד 60 נרשמה עלייה נאה וממוצעת של 1%. מדובר בהמשך ישיר של המגמה החיובית שאפיינה את קרנות הפנסיה ב-2020 אז עלו בשיעור של 6.4%.

את שני המסלולים מובילה קרנות הפנסיה של כלל עם עלייה של 1.4% במסלול גילי עד 50 ו-1.3% במסלול גילי 50 עד 60. כלל סיימה את שנת 2020 כראשונה מבין חברות הביטוח וממשיכה את המגמה החיובית אל תוך 2021.

במקום השני והשלישי נמצאות קרנות הפניקס ואלטשולר שחם עם תשואה חודשית כמעט דומה של כ-1.2%. במסלול של עמיתים מבוגרים יותר, הפניקס נמצאת במקום השני עם תשואה של 1.2% ומגדל במקום השלישי עם תשואה של 1.05% (ראו טבלה).

מיטב דש, המצטיינת של 2020, פותחת את השנה עם תשואה חלשה יחסית של 0.7% במסלול עד 50. ככל הנראה, במיטב דש מאמינים כי המכפילים הגבוהים של שוק המניות מסמלים על תיקון שמתקרב ומחפשים לצנן מעט את האחזקות המניתיות. עד כה גם חודש פברואר התאפיין בעליית שערים, כך שיהיה מעניין לבדוק את תשואת מיטב דש בחודש הבא. במסלול של גילי 50 עד 60 תשואת הקרן עמדה על 0.75%.

- המבוטחת הודתה ששיקרה - וזכתה בכיסוי ביטוחי

- בזק מוותרת על רכישת אקסלרה טלקום של קרן אלומה

- המלצת המערכת: כל הכותרות 24/7

תשואת קרנות הפנסיה בגיל עד 50

בשנים האחרונות התחלק שוק החיסכון הפנסיוני לשני אפיקים עיקריים, קרן פנסיה וביטוחי מנהלים. בעוד שהתחרות על העמיתים התעצמה, השאלה היכן עדיף להימצא מבחינת העמית נותרה ללא תשובה מוחלטת. כלומר התשובה לשאלה "היכן כדאי לחסוך" תלויה במאפיינים האישיים של העמית ובהתפתחויות דמוגרפיות עתידיות.

את הפנסיה שלנו צריך לבחון בעיקר לטווח בינוני-ארוך ולא לזמן קצר. השנה האחרונה אומנם מספקת אינדיקציה על הכיוון של ההשקעות והמגמה בתשואות, והיא חשובה, אבל ככלל התשואות לאורך זמן הן החשובות.

בטווח של שלוש שנים מובילה הקרן של אלטשולר שחם עם תשואה של כמעט 25%. אחריה הפנסיה של הפניקס וכלל עם תשואה של 21.7% ו-21.2% בהתאמה. במסלול של 50 עד מובילה הקרן של אלטשולר שחם עם תשואה של 21.1% בשלוש שנים, איילון מיטב במקום השני עם תשואה של 19.8%.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

קרן הפנסיה הגדולה ביותר בישראל היא זו של מנורה מבטחים שמחזיקה 154 מיליארד שקל. הראל מנהלת 85 מיליארד שקל ומגדל עם 84 מיליארד שקל. במסלולים הצ'יליאנים מובילה הפניקס עם 23.5 מיליארד שקל והראל עם 16.6 מיליארד שקל. במסלול של 50 עד 60 מובילה איילון מיטב עם הון מנוהל של כמעט 4 מיליארד שקל.

תשואת קרנות הפנסיה בגילי 50 עד 60

במצב הקיים כיום במשק הישראלי קיימת עדיפות קלה לטובת השקעה בקרן פנסיה. על כל המאפיינים החשובים ניתן לקרוא כאן. אמירה זו נמסרת על רקע של קיטון בתחרות בענף. זאת כאשר מ-9 קרנות פנסיה שונות, נעבור בקרוב ככל הנראה ל-7 עם מיזוגן של קרנות הלמן אלדובי לתוך קרנות הפניקס וקרנות פסגות לתוך קרנות אלטשולר שחם.

- 2.אבי 17/02/2021 18:47הגב לתגובה זומוחקים תשואות באופן קבוע על פני 5 שנים. לא יכול להתחפף משם

- 1.רמי 16/02/2021 11:56הגב לתגובה זולמה מנורה לא מופיעה בטבלה